Кредитный договор. Общая характеристика кредитного договора — Курсовая работа #9200349 — Гражданское право

Введение 3

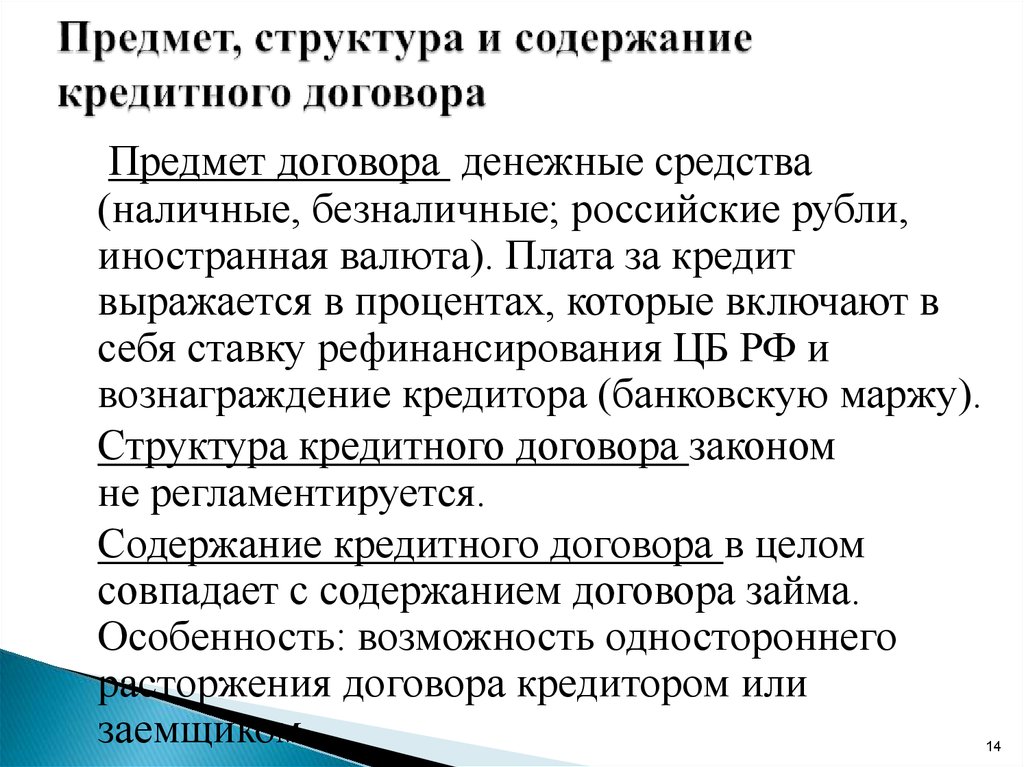

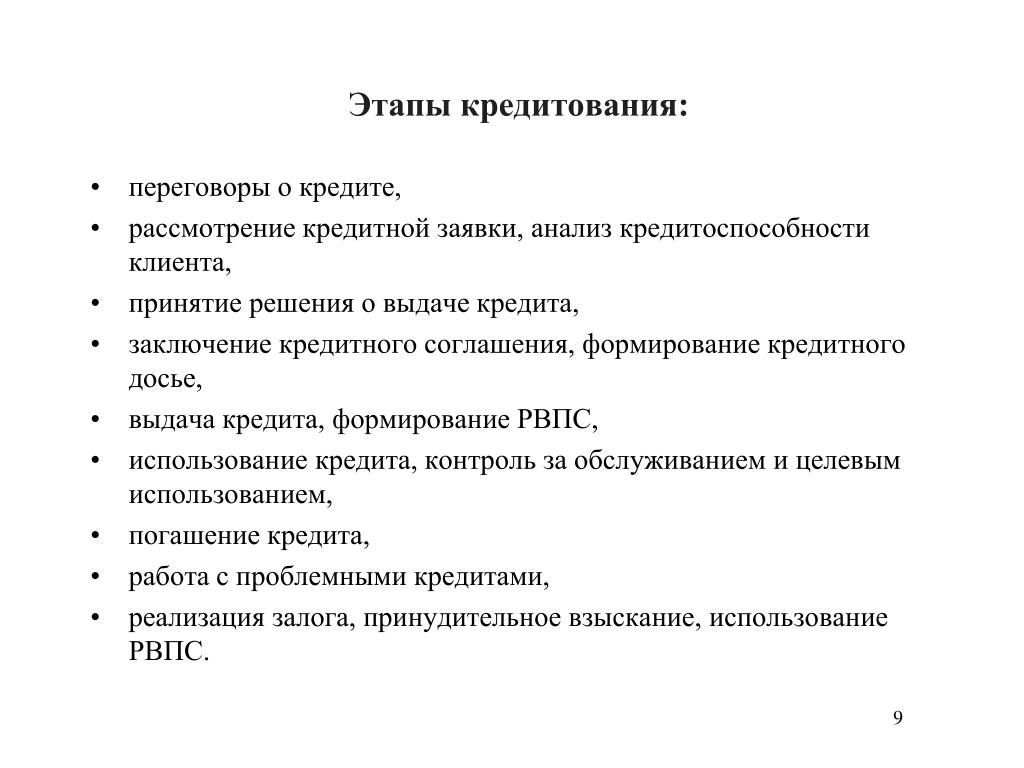

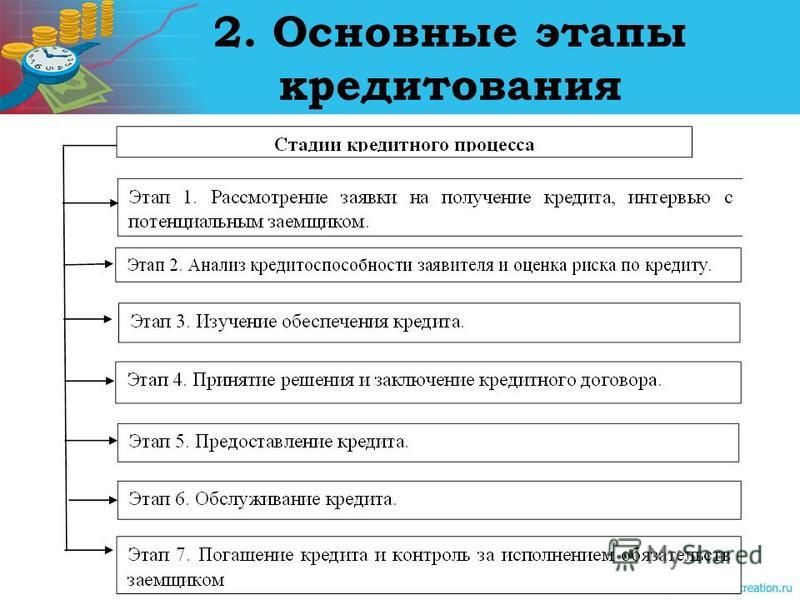

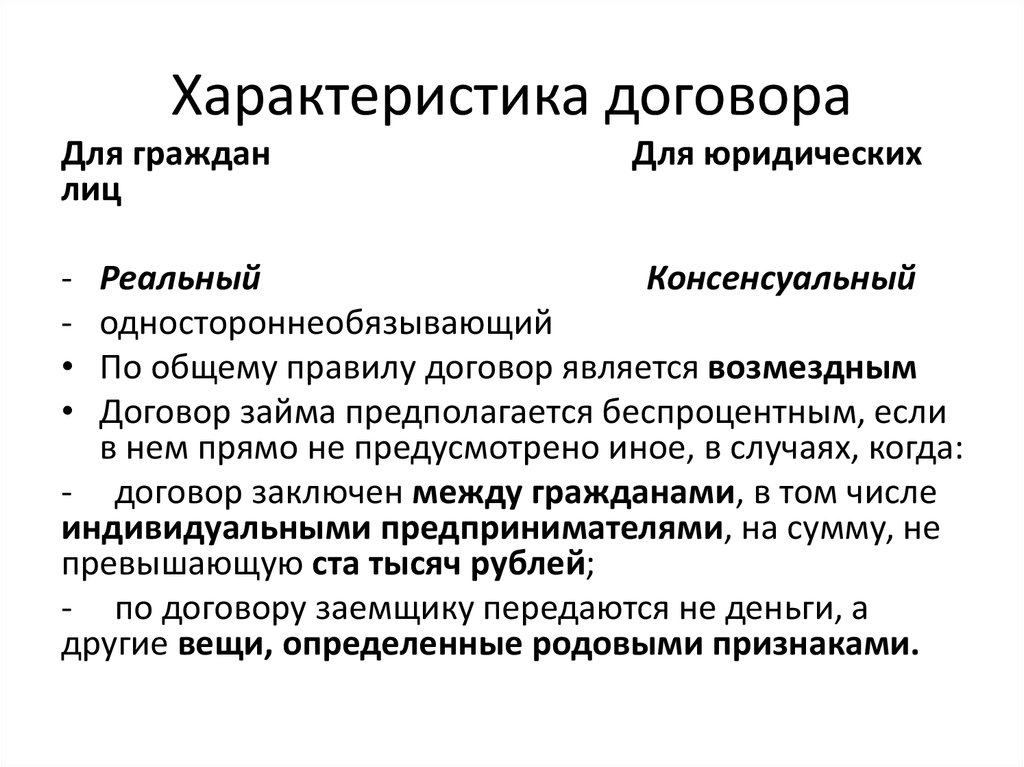

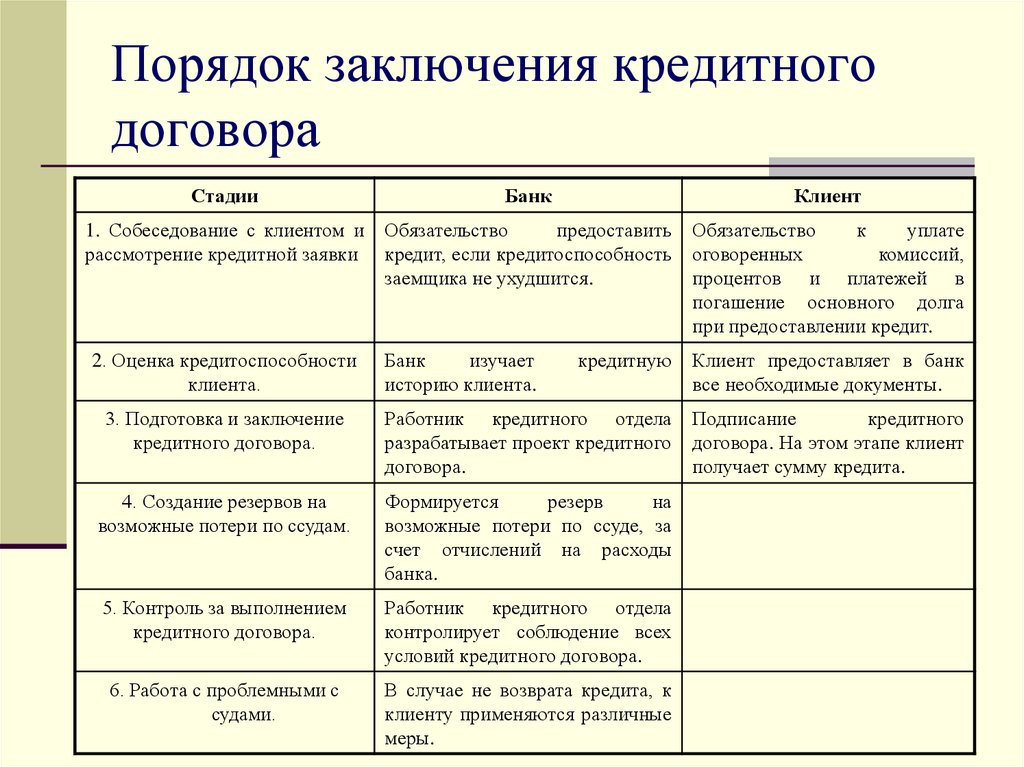

Глава 1. Общая характеристика кредитного договора 5

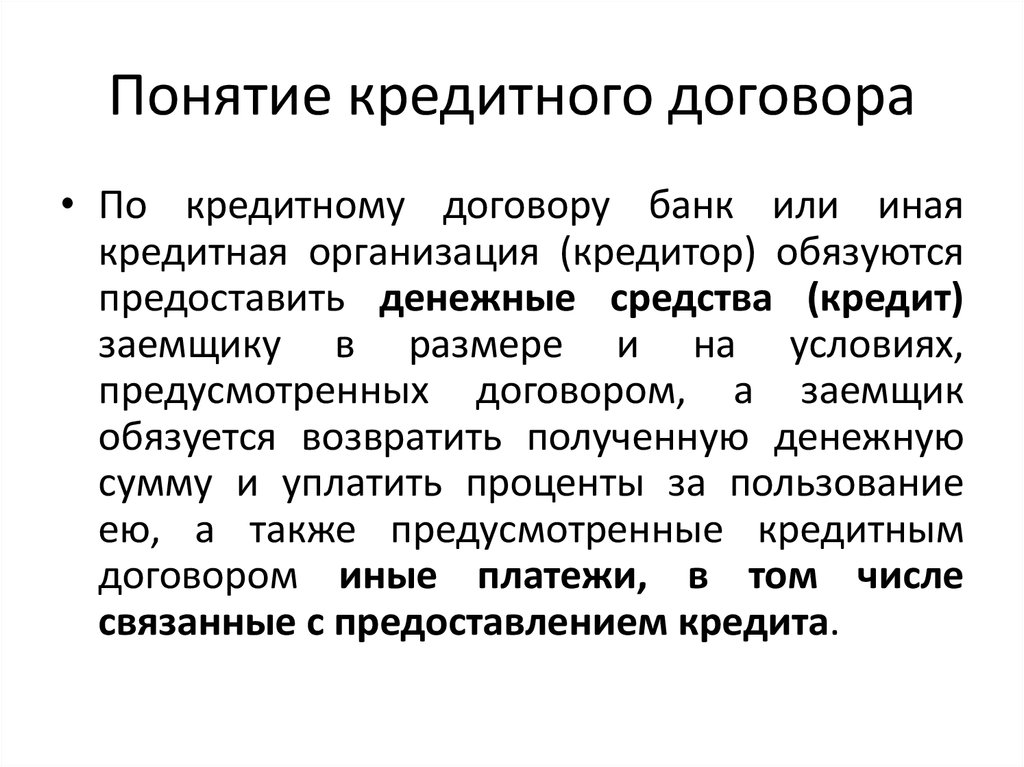

§1. Понятие и признаки кредитного договора 5

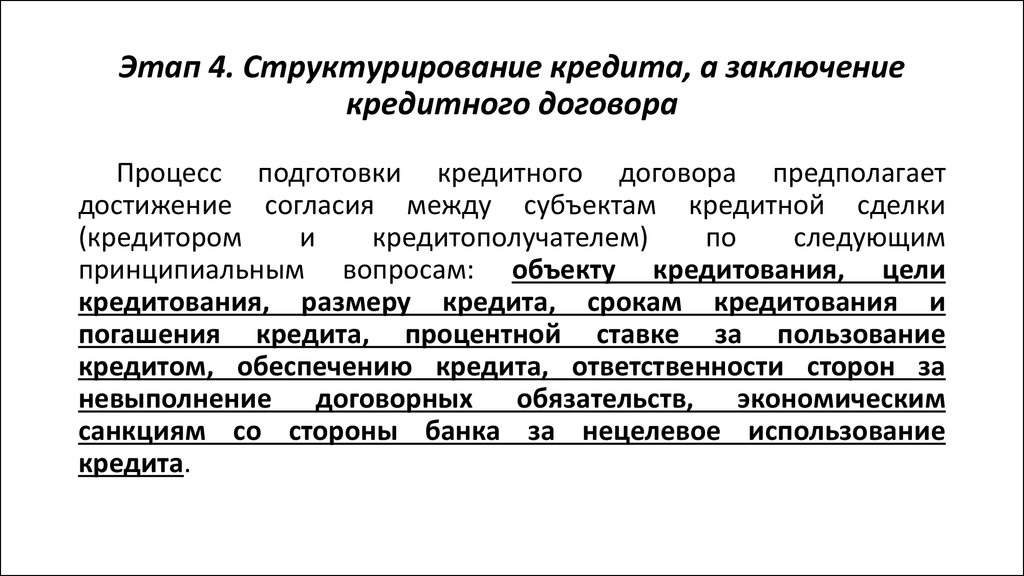

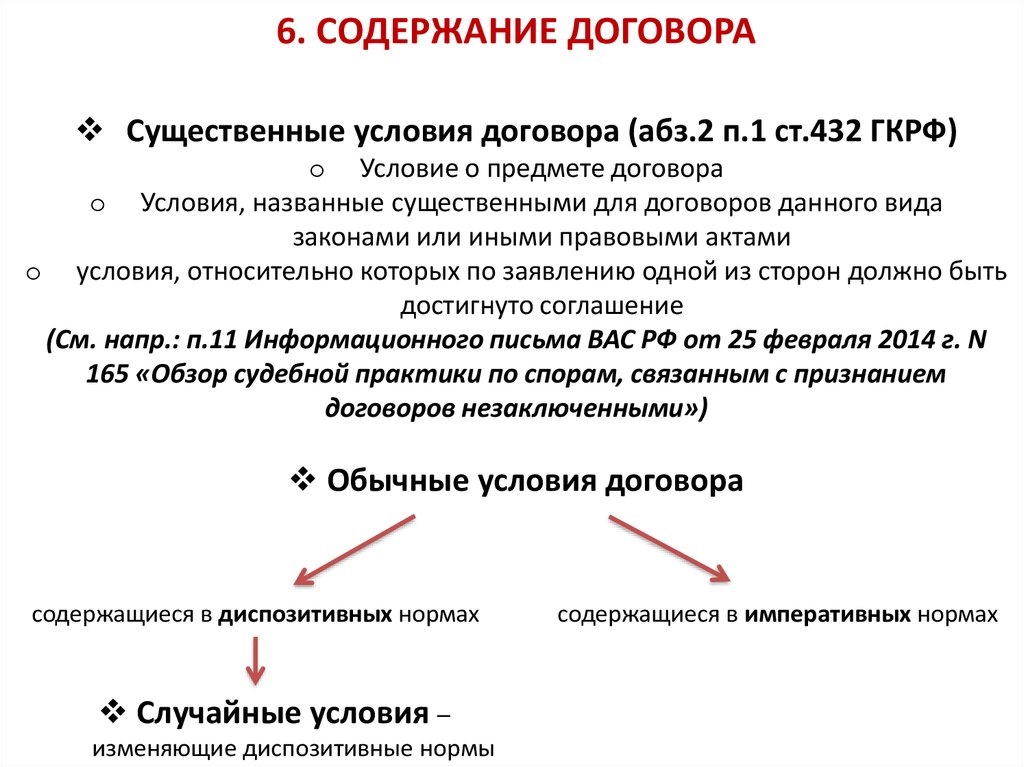

§2. Существенные условия кредитного договора 12

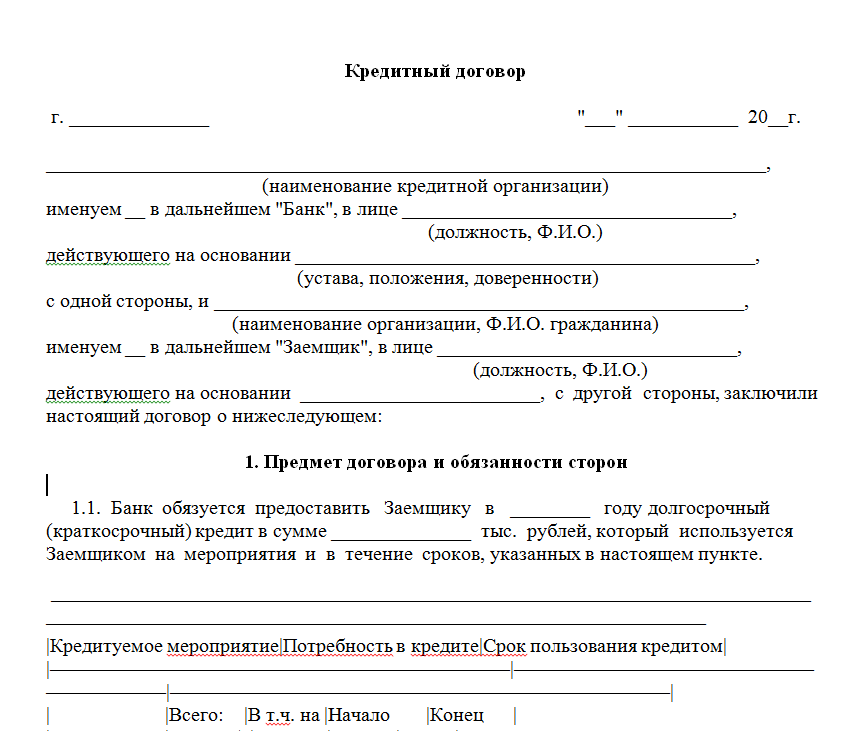

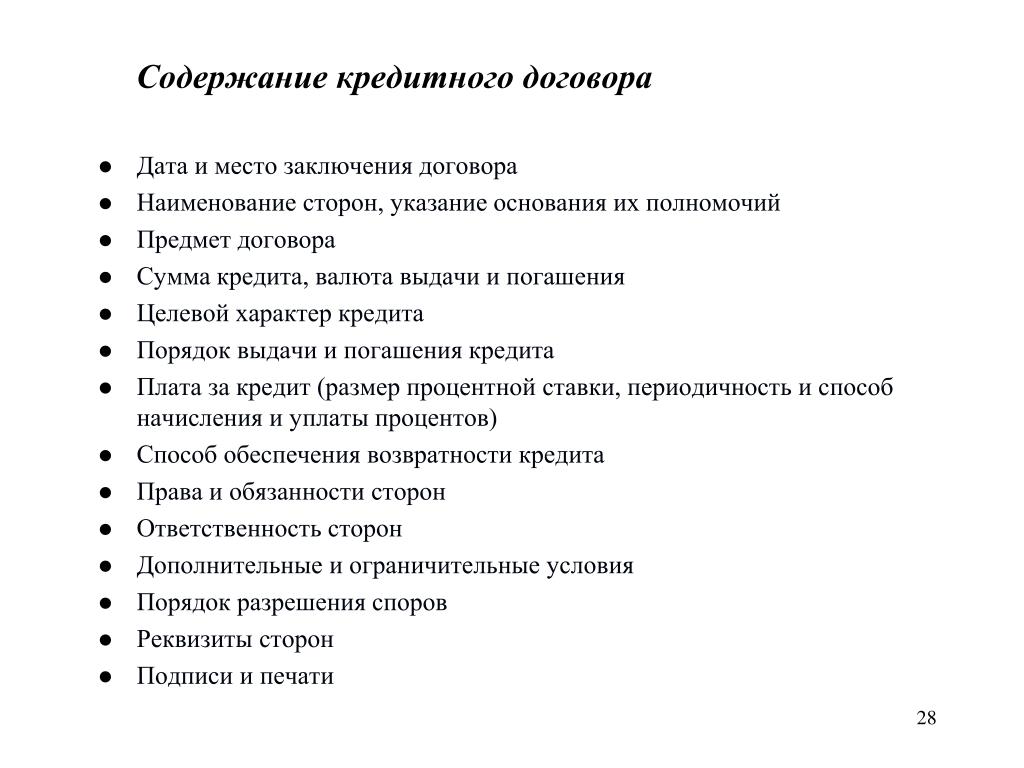

Глава 2. Содержание и исполнение кредитного договора 19

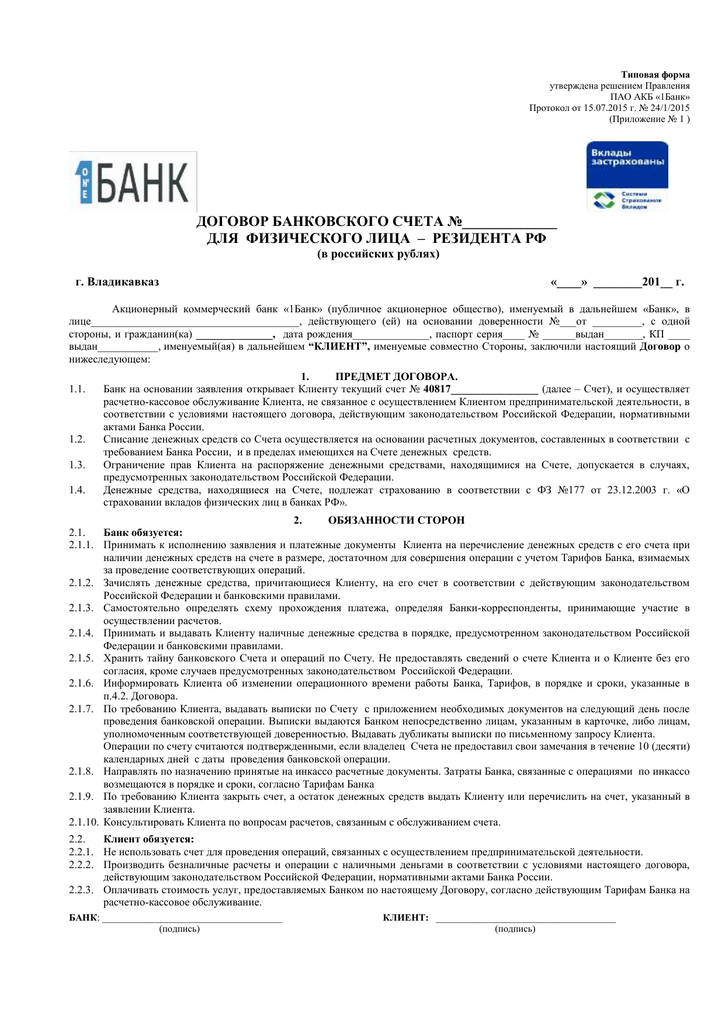

§1. Права и обязанности кредитной организации 19

§2. Права и обязанности заемщика 27

§3. Обеспечение кредита. Дополнительные условия и договоренности сторон 32

Заключение 39

Список использованной литературы 41

Приложение

I. Нормативно-правовые акты:

1. Конституция Российской Федерации. Принята 12 декабря 1993 г. (с изм. от 21 июля 2014 г.) // Российская газета. – 1993. – 25 дек.; Собрание законодательства Российской Федерации. – 2014. – № 31. – Ст. 4398.

2. Бюджетный кодекс РФ от 31 июля 1998 г. № 145-ФЗ (с изм. от 22 ок-тября 2014 г. ) // Собрание законодательства РФ. -1998. -№31. – Ст.3823.

) // Собрание законодательства РФ. -1998. -№31. – Ст.3823.

4. Федеральный закон от 2 июля 2010 г. № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» (с изм. от 28 июня 2014 г.) // Собрание законодательства РФ. – 2010. – № 27. – Ст. 3435.

5. Федеральный закон от 16 июля 1998 года № 102-ФЗ «Об ипотеке (залоге недвижимости)» (с изм. от 21 июля 2014 г.) // Собрание законодательства Российской Федерации. – 1998. – № 29. – Ст. 3400.

6. Федеральный закон от 2 декабря 1990 г. № 395-I «О банках и банков-ской деятельности» (в ред. Федерального закона от 3 февраля 1996 года № 17-ФЗ) (с изм. от 4 ноября 2014 г.) // Собрание законодательства Российской Федерации. – 1996. – № 6. – Ст. 492.

от 29 апреля 2014 г.) // Вестник Банка России от 28 июня 2012 г. № 34.

от 29 апреля 2014 г.) // Вестник Банка России от 28 июня 2012 г. № 34.8. Положение ЦБ РФ от 26 марта 2004 №254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (с изм. от 21 октября 2014 г.) // Вестник Банка России. – 2004. – № 28.

9. Положение Банка России от 4 августа 2003 г. № 236-П «О порядке пре-доставления Банком России кредитным организациям кредитов, обес-печенных залогом (блокировкой) ценных бумаг» (с изм. от 16 ноября 2014 г.) // Вестник Банка России. – 2003. – № 62.

II. Специальная литература:

1. Агарков М.М. Основы банковского права. Учение о ценных бумагах.

2. Адамович Г. Некоторые проблемы обеспечения исполнения денежных обязательств / Г. Адамович // Хозяйство и право. – 2012. – № 10. – С. 25.

3. Белов В.А. Денежные обязательства : учеб. – М.: Контракт, 2012. – 294 с.

4. Вильнянский С.И. Кредитно-расчётные правоотношения и финансовый контроль. – М.: Статут, 2007. – 193 с.

5. Голышев В. Г. Сделки в кредитной сфере. – М.: Инфра-М, 2013. – 271 с.

6. Гражданское право: Учебник. В 2 т. Т. II. Полутом 2 / Отв. ред. проф. Е.А. Суханов. 4-е изд., перераб. и доп. – М.: Проспект, 2013. – 795 с.

7. Гражданское право: Учебник. Ч. II / Под ред. А.П. Сергеева, Ю.К. Тол-стого. – М.: Статут, 2012. – 811 с.

9. Ефимова Л.Г. Банковские сделки. – М.: Инфра-М, 2012. – 311 с.

10. Ефимова Л.Г. Теория и практика заемно-кредитных правоотношений. // Юридический мир. – 2011. – № 1. – С.37.

11. Захарова Н.Н. Кредитный договор.

– М.: ПРИОР, 2013. – 262 с.

– М.: ПРИОР, 2013. – 262 с.12. Каримуллин Р.И. Права и обязанности сторон кредитного договора по российскому и германскому праву. – М.: ПРИОР, 2011. – 173 с.

13. Карпов М.В. Кредитные договоры с участием юридических лиц. – М.: Проспект, 2011. – 207 с.

14. Комментарий к Гражданскому кодексу Российской Федерации, части второй / Под ред. проф. Т.Е. Абовой и А.Ю. Кабалкина. – М.: Юсти-цинформ, 2014. – 697 с.

16. Новосёлова Л .А. Гражданско-правовое регулирование банковской деятельности. – М.: Теис, 2011– 367 с.

17. Ольшаный А.И. Банковское кредитование. – М.: Инфра-М, 2010. – 295с.

18. Романец Ю.В. Система договоров в гражданском праве России. – М.: Юрайт, 2006. – 370 с.

19. Суханов Е.А. Посреднические и кредитно-финансовые сделки. Изд. 3-е. – М.: Контракт, 2014. – 277 с.

20. Флейшиц Е.А. Расчетные и кредитные правоотношениям. – М.: Юрайт, 2007.

21. Хохлов С. А. Заем и кредит (гл. 42) // Гражданский кодекс Российской Федерации. Часть вторая. Комментарии. – М.: Контракт, 2014. – 664 с

22. Эриашвили Н.Д. Банковское право. Учебник для вузов. – М.: Закон и право, ЮНИТИ-ДАНА, 2009. – 348 с

III. Материалы судебной практики:

1. Постановление Пленума Высшего Арбитражного суда Российской Федерации от 28 февраля 2001 г. № 5 «О некоторых вопросах применения части первой Налогового кодекса РФ» // Вестник Высшего Арбитраж-ного суда РФ. – 2001. – № 7.

2. Постановление Пленума Верховного Суда РФ и Пленума Высшего Арбитражного Суда РФ от 8 октября 1998 г. № 13/14 «О практике приме-нения положений Гражданского кодекса Российской Федерации о про-центах за пользование чужими денежными средствами» // Вестник Высшего Арбитражного Суда РФ. – 1998. – №11.

– 1996. – №9.

– 1996. – №9.4. Информационное письмо Высшего Арбитражного Суда Российской Федерации от 4 ноября 2002 г. № 70 «О применении арбитражными судами статей 140 и 317 Гражданского кодекса Российской Федерации» // Вестник Высшего Арбитражного Суда РФ. – 2003. – № 1.

6. Определение СК по гражданским делам Верховного Суда РФ от 28 июня 2011 г. № 16-В11-12 (извлечение) [электронный ресурс]. – Доступ: http://www.consultant.ru.

7. Определение СК по гражданским делам Верховного Суда РФ от 7 июля 2009 г. № 84-В09-7 (извлечение) [электронный ресурс]. – Доступ: http://www.consultant.ru.

8. Постановление Федерального арбитражного суда Поволжского округа от 17 декабря 2010 г. по делу № А12-11221/2010 (извлечение) [электронный ресурс]. – Доступ: http://www.consultant.ru.

№ Ф08-1234/10. [электронный ресурс]. – Доступ: http://www.consultant.ru.

№ Ф08-1234/10. [электронный ресурс]. – Доступ: http://www.consultant.ru.10. Определение СК по гражданским делам Верховного суда Республики Татарстан от 4 апреля 2011 г. № 33-7102 [электронный ресурс]. – Доступ: http://www.consultant.ru.

11. Кассационное определение СК по гражданским делам Верховного суда Республики Татарстан от 1 апреля 2010 г. № 33-309/2010 [электронный ресурс]. – Доступ: http://www.consultant.ru.

13. Постановление Федерального арбитражного суда Поволжского округа от 18 февраля 2010 г. № А78-1912/09-С1-16/56-ФО2-247/10-С2 [электронный ресурс]. – Доступ: http://www.consultant.ru.

14. Обзор практики Верховного суда Республики Татарстан «В соответствии с ч. 1 ст. 811 ГК РФ в случаях, когда заемщик не возвращает в срок сумму займа, на эту сумму подлежат уплате проценты в размере, пре-дусмотренном ч. 1 ст.

395 ГК РФ, со дня, когда она должна была быть возвращена, до дня ее возврата займодавцу независимо от уплаты про-центов, предусмотренных по договору займа» (извлечение) [электронный ресурс]. – Доступ: http://www.consultant.ru.

395 ГК РФ, со дня, когда она должна была быть возвращена, до дня ее возврата займодавцу независимо от уплаты про-центов, предусмотренных по договору займа» (извлечение) [электронный ресурс]. – Доступ: http://www.consultant.ru.| Тема: | Кредитный договор |

| Артикул: | 9200349 |

| Дата написания: | 17.03.2015 |

| Тип работы: | Курсовая работа |

| Предмет: | Гражданское право |

| Оригинальность: | Антиплагиат.ВУЗ — 71% |

| Количество страниц: | 45 |

404 Cтраница не найдена

Версия для слабовидящих Вход на сайт Версия для слабовидящих Вход на сайт

Чукотский северо-восточный

техникум посёлка Провидения

- О техникуме

- Сведения об образовательной организации

- Образовательная организация

- Аккредитация

- Руководство

- Преподаватели

- Сотрудники

- История

- Документы

- Устав

- Библиотека и Библиотечно-информационная система

- Контакты

- Новости

- Лицензии

- Фотогалерея

- Объявления

- Газета “Роза Ветров”

- Дорожная безопасность

- Антикоррупционное просвещение

- Центр коллективного доступа

- Финансовая грамотность

- Наставничество

- Общественное питание

- Воспитательная работа

- Противодействие коррупции

- Абитуриентам

- Приемная комиссия

- Документы и справки

- Правила и условия приема

- Питание

- Общежития

- Студенческая жизнь

- Студентам

- Учебные материалы

- Оплата обучения

- Документы и справки

- Студенческая жизнь

- Спортивная жизнь

- Расписание занятий

- Выпускникам

- Справочные системы

- МЦПК

- Контакты

- Обращения граждан

- Обращения граждан

- Личный прием граждан

- Письменное обращение

- Электронная приемная

- Проверить статус обращения

- Порядок рассмотрения обращений

- Порядок обжалования

- Обзор обращений граждан

- Ответы на обращения, затрагивающие интересы неопределенного круга лиц

- Правовое регулирование

- Онлайн запись

- ССТВ

- Главная

- ›

- О техникуме

- ›

- Финансовая грамотность

Условия договора займа и порядок составления договора займа

Мало кто плывет по жизни, не занимая денег. За некоторыми исключениями, почти все берут кредит на покупку автомобиля, покупку дома, оплату обучения в колледже или оплату неотложной медицинской помощи. Ссуды распространены почти повсеместно, как и соглашения, гарантирующие их погашение.

За некоторыми исключениями, почти все берут кредит на покупку автомобиля, покупку дома, оплату обучения в колледже или оплату неотложной медицинской помощи. Ссуды распространены почти повсеместно, как и соглашения, гарантирующие их погашение.

Кредитные соглашения – это обязательные договоры между двумя или более сторонами для официального оформления кредитного процесса. Существует много типов кредитных соглашений, начиная от простых векселей между друзьями и членами семьи и заканчивая более подробными контрактами, такими как ипотека, автокредит, кредитная карта и краткосрочные или долгосрочные кредиты до зарплаты.

Простые кредитные соглашения могут представлять собой не более чем короткие письма, в которых указывается, в течение какого времени заемщик должен вернуть деньги и какие проценты могут быть добавлены к основной сумме долга. Другие, такие как ипотечные кредиты, представляют собой сложные документы, которые хранятся в открытом доступе и позволяют кредиторам вернуть собственность заемщика, если кредит не будет погашен в соответствии с договоренностью.

Каждый тип кредитного соглашения и его условия погашения регулируются как государственными, так и федеральными правилами, разработанными для предотвращения незаконных или чрезмерных процентных ставок при погашении.

Кредитные соглашения обычно включают условия, стоимость залога, гарантии, условия процентной ставки и срок, в течение которого он должен быть погашен. Условия по умолчанию должны быть четко детализированы, чтобы избежать путаницы или возможного судебного иска. В случае дефолта в условиях взыскания непогашенной задолженности должны быть четко указаны расходы, связанные с взысканием задолженности. Это также относится к сторонам, использующим векселя.

Цель кредитного договора

Основной целью кредитного договора является определение того, на что соглашаются вовлеченные стороны, какие обязанности несет каждая из сторон и как долго будет действовать соглашение. Кредитное соглашение должно соответствовать законодательству штата и федеральному законодательству, которое защитит как кредитора, так и заемщика, если какая-либо из сторон не выполнит условия соглашения. Условия кредитного договора и то, какие законы штата или федеральные законы регулируют обязательства по исполнению, требуемые обеими сторонами, будут различаться в зависимости от типа кредита.

Условия кредитного договора и то, какие законы штата или федеральные законы регулируют обязательства по исполнению, требуемые обеими сторонами, будут различаться в зависимости от типа кредита.

Большинство кредитных договоров четко определяют, как будут использоваться доходы. В законе не делается различий в отношении типа ссуды, выдаваемой на новый дом, машину, способа погашения нового или старого долга или степени обязательности условий. Подписанный кредитный договор является доказательством того, что заемщик и кредитор взяли на себя обязательство использовать средства для определенной цели, как кредит будет возвращен и по какой норме амортизации. Если деньги не используются по назначению, они должны быть немедленно возвращены кредитору.

Другие причины для использования кредитных договоров

Заем денег — это огромное финансовое обязательство, поэтому существует формальный процесс для получения положительных результатов с обеих сторон.

Большинство положений и условий являются стандартными — сумма займа, начисленные проценты, план погашения, обеспечение, штрафы за просрочку платежа, штрафы за невыполнение обязательств — но есть и другие причины, по которым кредитные соглашения полезны.

Кредитный договор является доказательством того, что речь идет о кредите, а не о подарке. Это может стать проблемой для IRS.

Кредитные соглашения особенно полезны, когда вы берете взаймы или даете взаймы члену семьи или другу. Они предотвращают споры по поводу условий.

Кредитный договор защищает обе стороны, если дело дойдет до суда. Это позволяет суду определить, соблюдаются ли условия и сроки.

Если ссуда включает проценты, одна сторона может захотеть включить таблицу амортизации, в которой указано, как ссуда будет выплачиваться с течением времени и сколько процентов приходится на каждый платеж.

В кредитном договоре может быть указан точный ежемесячный платеж по кредиту.

Можно с уверенностью сказать, что всякий раз, когда вы берете взаймы или даете деньги взаймы, юридическое кредитное соглашение должно быть частью процесса.

По требованию и ссуды с фиксированным погашением

Ссуды используют два вида погашения: по требованию и с фиксированным платежом.

Векселя до востребования обычно используются для краткосрочных займов и часто используются, когда люди занимают деньги у друзей или членов семьи. Иногда банки предлагают ссуды до востребования клиентам, с которыми у них налажены отношения. Эти кредиты обычно не требуют залога и выдаются на небольшие суммы.

Их ключевой особенностью является то, как они погашаются. В отличие от долгосрочных кредитов, погашение может потребоваться, когда кредитор пожелает, если будет предоставлено достаточное уведомление. Требование об уведомлении обычно прописано в кредитном договоре. Кредиты до востребования с друзьями и членами семьи могут быть письменным соглашением, но оно может не иметь юридической силы. Кредиты по требованию банков имеют юридическую силу. Овердрафт чека является одним из примеров банковского кредита до востребования: если на вашем счету нет денег для покрытия чека, банк выдаст вам кредит и оплатит чек, но ожидается, что вы быстро погасите банк. , как правило, со штрафом.

Кредиты с фиксированным сроком обычно используются для крупных покупок, и кредиторы часто требуют, чтобы купленный предмет, например, дом или автомобиль, служил залогом в случае невыполнения заемщиком своих обязательств. Погашение осуществляется по фиксированному графику, сроки которого устанавливаются в момент подписания кредита. Кредит имеет срок погашения, когда он должен быть полностью погашен. В некоторых случаях кредит можно погасить досрочно без штрафных санкций. В других случаях досрочное погашение влечет за собой штраф.

Юридические условия для рассмотрения

Во всех кредитных соглашениях должны быть указаны общие условия, определяющие юридические обязательства каждой стороны. Например, должны быть четко изложены условия, касающиеся графика погашения, дефолта или нарушения договора, процентной ставки, обеспечения кредита, а также предлагаемого залога.

Существуют некоторые стандартные юридические условия кредитных договоров, о которых должны знать все стороны, независимо от того, заключается ли договор между семьей и друзьями или между кредитным учреждением и клиентами. Вот четыре ключевых термина, которые вы должны знать перед подписанием кредитного договора:

Вот четыре ключевых термина, которые вы должны знать перед подписанием кредитного договора:

Выбор закона: Этот термин относится к различиям между законами в двух или более юрисдикциях. Например, законы, регулирующие определенную часть кредитного договора в одном штате, могут отличаться от того же закона в другом штате. Важно определить, какие законы штата (или юрисдикции) будут применяться. Этот термин также известен как «коллизионное право».

Заинтересованные стороны: Это личная информация о заемщике и кредиторе, которая должна быть четко указана в кредитном договоре. Эта информация должна включать имена, адреса, номера социального страхования и номера телефонов обеих сторон.

Оговорка о делимости: Этот термин гласит, что условия контракта не зависят друг от друга. Таким образом, если одно условие договора признано судом неисполнимым, это не означает, что все условия неисполнимы.

Пункт полного соглашения: Этот термин определяет, каким будет окончательное соглашение, и заменяет любые соглашения, достигнутые ранее в ходе переговоров, будь то письменные или устные. Другими словами, это последнее слово, и все, что было сказано (или написано) ранее, больше не применимо.

Другими словами, это последнее слово, и все, что было сказано (или написано) ранее, больше не применимо.

Определение процентной ставки

Многие заемщики, впервые получающие кредит на новый дом, автомобиль или кредитную карту, не знакомы с процентными ставками по кредиту и тем, как они определяются. Процентная ставка зависит от типа кредита, кредитного рейтинга заемщика и от того, является ли кредит обеспеченным или необеспеченным.

В некоторых случаях кредитор потребует, чтобы проценты по кредиту были привязаны к материальным активам, таким как право собственности на автомобиль или документ о собственности. Законы штата и федеральные законы о защите прав потребителей устанавливают юридические ограничения в отношении суммы процентов, которую кредитор может установить на законных основаниях, не считая ее незаконной и чрезмерной суммой ростовщичества.

Если ссуда включает процентные платежи, как в большинстве случаев, условия будут прописаны в условиях ссуды. Проценты представляют собой либо фиксированную комиссию, либо плавающую комиссию.

Проценты представляют собой либо фиксированную комиссию, либо плавающую комиссию.

Ссуда с фиксированной комиссией или фиксированной процентной ставкой устанавливает процентную ставку, которая остается неизменной во время погашения ссуды. Если вы одолжите деньги под 4% годовых, вы будете платить кредитору 4% в год от остатка, причитающегося до тех пор, пока кредит не будет погашен. Сумма процентов, которую вы платите, со временем будет уменьшаться по мере погашения остатка, а основной платеж будет увеличиваться. Если вы одолжите 200 000 долларов на покупку дома, ежемесячный платеж останется постоянным, но часть платежа, которая идет на проценты и основную сумму, будет меняться каждый месяц по мере уменьшения остатка кредита.

Процентные ставки с плавающей процентной ставкой, также называемые ссудами с плавающей процентной ставкой, имеют процентные ставки, которые меняются со временем. Сумма процентов, основанная на базовой ставке, обычно широко используемом индексе, таком как LIBOR, который регулярно меняется. Плавающие ставки комиссии периодически корректируются и обычно используются только в сложных кредитах, таких как ипотечные кредиты с плавающей ставкой.

Плавающие ставки комиссии периодически корректируются и обычно используются только в сложных кредитах, таких как ипотечные кредиты с плавающей ставкой.

Срок действия договора и амортизация

Срок действия договора займа определяется зависимостью кредитора от графика погашения. После того, как кредитор и заемщик определили необходимую сумму денег, кредитор будет использовать таблицу амортизации для расчета ежемесячного платежа путем деления количества платежей, которые необходимо сделать, и добавления процентов к ежемесячному платежу.

Если нет определенных условий кредита, которые наказывают заемщика за досрочное погашение кредита, в интересах заемщика погасить кредит как можно быстрее. Чем быстрее погашена задолженность по кредиту, тем меньше денег она стоит заемщику.

Сборы и штрафы за досрочное погашение

Хотя цель быстрого погашения кредита является финансово обоснованной практикой, существуют определенные кредиты, которые наказывают заемщика досрочно уплаченными сборами и штрафами за это. Штрафы за досрочное погашение обычно встречаются в автомобильных кредитах или в ипотечных субстандартных кредитах. Они также могут возникнуть, когда заемщики решат рефинансировать жилищный или автокредит.

Штрафы за досрочное погашение обычно встречаются в автомобильных кредитах или в ипотечных субстандартных кредитах. Они также могут возникнуть, когда заемщики решат рефинансировать жилищный или автокредит.

Штрафы за досрочное погашение применяются для защиты кредитора, который ожидает определенного дохода по своему кредиту в течение определенного периода времени. Например, если заемщик погасит 5-летнюю ссуду за три года, кредитор не получит проценты, которые он ожидал за последние два года ссуды.

Штрафы за досрочное погашение обычно составляют 2% от суммы, причитающейся по кредиту, или выплаты процентов за шесть месяцев. Это может существенно повлиять на стоимость рефинансирования кредита. Многие субстандартные кредиты включают штрафы за досрочное погашение, которые, по словам противников, нацелены на бедных, которые обычно и являются теми, у кого субстандартные кредиты.

С другой стороны находятся дома, финансируемые за счет кредитов FHA, поддерживаемых государством. Федеральный закон конкретно запрещает штрафы за досрочное погашение кредитов FHA. Исключение составляют случаи, когда у заемщика есть ипотечный кредит, содержащий пункт о сроках продажи, и этот пункт был разрешен как часть ипотечного кредита.

Федеральный закон конкретно запрещает штрафы за досрочное погашение кредитов FHA. Исключение составляют случаи, когда у заемщика есть ипотечный кредит, содержащий пункт о сроках продажи, и этот пункт был разрешен как часть ипотечного кредита.

Нарушение или невыполнение обязательств

Если кредитный договор погашен с опозданием, кредит считается просроченным. Заемщик может нести ответственность за множество потенциальных юридических убытков, чтобы компенсировать кредитору любые понесенные убытки.

Кредитор, нарушивший правила или не выполнивший свои обязательства, может возбудить судебный процесс и привлечь суд к заемщику за судебные издержки, заранее оцененные убытки и даже арестовать или продать активы и имущество в счет погашения долга. Кроме того, в кредитной истории заемщика может быть указано нарушение или неисполнение судебного решения.

Обязательный арбитраж

Обязательный арбитраж — это все более популярное положение в кредитных соглашениях, которое требует, чтобы стороны разрешали споры через арбитра, а не через судебную систему.

Более 50% кредитных организаций включают обязательное арбитражное разбирательство в свои кредитные договоры, поскольку предполагается, что это будет быстрее и дешевле, чем обращение в суд. Арбитраж отдает окончательное решение в руки одного человека, который, вероятно, более опытен и разбирается в законах, чем шесть присяжных в зале суда.

В большинстве случаев обязательный арбитраж явно благоприятствует кредиторам, на стороне которых есть юристы, специализирующиеся в этой области права. Заемщик часто не имеет адвоката или неадекватного представительства, поскольку адвокаты не гарантируют выплаты в арбитражных делах.

Заемщик находится в еще большем невыгодном положении, если арбитраж является обязательным, то есть не может быть обжалован. Правила Закона о достоверной кредитной отчетности и Закона о правде в кредитовании не имеют значения в арбитражных делах, что также благоприятствует кредитору.

Военнослужащие особенно уязвимы для кредитных соглашений, которые включают обязательный арбитраж. Солдат, служащий за пределами страны, может быть не в состоянии присутствовать или иметь компетентное представительство на произвольном слушании и из-за этого лишиться автомобиля или другого имущества. Решение арбитра не может быть обжаловано, поэтому нет возможности обратиться за помощью, если решение будет не в пользу солдата.

Солдат, служащий за пределами страны, может быть не в состоянии присутствовать или иметь компетентное представительство на произвольном слушании и из-за этого лишиться автомобиля или другого имущества. Решение арбитра не может быть обжаловано, поэтому нет возможности обратиться за помощью, если решение будет не в пользу солдата.

Прежде чем подписать кредитный договор, внимательно прочитайте его и, если он включает обязательную арбитражную оговорку, решите, устраивает ли вас такой способ разрешения споров.

Защита от ростовщичества и хищничества

Несколько федеральных законов и законов штата о защите прав потребителей защищают потребителей от тактики хищнического и ростовщического кредитования, используемой кредиторами. Закон о правде в кредитовании, Закон о расчетах с недвижимостью и Закон о защите домовладельцев защищают заемщиков от хищнических кредиторов на федеральном уровне.

Многие штаты приняли сопутствующие законы о защите потребителей от хищничества и ростовщичества для защиты заемщиков. Обе стороны выигрывают, потому что кредиторы делают разумные процентные ставки, а заемщики получают столь необходимый кредит.

Обе стороны выигрывают, потому что кредиторы делают разумные процентные ставки, а заемщики получают столь необходимый кредит.

Несколько федеральных законов и законов штата о защите прав потребителей защищают потребителей от хищнической и ростовщической тактики кредитования, используемой кредиторами.

Векселя

Векселя напоминают кредитные договоры, но менее сложны. Часто они представляют собой не более чем письма-обязательства по оплате, такие как долговые расписки или простые платежные расписки. Обычно заемщик пишет письмо, в котором указывается, сколько денег он занимает и на каких условиях он будет возвращен. Они почти всегда используются для небольших кредитов между людьми, которые хорошо знают друг друга.

Векселя подписаны и датированы и могут иметь юридическую силу. Векселя могут быть обеспеченными или необеспеченными. Обеспеченные кредиты предлагают кредитору залог, если кредит не погашен, в то время как необеспеченные кредиты не используют залог. Они могут содержать условия о платежах в рассрочку и процентах, а могут и не содержать.

Они могут содержать условия о платежах в рассрочку и процентах, а могут и не содержать.

В отличие от кредитных договоров, которые могут содержать сложные условия платежа, векселя больше похожи на бумажные следы, которые документируют, что одно лицо одолжило деньги другому и что заемщик согласен вернуть деньги в течение определенного периода времени, либо единовременно или в рассрочку. Он используется в основном для того, чтобы избежать финансовых недоразумений, и его не следует путать с кредитным договором, который содержит набор юридически обязательных условий и средств правовой защиты.

Глоссарий кредитной терминологии | UCOP

Приведенные ниже термины и определения предназначены для того, чтобы дать простое, неофициальное значение словам и фразам, которые вы можете увидеть на нашем веб-сайте и которые могут быть вам незнакомы. Конкретное значение термина или фразы будет зависеть от того, где и как они используются, поскольку соответствующие документы, включая подписанные соглашения, раскрытие информации для клиентов, внутренние руководства по политике Программы и отраслевое использование, будут определять значение в конкретном контексте. Приведенные ниже термины и определения не имеют обязательной силы для целей каких-либо договоров или других сделок с нами. Ваш представитель по жилищным программам в кампусе или сотрудники Управления кредитных программ будут рады ответить на любые ваши конкретные вопросы.

Конкретное значение термина или фразы будет зависеть от того, где и как они используются, поскольку соответствующие документы, включая подписанные соглашения, раскрытие информации для клиентов, внутренние руководства по политике Программы и отраслевое использование, будут определять значение в конкретном контексте. Приведенные ниже термины и определения не имеют обязательной силы для целей каких-либо договоров или других сделок с нами. Ваш представитель по жилищным программам в кампусе или сотрудники Управления кредитных программ будут рады ответить на любые ваши конкретные вопросы.

Чтобы найти определение, щелкните первую букву термина.

А | Б | С | Д | Е | Ф | Г | Н | я | Дж | К | л | М | Н | О | П | В | Р | С | Т | U | В | Вт | Х | Y | Z

ACH: (см. Автоматизированную клиринговую палату)

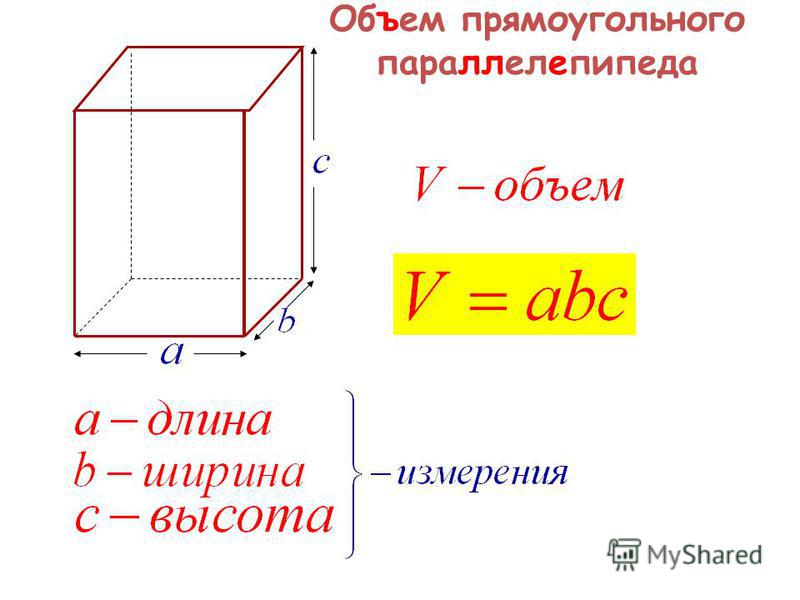

Амортизация: Платежи по кредиту равными периодическими суммами, рассчитанными для погашения долга в конце фиксированного периода, включая начисленные проценты на непогашенный остаток.

Амортизируемый заем: Заем, подлежащий погашению серией регулярных платежей в размере основной суммы и процентов, равных или почти равных, без каких-либо специальных разовых платежей до наступления срока погашения.

Дата годовщины : Дата, когда должен быть произведен двенадцатый платеж. Это происходит в один и тот же календарный месяц и день каждого последующего года по любому векселю MOP.

Годовая процентная ставка (годовая): Процентная ставка, отражающая сумму заработанных или начисленных процентов.

Заявитель: Право назначаемое лицо, назначенное одним из десяти университетских городков, канцелярией президента или LBNL как имеющее право подать заявку на кредит в рамках программы жилищного кредита UC.

Контрольный список заявок: Подробный список документации, которую заемщик и университетский городок должны предоставить в Управление кредитных программ либо для предварительного одобрения, либо для одобрения кредита. Также известна как форма OLP-09.

Также известна как форма OLP-09.

Назначенный: Лицо, которому предложили и приняли штатную должность в Калифорнийском университете.

Оценочная стоимость: Долларовая стоимость, определенная для дома на одну семью оценщиком, утвержденным Управлением кредитных программ.

Автоматизированная расчетная палата (ACH): Электронная сеть денежных переводов, позволяющая осуществлять прямые денежные переводы между участвующими банковскими счетами и кредиторами. Эта функция доступна только для заемщиков, которые в настоящее время не находятся в активном статусе платежной ведомости.

Back to top

Balloon Payment: Частный платеж по векселю — обычно последний для погашения долга — который значительно превышает другие платежи в рассрочку, предусмотренные условиями векселя.

Бенефициар: Кредитор по векселю, обеспеченному договором доверительного управления.

Заемщик: Правоспособное лицо, указанное в оформленном Свидетельстве о соответствии требованиям, подготовленном соответствующим представителем кампуса, которое будет нести основную ответственность за погашение кредита Программы.

Промежуточный заем: Временный заем, как правило, на срок менее 12 месяцев, предоставляемый заемщику, когда чистая выручка от продажи предыдущего жилья недоступна для покупки нового дома. Предполагается, что промежуточная ссуда будет погашена за счет чистой выручки от продажи предыдущей резиденции.

Вернуться к началу

Закрытие условного депонирования: Встреча между покупателем, продавцом и кредитором (или их агентами), при которой имущество и денежные средства на законных основаниях переходят из рук в руки.

Подтверждение соответствия требованиям: Форма, подписанная представителем кампуса, подтверждающая, что заявитель имеет право на участие в Программе, и сумму выделенного кредита. Также известна как форма OLP-30.

Также известна как форма OLP-30.

Совместная собственность: Имущество, приобретенное супружеской парой или одним из супругов супружеской пары во время брака, если оно не было приобретено в качестве отдельной собственности одного из них.

Созаемщик: Любое физическое лицо, которое возьмет на себя ответственность по кредиту, получит право собственности на недвижимость и намеревается использовать ее в качестве своего основного места жительства.

Со-подписавший: Любое лицо, которое возьмет на себя ответственность по кредиту, но которое не будет брать право собственности на недвижимость и не будет занимать ее.

Сокращение: Дополнительный платеж для уменьшения основного остатка кредита.

Текущая ставка MOP: ставка MOP, действующая в настоящее время для кредитов Программы. «Фиксированная» ставка MOP будет ставкой Программы, действующей на момент обязательства по кредиту. Эта ставка рассчитывается с использованием самой последней доступной средней ставки дохода за четыре квартала Краткосрочного инвестиционного пула Калифорнийского университета (STIP) плюс компонент административного сбора в размере 0,25% с учетом применимой минимальной процентной ставки. Также известна как стандартная ставка.

Эта ставка рассчитывается с использованием самой последней доступной средней ставки дохода за четыре квартала Краткосрочного инвестиционного пула Калифорнийского университета (STIP) плюс компонент административного сбора в размере 0,25% с учетом применимой минимальной процентной ставки. Также известна как стандартная ставка.

Наверх

Дата регистрации: Дата, когда договор о доверительном управлении официально внесен в книги регистратора округа, в котором находится имущество.

Договор о доверительном управлении : Залоговый инструмент, используемый вместо ипотеки, передающий право собственности в доверительное управление третьему лицу, охватывающее конкретную часть собственности. Используется для обеспечения платежа по векселю.

По умолчанию: Неисполнение обязанности или обещания, как указано в векселе и/или договоре доверительного управления.

Ссуда с отсрочкой платежа: Ссуда, которая позволяет заемщику отсрочить все ежемесячные выплаты основной суммы и процентов до даты погашения векселя, когда наступает срок погашения непогашенного основного остатка ссуды и всех начисленных процентов.

Первоначальный взнос: Разница между ценой покупки недвижимости и суммой кредита. Заемщик несет ответственность за предоставление средств для первоначального взноса.

Наверх

Сотрудник: Назначенный сотрудник, который начал активно работать на своей штатной должности.

Собственный капитал: Разница между справедливой рыночной стоимостью имущества и текущей задолженностью, обеспеченной этим имуществом.

Депозитный номер: Ситуация, в которой третья сторона, выступая в качестве агента покупателя и продавца, выполняет инструкции обоих и берет на себя обязанности по оформлению всех документов и выплате средств при расчете или закрытии сделки.

Задержка условного депонирования: Средства, удерживаемые компанией условного депонирования после закрытия условного депонирования до завершения ремонта и/или необходимых термитных работ.

Подтверждение наличия страховки: Письменная документация от компании по страхованию от несчастных случаев о том, что на недвижимость действует полис домовладельцев. Как правило, это НЕ страховой полис, а обязательство страховой компании предоставить полис для конкретного имущества в определенное время и с определенной суммой страхового взноса 9.0003

Вернуться к началу

Программа пособий для преподавателей: Программа Калифорнийского университета, разрешающая предоставление специальных жилищных пособий для помощи в оплате первоначального взноса, выплат по ипотеке и других расходов, связанных с жильем. Помощь может быть выплачена единовременно или в течение периода, не превышающего десять лет, в равных, неравных суммах или суммах уменьшающегося остатка. Максимальная сумма помощи индексируется в зависимости от повышения заработной платы преподавателей. Население, имеющее право на участие в программе, – это штатные сотрудники университетов, которые являются членами Академического сената или имеют эквивалентные должности, а также исполняющие обязанности доцентов. У кампусов есть возможность потребовать погашения части жилищного пособия в случае, если получатель покидает университет до указанной даты. (Ранее известная как Программа жилищных пособий с дифференцированным окладом).

У кампусов есть возможность потребовать погашения части жилищного пособия в случае, если получатель покидает университет до указанной даты. (Ранее известная как Программа жилищных пособий с дифференцированным окладом).

Отчет об окончательном расчете (или закрытии): Финансовое раскрытие с учетом всех средств, полученных и выплаченных при закрытии кредита. Также известен как Заключительное заявление HUD 1.

Вернуться к началу

Ипотека с поэтапным платежом: Ипотека с поэтапным платежом (GP-MOP) – это альтернативный кредитный продукт в рамках Программы выдачи ипотечных кредитов (MOP), который обеспечивает более низкую первоначальную процентную ставку (ставка заемщика), чем большинство недавно опубликованная ставка MOP (стандартная ставка). Первоначальная ставка заемщика указывается в процентах ниже стандартной ставки при минимальной ставке 3,25%. Заявленное снижение стандартной ставки известно как разница процентных ставок. Дифференциал процентной ставки ежегодно снижается в пределах от 0,25% до 0,50% до тех пор, пока Ставка Заемщика не сравняется со Стандартной ставкой.

Дифференциал процентной ставки ежегодно снижается в пределах от 0,25% до 0,50% до тех пор, пока Ставка Заемщика не сравняется со Стандартной ставкой.

Валовой месячный доход: Сумма месячной заработной платы до вычета налогов, удержаний и расходов.

Вернуться к началу

Страхование от несчастных случаев: Договор, по которому страховщик за вознаграждение обязуется возместить застрахованному ущерб, причиненный определенному имуществу в результате определенных опасностей. (См. Страховой полис домовладельца).

Улучшение дома: Ремонт и/или дополнения, сделанные для улучшения состояния постоянного строения основного места жительства.

Координатор жилищного кредита: Лицо, назначенное директором каждого кампуса и директором лаборатории в качестве координатора жилищного кредита. Этот человек служит основным контактным лицом на уровне кампуса для претендентов на получение кредита.

Ассоциация домовладельцев: Организация домовладельцев, проживающих в пределах определенной застройки, основной целью которой является содержание и предоставление общественных объектов и услуг для общего пользования жильцов.

Страховой полис домовладельца: Страховой полис, доступный для владельцев частных домов, который покрывает жилье и его содержимое в случае пожара, повреждения ветром, кражи и личной ответственности. Типичный полис не включает страхование от наводнений или землетрясений.

Вернуться к началу

Конфискация: Та часть ежемесячных платежей залогодателя, которую кредитор удерживает для уплаты налогов на имущество или страховых взносов по мере наступления срока их погашения. Университет не взимает ни налогов на имущество, ни страховых взносов.

Отчеты об инспекциях: Отчеты, заказанные заемщиком для оценки качества дома. Как правило, это включает отчет о термитах и осмотр «всего дома». Другие отчеты, которые могут быть заказаны, включают осмотры крыш, фундаментов, геологические состояния и септиктенки.

Другие отчеты, которые могут быть заказаны, включают осмотры крыш, фундаментов, геологические состояния и септиктенки.

Проценты: Вознаграждение в виде денег, уплаченных за использование денег, обычно выражаемое в виде годового процента. А также право, доля или право собственности.

Кредит с выплатой только процентов: Неамортизируемый кредит, по которому кредитор получает проценты в течение срока кредита, а основная сумма выплачивается единовременно при наступлении срока погашения.

Передаточный акт между супругами: Документ между двумя состоящими в браке лицами, по которому лицо, предоставляющее право, отказывается от всех или части прав, права собственности или требований в собственности. Также известен как акт о выходе из претензии.

IRS 1098 Заявление о процентах по ипотеке: Выписка, предоставленная кредитором заемщику, с указанием общей суммы процентов, выплаченных заемщиком за данный календарный год.

Вернуться к началу

Совместная аренда: Совместная собственность двух или более лиц, предоставляющая каждому арендатору равные доли и равные права в собственности, включая право на наследство.

Вернуться к началу

Инструкции по условному депонированию кредитора: Инструкции, подготовленные Управлением кредитных программ для условного депонирования или титульной компании с подробным описанием документации и процедур, необходимых для получения кредита.

Отношение кредита к стоимости (LTV): Отношение основного остатка ипотечной ссуды к стоимости залогового имущества, определяемое покупной ценой или оценочной стоимостью, в зависимости от того, что меньше.

Обязательство по кредиту: Письмо-обязательство по кредиту (также известное как «утверждение кредита»), выданное Управлением кредитных программ (OLP), в котором содержится обязательство по финансированию кредита Программы для конкретного заемщика и имущества. Письмо-обязательство по кредиту будет выдано только после удовлетворительного рассмотрения компанией OLP всей документации по имуществу (например, договора купли-продажи, оценки имущества, проверок и т. д.) и будет содержать утвержденную сумму кредита, первоначальную процентную ставку и срок кредита. Письмо также потребует, чтобы определенные условия были выполнены до финансирования кредита. Указанная начальная процентная ставка будет ставкой Программы, действующей на момент принятия обязательства по предоставлению кредита. Срок действия кредитного обязательства истекает в течение 60 дней с даты выдачи.

Письмо-обязательство по кредиту будет выдано только после удовлетворительного рассмотрения компанией OLP всей документации по имуществу (например, договора купли-продажи, оценки имущества, проверок и т. д.) и будет содержать утвержденную сумму кредита, первоначальную процентную ставку и срок кредита. Письмо также потребует, чтобы определенные условия были выполнены до финансирования кредита. Указанная начальная процентная ставка будет ставкой Программы, действующей на момент принятия обязательства по предоставлению кредита. Срок действия кредитного обязательства истекает в течение 60 дней с даты выдачи.

Письмо об отказе в выдаче ссуды: Письмо от Управления программ ссуды об отказе в ссуде конкретному лицу. Причины отказа могут включать кредитную историю, отсутствие поддающихся проверке ликвидных активов, недостаточный доход и т. д. , и другие факторы.

Письмо об отзыве кредита: Письмо из Управления кредитных программ, в котором подтверждается, что заемщик больше не желает получать кредит в Калифорнийском университете. Кредит может быть отозван из-за неудовлетворенности имуществом или желания использовать другого кредитора, среди других причин.

Кредит может быть отозван из-за неудовлетворенности имуществом или желания использовать другого кредитора, среди других причин.

Вернуться к началу

MOP-Calculator: Веб-калькулятор для потенциальных заявителей, чтобы определить, могут ли они соответствовать минимальным требованиям для получения кредита MOP.

Программа выдачи ипотечных кредитов (MOP): MOP была учреждена Регентами Калифорнийского университета в 1984 году и использует средства из неограниченной части Университетского краткосрочного инвестиционного пула (STIP) для обеспечения плавающей процентной ставки. доверительные кредиты на срок до 30 лет правомочным преподавателям и членам группы высшего руководства. Программа предоставляет кредиты на максимальные суммы от 80% до 90% от стоимости, в зависимости от размера кредита, с начальной процентной ставкой, равной самой последней доступной средней ставке за четыре квартала Пула краткосрочных инвестиций (STIP) Калифорнийского университета, плюс компонент административного сбора в размере 0,25%, при условии к применимой минимальной процентной ставке. Максимальная годовая корректировка процентной ставки по кредиту в сторону увеличения или уменьшения составляет один процент.

Максимальная годовая корректировка процентной ставки по кредиту в сторону увеличения или уменьшения составляет один процент.

Залогодержатель: Заимодавец или кредитор, имеющий закладную или договор о доверительном управлении.

Залогодатель: Заемщик, который обязан платить по ипотечному кредиту или договору доверительного управления.

Вернуться к началу

Чистый доход: Ежемесячная заработная плата, выплачиваемая заемщику после вычета любых федеральных и/или государственных налогов на заработную плату.

Уведомление о завершении: Документация, как правило, от термитной компании, подтверждающая, что необходимый ремонт был завершен. Иногда его называют «чистым» отчетом о термитах. Может также относиться к работе, выполненной подрядчиком для другой работы, не связанной с термитами, выполненной на объекте.

Вернуться к началу

Управление кредитных программ (OLP): Расположенное в Управлении стратегии капитальных активов и Департамента финансов, Управление кредитных программ отвечает за разработку, реализацию и управление программами жилищной помощи для набор и удержание преподавателей и старших менеджеров.

Соотношение общего долга к доходу: Соотношение, выраженное в процентах, которое получается, когда общий месячный долг заемщика, включая предлагаемую основную сумму ипотечного кредита, проценты, налоги и страхование, а также все повторяющиеся ежемесячные долги (такие как платежи по кредитной карте, студенческий кредит, ипотека и автокредит) делится на валовой ежемесячный доход. Максимально допустимый общий коэффициент для кредитов MOP составляет 48%.

Вернуться к началу

Участник: Термин «Участник» означает Доверенное лицо, которое было назначено правомочным Заявителем и Основным Заемщиком.

Предварительное одобрение: Свидетельство о предварительном одобрении, выданное Управлением кредитных программ, в котором указывается, что кредит, активы и доход заемщика были проверены и заявитель имеет право на получение кредита в рамках Программы с определенной суммой и процентной ставкой. На момент предварительного одобрения указанная начальная процентная ставка не является «фиксированной» и поэтому может быть изменена до выдачи письма-обязательства по кредиту. Начальной процентной ставкой будет ставка Программы, действующая на момент предоставления кредитного обязательства.

На момент предварительного одобрения указанная начальная процентная ставка не является «фиксированной» и поэтому может быть изменена до выдачи письма-обязательства по кредиту. Начальной процентной ставкой будет ставка Программы, действующая на момент предоставления кредитного обязательства.

Предварительное раскрытие информации: Общий термин, относящийся к группе форм раскрытия информации, которые в соответствии с федеральным законом должны быть отправлены соискателю кредита. Формы включают раскрытие информации об оценке ссуды, уведомление о справедливом кредитовании и раскрытие информации о кредитоспособности штата Калифорния.

Предварительный отчет о праве собственности: Поиск названия титульной компанией до выдачи связующего титула или обязательства по страхованию, который требуется во время обработки кредита.

Предоплата процентов: Проценты по ипотеке, которые выплачиваются с даты финансирования до конца этого календарного месяца.

Основное место жительства: Жилье, в котором человек фактически проживает и которое считается законным местом жительства для целей подоходного налога.

Основная сумма: Сумма долга, за вычетом процентов, оставшаяся по кредиту.

Соотношение основной суммы и процентов к доходу: Соотношение, выраженное в процентах, которое получается, когда предполагаемые расходы заемщика по выплате основной суммы и процентов делятся на валовой ежемесячный доход домохозяйства. Максимально допустимый коэффициент для кредитов MOP составляет 40%. Также известен как коэффициент P&I.

Обработка: Подготовка заявки на получение ипотечного кредита и сопроводительных документов для рассмотрения кредитором.

Программа: Термин «Программа» относится к любому кредиту, предоставленному в рамках программы жилищного кредита Калифорнийского университета.

Документы по сделке покупки: Совокупный термин для документации независимой третьей стороны, относящейся к рассматриваемому имуществу. Это включает в себя оценку имущества, отчет об инспекции термитов, предварительный отчет о праве собственности, раскрытие информации о передаче недвижимости, кровельные, геологические, фундаментные, септические инспекции и общую инспекцию дома.

Это включает в себя оценку имущества, отчет об инспекции термитов, предварительный отчет о праве собственности, раскрытие информации о передаче недвижимости, кровельные, геологические, фундаментные, септические инспекции и общую инспекцию дома.

Вернуться к началу

Повторная передача: Передача права собственности на землю от одного лица непосредственно предшествующему владельцу. Этот инструмент передачи обычно используется для передачи правового титула от доверительного управляющего доверителю после полной оплаты договора о доверительном управлении.

Рефинансирование: Процесс погашения существующей ссуды и оформления новой ссуды.

Ремонт: Реставрация основного жилья. Как правило, это включает в себя ремонт, улучшения и дополнения к постоянной структуре основного места жительства.

Резервы: Ликвидные или почти ликвидные активы, доступные заемщику после закрытия ипотечного кредита. Резервы измеряются количеством месяцев квалификационной суммы платежа по рассматриваемой ипотеке (на основе основной суммы и процентов), которую заемщик может выплатить, используя свои финансовые активы.

Резервы измеряются количеством месяцев квалификационной суммы платежа по рассматриваемой ипотеке (на основе основной суммы и процентов), которую заемщик может выплатить, используя свои финансовые активы.

Право на расторжение: Право расторгнуть договор и восстановить стороны в том же положении, которое они занимали до заключения договора. Для операции рефинансирования у заемщика есть три рабочих дня с момента подписания кредитных документов, чтобы аннулировать кредит без штрафных санкций. Право на аннулирование не распространяется на сделки покупки.

Вернуться к началу

Обслуживание: Сбор платежей и управление операционными процедурами, связанными с ипотечным кредитом. Все кредиты MOP обслуживаются Управлением кредитных программ.

Краткосрочный инвестиционный пул (STIP): STIP был создан в 1976 финансовом году и представляет собой процентный инвестиционный пул, в котором участвуют все группы фондов Университета, включая текущие средства, предназначенные для выплаты заработной платы, операционных расходов и строительства в все кампусы и учебные больницы университета.

Стандартная ставка: Последняя доступная средняя ставка за четыре квартала для краткосрочного инвестиционного пула Калифорнийского университета (STIP) плюс компонент административного сбора в размере 0,025% с учетом применимой минимальной процентной ставки.

Соглашение о субординации: Соглашение держателя обременения в отношении недвижимого имущества, позволяющее этому требованию занять более низкую позицию по сравнению с другими обременениями в отношении имущества. Университет может по своему усмотрению отказаться от подписания договора о субординации.

Вернуться к началу

Общие арендаторы: Совместная собственность двух или более лиц, дающая каждому арендатору долю и права в собственности, эти доли не обязательно должны быть равными по количеству или продолжительности.

Заголовок: Доказательство права собственности на имущество.

Страхование титула: Полис, обычно выдаваемый компанией по страхованию титула, который страхует покупателя жилья и кредитора от ошибок при поиске титула.