Как верно определить крайний срок для заявления вычета НДС в различных обстоятельствах. Разбор кейсов

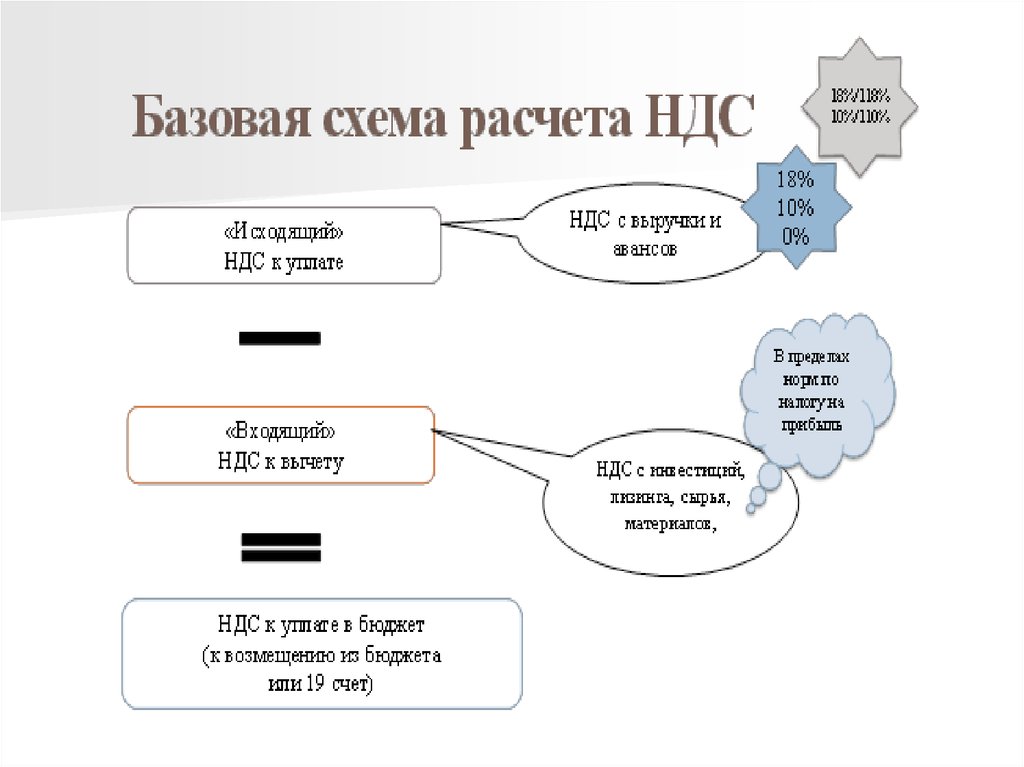

Предмет нашего внимания – подходы к определению крайнего срока для вычета «входящего» НДС в разнообразных ситуациях. Налогоплательщик НДС имеет право на вычет при выполнении ряда условий, предусмотренных НК РФ. Исходим из того, что эти условия в рассматриваемых нами случаях выполняются.

Три года «внарезку»

Наиболее часто, пожалуй, мы сталкиваемся с применением правила п. 1.1 ст. 172 НК РФ: «налоговые вычеты, предусмотренные п. 2 ст. 171 НК РФ, могут быть заявлены в налоговых периодах в пределах трех лет после принятия на учет приобретенных налогоплательщиком на территории Российской Федерации товаров (работ, услуг), имущественных прав или товаров, ввезенных им на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией».

Эта норма касается только вычетов, речь о которых идет в п. 2 ст. 171 НК РФ, т. е. работает в отношении:

2 ст. 171 НК РФ, т. е. работает в отношении:

товаров (работ, услуг), а также имущественных прав, приобретаемых для осуществления операций, признаваемых объектами налогообложения;

товаров (работ, услуг), приобретаемых для перепродажи;

товаров (работ, услуг), а также имущественных прав, приобретаемых для осуществления операций по реализации работ (услуг), местом реализации которых в соответствии со ст. 148 НК РФ не признается территория Российской Федерации, за исключением необлагаемых на основании ст. 159 НК РФ операций;

рекламных и маркетинговых услуг, приобретаемых для передачи прав на программное обеспечение и базы данных, включенные в единый реестр российского ПО, местом реализации которых в соответствии со ст. 148 НК РФ не признается территория Российской Федерации.

Именно и только в отношении таких ценностей вычет можно заявить в течение трех лет после принятия их на учет с правом использовать вычет по частям.

Как же верно исчислить трехлетний срок?

Из вышеприведенной цитаты из НК РФ следует, что получение вычета носит заявительный характер. О своем желании налогоплательщик информирует налоговый орган посредством налоговой декларации, подаваемый за соответствующий налоговый период, причем первым таким налоговым периодом становится квартал, в котором товары, работы, услуги, имущественные права приняты к учету, а также выполнены другие условия для вычета. Из этого вытекает, что трехлетний срок отсчитывается с даты окончания этого налогового периода. Дата принятия ценностей к учету в пределах этого квартала значения для исчисления трехлетнего срока не имеет, но, с другой стороны, его нельзя продлить на срок представления налоговой декларации. Позиции ФНС России по данному вопросу выражена в Письме от 09.07.2014 № ГД-4-3/13341@. Суды придерживаются аналогичного подхода (см., п. 2.2 Определения Конституционного Суда РФ от 24.03.2015 № 540-О, Постановление Арбитражного суда Северо-Кавказского округа от 29. 04.2021 № Ф08-2616/2021 по делу № А63-4186/2020 (Определением Верховного Суда РФ от 24.08.2021 № 308-ЭС21-13958 отказано в передаче дела № А63-4186/2020 в Судебную коллегию по экономическим спорам Верховного Суда РФ для пересмотра в порядке кассационного производства данного постановления) и др.).

04.2021 № Ф08-2616/2021 по делу № А63-4186/2020 (Определением Верховного Суда РФ от 24.08.2021 № 308-ЭС21-13958 отказано в передаче дела № А63-4186/2020 в Судебную коллегию по экономическим спорам Верховного Суда РФ для пересмотра в порядке кассационного производства данного постановления) и др.).

Далее обращаемся к п. 3 ст. 6.1 НК РФ: срок, исчисляемый годами, истекает в соответствующие месяц и число последнего года срока. Применительно к рассматриваемой ситуации это означает, что последним налоговым периодом, отчитываясь за который налогоплательщик может заявить вычет, станет квартал, на который приходится соответствующая дата.

Пример 1

Товар получен от поставщика 12.01.2019 г. и первоначально принят к учету на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение» ввиду того, что право собственности на него еще не перешло к покупателю (по условиям договора переход прав приурочен к моменту оплаты товара поставщику).

Товар оплачен 13.05.2019 г., после чего принят к учету по счету 41 «Товары».

«Точка отсчета» для течения трехлетнего срока – 31.03.2019, т.е. дата окончания налогового периода, в котором товар принят организацией к учету, в данном случае на забалансовом счете (см. Письмо ФНС России от 26.01.2015 № ГД-4-3/911@).

Три года истекают 31.03.2022.

Крайний налоговый период, в котором можно заявить вычет налога в отношении данного товара – 1-й квартал 2022 г.

В приведенном в примере случае налогоплательщик мог позволить себе заявлять вычет частями в нескольких (любых) налоговых периодах этого трехлетнего срока.

Три года «кусочком»

Однако, как мы указали выше, возможность дробить вычет не универсальна и касается только случаев, предусмотренных п. 2 ст. 171 НК РФ.

По ряду других оснований для вычета отведены те же три года, но дробить сам вычет не допускается.

В отношении объектов основных средств, нематериальных активов и оборудования, требующего монтажа, Минфин России неустанно напоминает: исходя из формулировки п. 2 ст. 172 НК РФ вычеты производятся в полном объеме в течение трех лет после принятия таких объектов на учет, но на основании одного счета-фактуры вычет частями в разных налоговых периодах не предусмотрен (см., например, Письмо Минфина России от 08.10.2021 № 03-07-11/81526 от 04.09.2018 № 03-07-11/63070 и др.).

Что значит в данном контексте «принятие на учет»? Ведь стоимость будущих основных средств и нематериальных активов сначала собирают по дебету счета 08 «Вложения во внеоборотные активы» и лишь по готовности признают соответствующим видом актива. Стоимость оборудования к установке первоначально отражается по одноименному счету 07, при сдаче в монтаж она списывается в дебет счета 08 «Вложения во внеоборотные активы» и только после сборки объект отражается по счету 01 «Основные средства». Т.е. используется многоходовая учетная комбинация. Какой шаг считать этим самым принятием на учет? Первый. Дожидаться ввода объекта в эксплуатацию или его готовности не требуется (см., например, Письмо Минфина России от 12.09.2017 № 03-07-10/58705). По оборудованию к установке не нужно даже ждать передачи его в монтаж или поставки всего набора комплектующих (Письма Минфина России от 29.12.2020 № 03-07-11/115691, от 17.11.2020 № 03-07-14/99976).

Т.е. используется многоходовая учетная комбинация. Какой шаг считать этим самым принятием на учет? Первый. Дожидаться ввода объекта в эксплуатацию или его готовности не требуется (см., например, Письмо Минфина России от 12.09.2017 № 03-07-10/58705). По оборудованию к установке не нужно даже ждать передачи его в монтаж или поставки всего набора комплектующих (Письма Минфина России от 29.12.2020 № 03-07-11/115691, от 17.11.2020 № 03-07-14/99976).

Следовательно, трехлетний срок отсчитывается от даты окончания того периода, в котором расходы на приобретение будущего объекта основных средств, нематериальных активов или оборудования, требующего монтажа, впервые нашли отражение по любому счету бухгалтерского учета.

Так, в п. 1 ст. 172 НК РФ оговорено следующее: в случае создания налогоплательщиком нематериальных активов (собственными силами и (или) с привлечением третьих лиц) вычеты сумм входящего НДС при приобретении товаров (работ, услуг), имущественных прав для создания таких нематериальных активов, в том числе по договорам на создание нематериальных активов, производятся после принятия на учет указанных товаров (работ, услуг), имущественных прав.

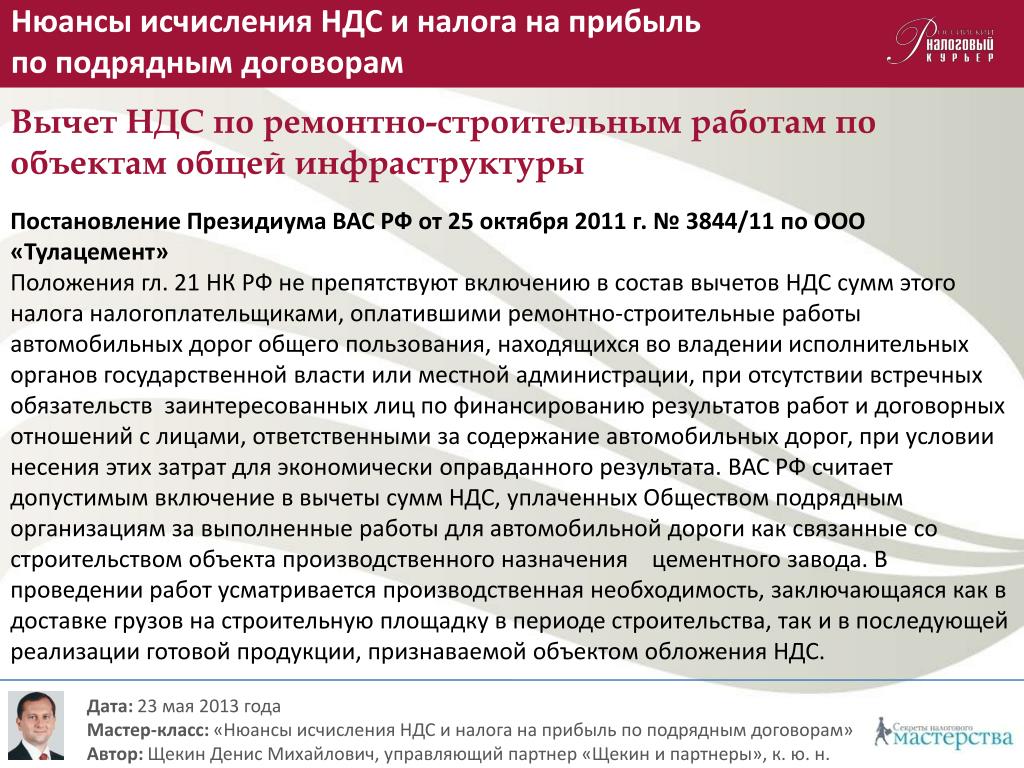

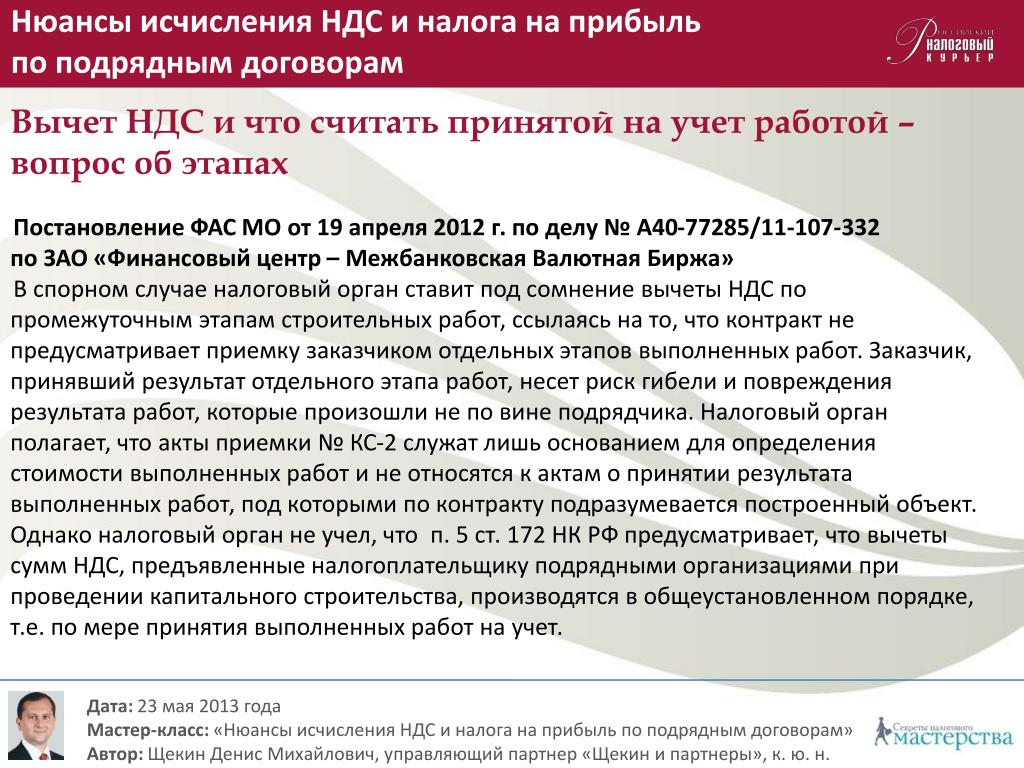

То же самое можно сказать и о суммах налога, предъявленных налогоплательщику подрядными организациями (застройщиками или техническими заказчиками) при проведении ими капитального строительства (ликвидации основных средств), сборке (разборке), монтаже (демонтаже) основных средств, а также по товарам (работам, услугам), имущественным правам, приобретенным для выполнения строительно-монтажных работ (Письма Минфина России от 12.10.2021 № 03-07-14/82463, от 18.02.2019 № 03-07-11/9840, Письмо ФНС России от 11.04.2018 № СД-4-3/6893@).

Пример 2

Заказчик поэтапно принимает работы у подрядчика при строительстве здания. Право на вычет НДС относительно каждого этапа работ возникает по мере приемки работ и их отражения в бухгалтерском учете у заказчика. Трехлетний срок для вычета исчисляется отдельно для каждого этапа. Длительность строительных работ на каждом этапе, сроки сдачи работ субподрядчиками подрядчику, готовность здания в целом, получение разрешения на его ввод в эксплуатацию и ее начало значения не имеют.

Пример 3

Организация приобрела здание в готовом виде. Объект принят к учету 28.03.2021 г. по счету 08, введен в эксплуатацию 19.04.2021 г. Трехлетний срок для вычета НДС отсчитывается с 31.03.2021 г. Последним налоговым периодом, в котором можно заявить вычет станет 1-й квартал 2024 г.

Как видим, важно, что именно было приобретено: работы или объект имущества.

Три года с «уточненкой»

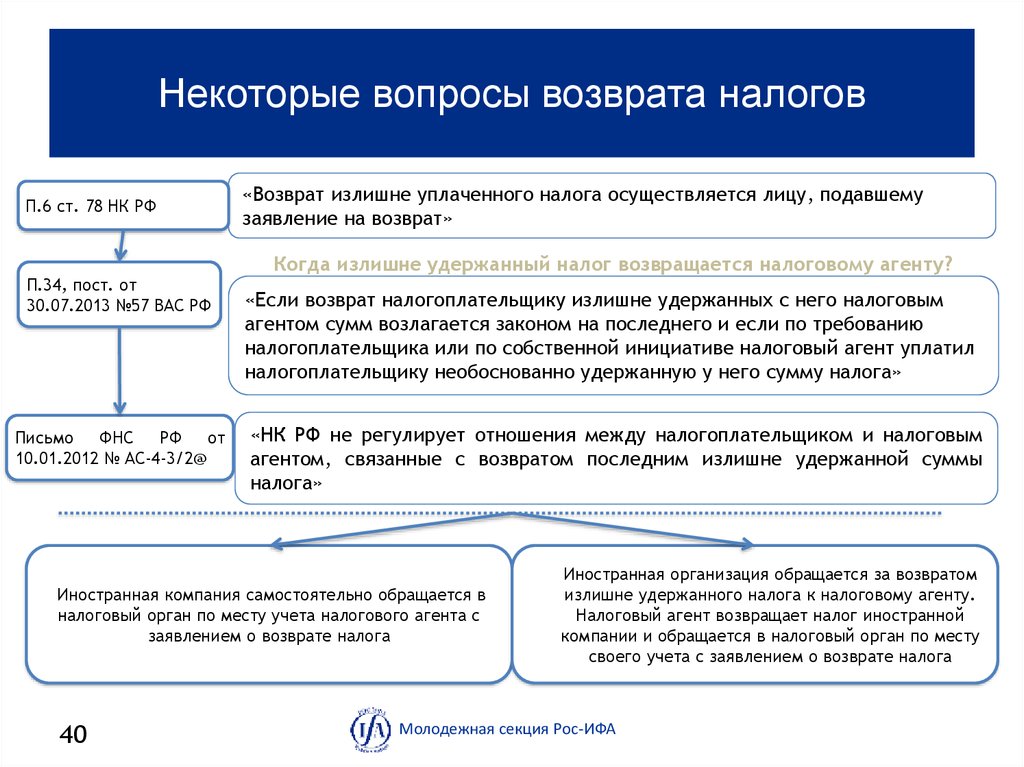

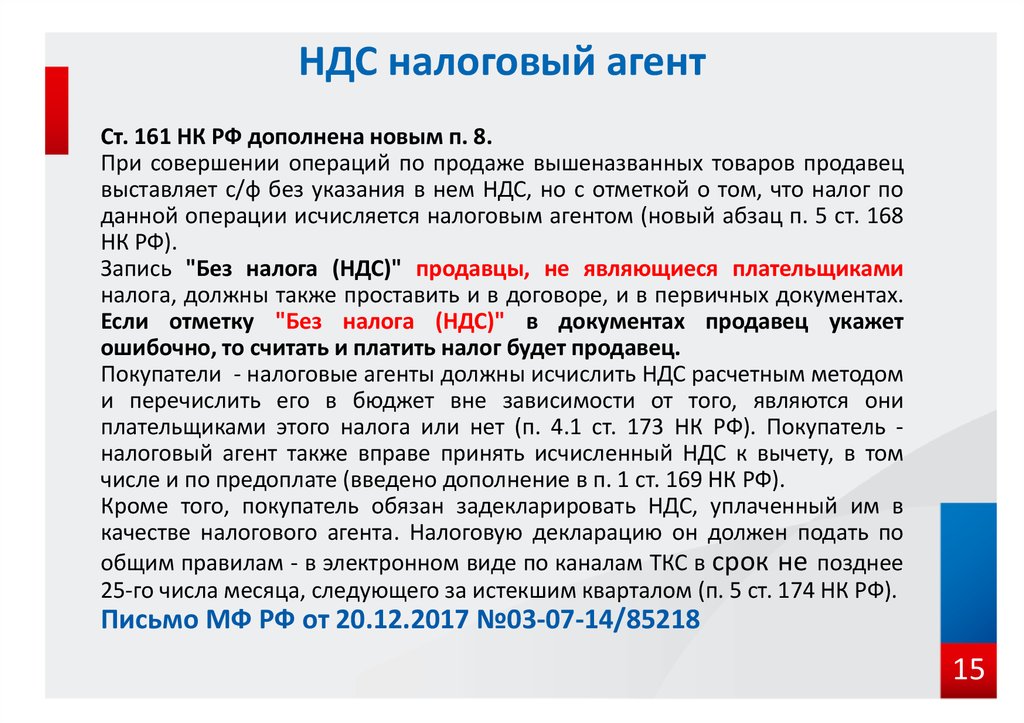

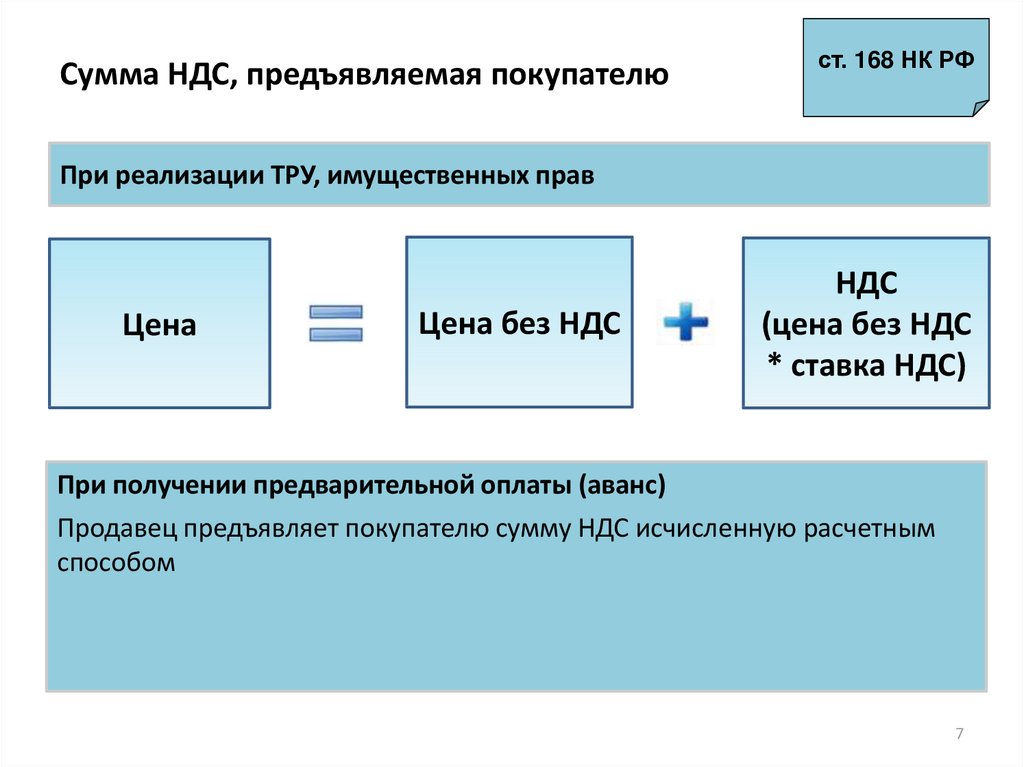

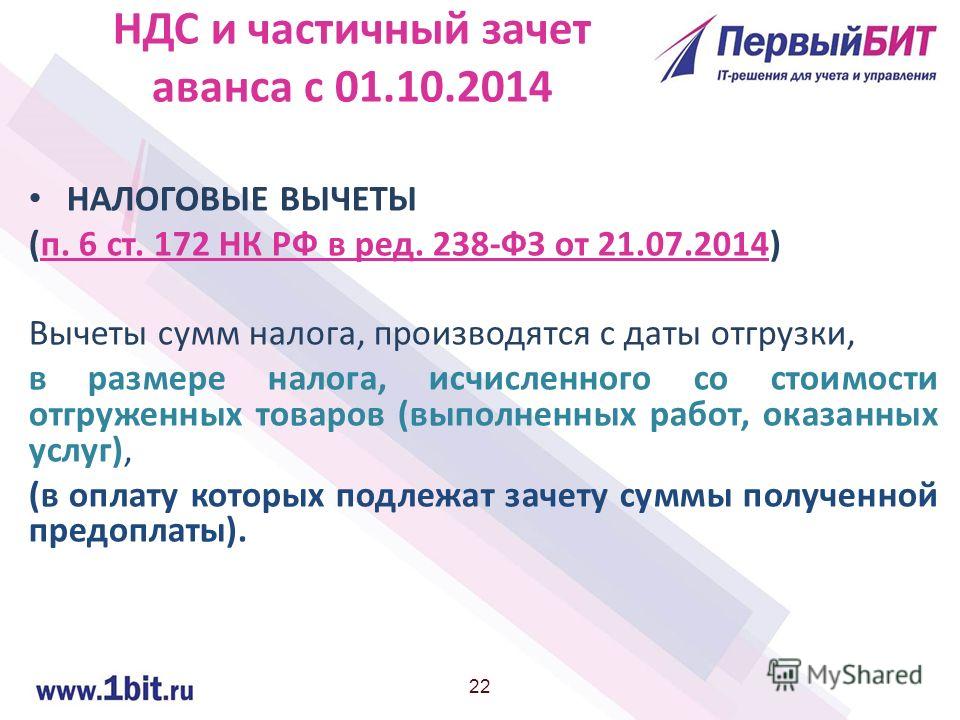

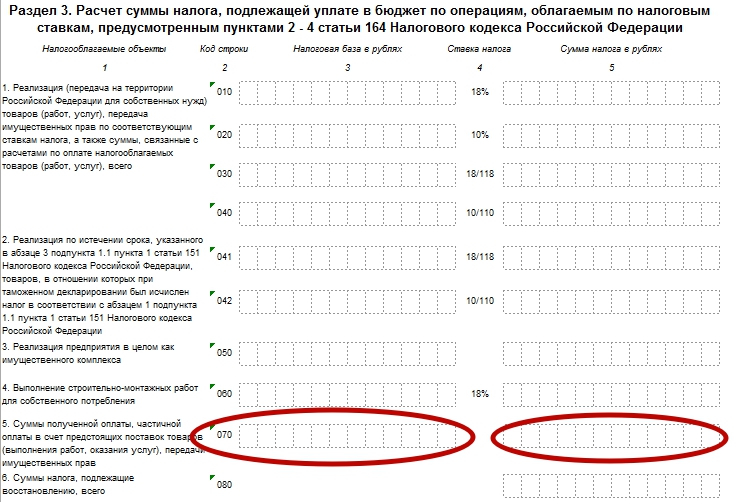

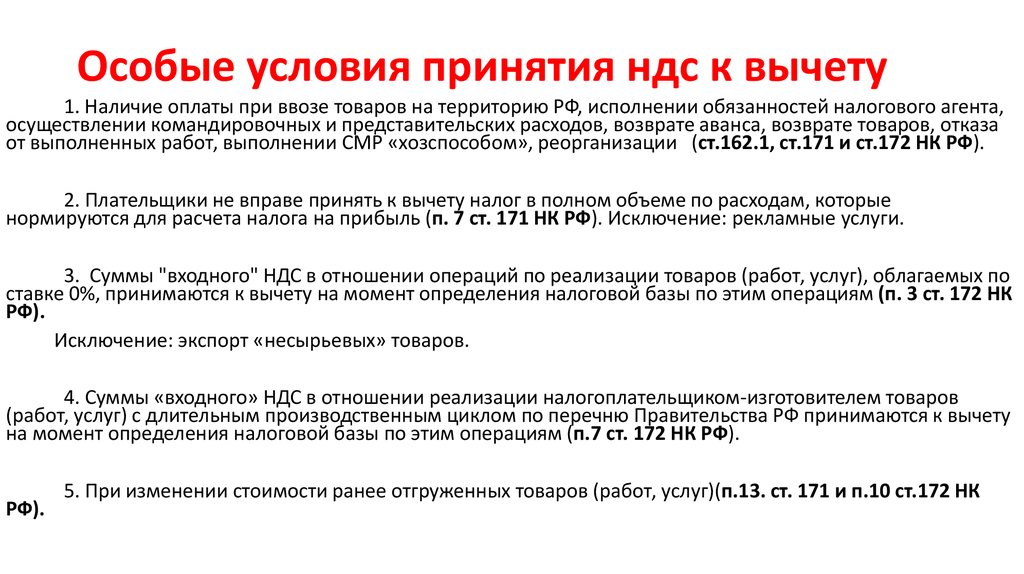

Что касается иных вычетов НДС (например, исчисленного с сумм оплаты, предварительной оплаты; предъявленного продавцом товаров (работ, услуг) в отношении сумм оплаты, частичной оплаты; уплаченного в качестве налогового агента и др.), то право заявлять их в течение трех лет НК РФ не установлено.

Такие вычеты следует осуществлять в том налоговом периоде, в котором у налогоплательщика выполнены соответствующие условия, предусмотренные статьями 171 и 172 НК РФ (Письма Минфина России от 09. 04.2015 № 03-07-11/20290, от 14.07.2020 № 03-07-14/61018).

04.2015 № 03-07-11/20290, от 14.07.2020 № 03-07-14/61018).

Однако, если по каким-то причинам это не было сделано, право на вычет суммы НДС может быть реализовано налогоплательщиком с учетом ограничений, установленных пунктом 2 статьи 173 НК РФ, т. е. путем подачи уточненной налоговой декларации в пределах трех лет после окончания соответствующего налогового периода, в котором были исполнены все условия для вычета (Письма Минфина России от 29.01.2021 № 03-07-11/5538, от 08.10.2021 № БВ-4-3/14235@).

Пример 4

Иностранное лицо оказало услуги, местом реализации которых является территория Российской Федерации, российскому заказчику в декабре 2018 года. Последний обязан был исполнить функции налогового агента и перечислить за иностранного налогоплательщика НДС в бюджет одновременно с оплатой услуг исполнителю (п. 4 ст. 174 НК РФ).

Однако фактически организация уплатила в бюджет НДС в качестве налогового агента только в октябре 2019 года. Таким образом, только в 4-й квартал 2019 г. были выполнены все условия для вычета НДС у налогового агента: приобретенные услуги приняты на учет, оформлен счет-фактура, налог уплачен в бюджет.

Таким образом, только в 4-й квартал 2019 г. были выполнены все условия для вычета НДС у налогового агента: приобретенные услуги приняты на учет, оформлен счет-фактура, налог уплачен в бюджет.

1 марта 2022 г. налоговый агент представил уточненную налоговую декларацию за 4-й квартал 2019 г., в которой заявил вычет по указанной сделке.

Трехлетний срок для представления уточненной декларации отсчитывался с 31.12.2019, т.е. с момента окончания налогового периода, в котором налоговый агент получил право на вычет, и истекает 31.12.2022. Таким образом, организация уложилась в отведенный для подачи «уточненки» срок и может реализовать свое право на вычет.

За просрочку уплаты налога в бюджет за иностранного налогоплательщика ей начисляется пеня, но права на вычет это нарушение организацию не лишает.

По такой же схеме следует действовать в иных подобных случаях. Например, в ситуации с вычетами по авансам, командировочным или представительским расходам, при приобретении электронных услуг у иностранного поставщика и т. д. (Письмо Минфина России от 16.11.2021 № 03-07-08/92474, Письмо ФНС России от 09.01.2017 № СД-4-3/2@ и др.).

д. (Письмо Минфина России от 16.11.2021 № 03-07-08/92474, Письмо ФНС России от 09.01.2017 № СД-4-3/2@ и др.).

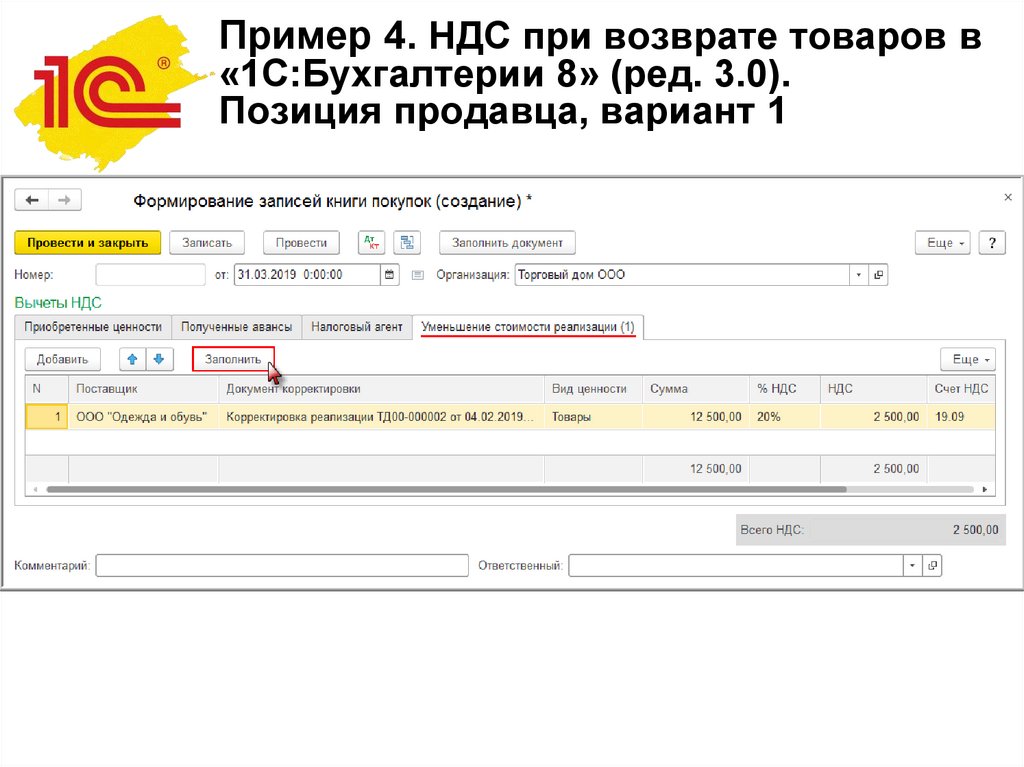

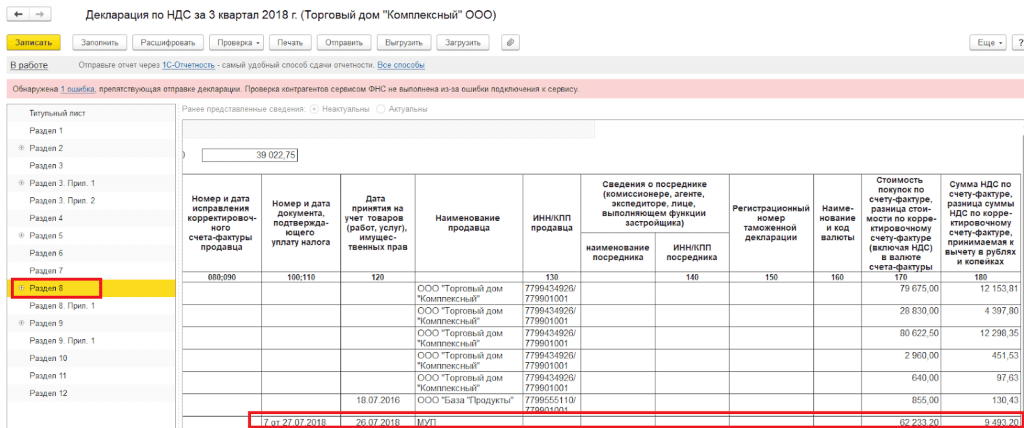

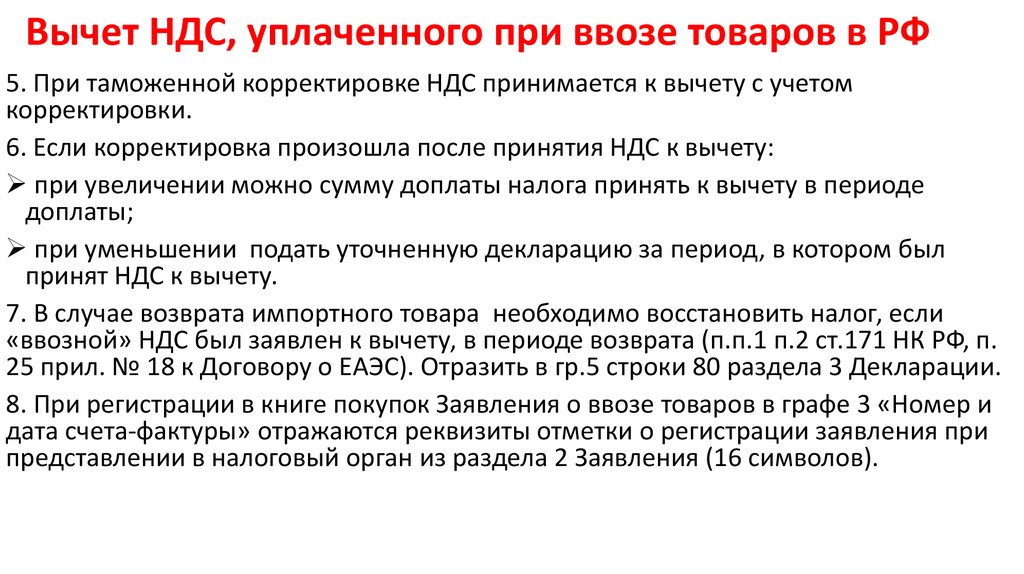

Три года при корректировке

Если условия сделки изменились, что привело к изменению стоимости ранее отгруженных (приобретенных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав, налоговые обязательства сторон также корректируются.

Продавец формирует корректировочный счет-фактуру, как при изменении стоимости в сторону уменьшения, так и увеличения.

При изменении стоимости в сторону уменьшения вычетам у продавца подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных (приобретенных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения.

При изменении в сторону увеличения разница между суммами налога, исчисленными исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого увеличения, подлежит вычету у покупателя.

Это правила п. 13 ст. 171 НК РФ. А п. 10 ст. 172 уточняет, что эти вычеты производятся не позднее трех лет с момента составления корректировочного счета-фактуры.

Как видим, тут тоже речь зашла о трех годах, но уже совсем по-другому: срок отсчитываем от даты составления корректировочного счета-фактуры (Определение Верховного Суда РФ от 03.12.2015 № 305-КГ15-16417 по делу № А40-137947/2014). Заявить вычет в течение этого срока можно в налоговой декларации за любой период, а последний шанс – налоговая декларация за квартал, в котором истекли три года с даты выставления корректировочного счета-фактуры. При этом дата оприходования товаров (работ, услуг), имущественных прав, являвшихся предметом сделки, здесь не значима.

Вообще не три года

Есть в НК РФ и особый случай: вычет у продавца суммы НДС, ранее предъявленной им покупателю и уплаченной продавцом в бюджет, если покупатель вернул товар (в том числе в течение действия гарантийного срока) продавцу, отказался от него, отказался от работ (услуг).

При таких обстоятельствах вычеты производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п. 5 ст. 171, п. 4 ст. 172 НК РФ).

Этот подход применим и в случае, когда продавцом был возвращен аванс, ранее внесенный покупателем (п. 8 Письма ФНС России от 27.01.2020 № СА-4-7/1129@).

Пример 5

Стороны 27.02.2020 расторгли договор подряда, по которому заказчик ранее внес аванс.

Сумма аванса была возвращена заказчику только 17.05.2021 г. после длительного спора.

Подрядчик в свое время уплатил с аванса НДС в бюджет.

Он заявил соответствующую сумму налога к вычету в налоговой декларации за 2-й квартал 2021 г.

Налоговый орган отказал на том основании, что пропущен годичный срок, установленный п. 4 ст. 172 НК РФ. Инспекторы отсчитали год от даты расторжения договора.

4 ст. 172 НК РФ. Инспекторы отсчитали год от даты расторжения договора.

В действительности подрядчик получил право на вычет только после фактического возврата денежных средств заказчику, а не просто после расторжения договора. Он мог заявить вычет не ранее 2-го квартала 2021 г., т. е. периода, в котором были выполнены все необходимые условия. Последний налоговый период, в налоговой декларации за который можно завить вычет, – 2-й квартал 2022 г., поскольку на этот квартал приходится истечение годичного срока с момента возврата аванса заказчику.

По аналогии действовать следует и в случае возврата товара – годичный срок подсчитывается с момента фактической передачи товара поставщику, а не отказа от него «на бумаге» (см., например, Постановление Арбитражного суда Центрального округа от 22.10.2019 № Ф10-4666/2019 по делу № А09-520/2019 (Определением Верховного Суда РФ от 12.02.2020 № 310-ЭС19-27513 отказано в передаче дела № А09-520/2019 в Судебную коллегию по экономическим спорам Верховного Суда РФ для пересмотра в порядке кассационного производства данного постановления).

отчетность НДС

Отправить

Запинить

Твитнуть

Поделиться

Бератор — НДС — Как использовать налоговые вычеты — Какие условия нужно выполнить, чтобы принять НДС к вычету

Последний раз обновлено:

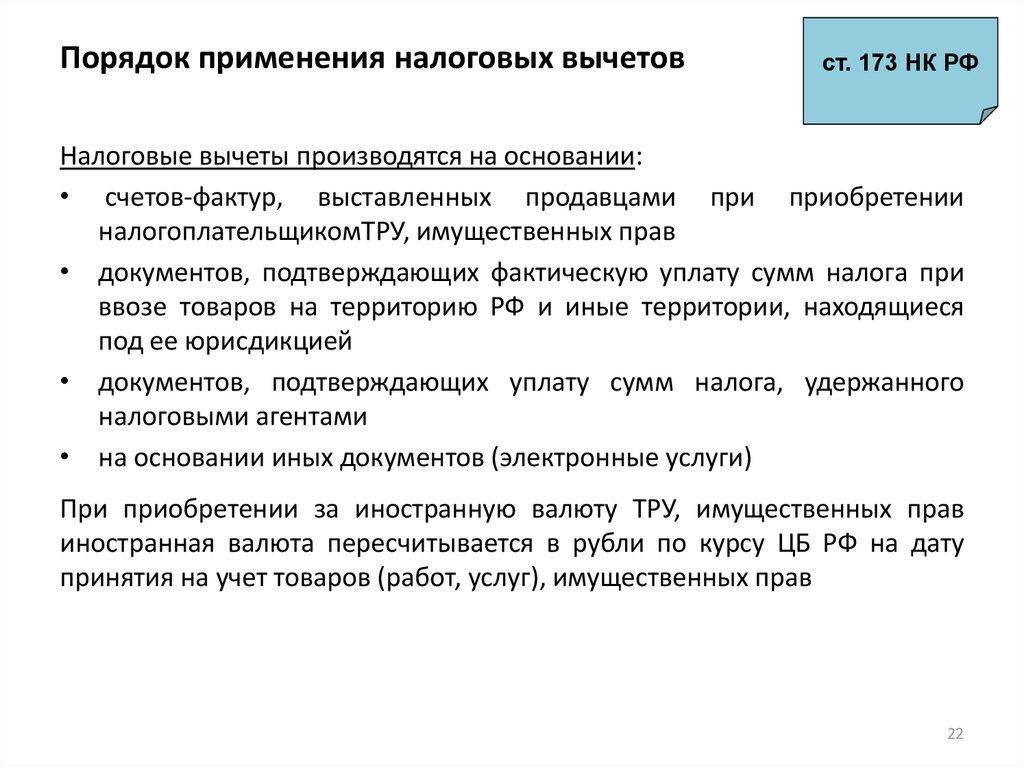

Эти условия сформулированы в статье 172 Налогового кодекса.

Условия для вычета НДС

1. Купленные товары (работы, услуги) должны быть приобретены для осуществления производственной деятельности или иных операций, облагаемых НДС, либо для перепродажи.

2. Купленные товары должны быть «приняты к учету», то есть оприходованы на балансе фирмы.

Имейте в виду, что если по условиям договора покупатель не может распоряжаться приобретенными товарами до перехода права собственности на них, и учитывает их на забалансовом счете, то вычет НДС по таким товарам заявить нельзя. Связано это с тем, что подобные приобретенные товары не могут использоваться в облагаемых НДС операциях, поскольку у покупателя нет права собственности на них. А значит, покупатель не вправе заявить вычет входного НДС по “забалансовым” товарам (письмо Минфина России от 22 августа 2016 г. № 03-07-11/48963).

А значит, покупатель не вправе заявить вычет входного НДС по “забалансовым” товарам (письмо Минфина России от 22 августа 2016 г. № 03-07-11/48963).

3. У фирмы есть документы, подтверждающие право на вычет. В обязательном порядке это счет-фактура, полученный от поставщика. Для вычета НДС важен факт поставки продукции именно тем контрагентом, который указан в счете-фактуре. Поэтому, кроме счета-фактуры, нужны другие расчетные и первичные документы (накладные, акты выполненных работ и оказанных услуг, платежные поручения и т. п.), в которых НДС выделен отдельной строкой.

Обратите внимание: счет-фактура, выставленный поставщиком, применяющим УСН, является полноценным документом. НДС по счете-фактуре от «упрощенца» можно принять к вычету на общих основаниях (постановление АС Восточно-Сибирского округа от 11 мая 2021 г. № Ф02-1754/2021 по делу № А19-4588/2020).

4. По ввезенным на территорию России товарам НДС уплачен на таможне.

Перечисленные условия являются общими. Это значит, что в некоторых случаях, чтобы принять НДС к вычету, нужно выполнить дополнительные условия.

Дополнительные условия для вычета

Применительно к НДС налоговая выгода (получение налогового вычета) в двух случаях может быть признана необоснованной :

- либо при доказанности нереальности спорной хозяйственной операции;

- либо неосмотрительности налогоплательщика в выборе проблемного контрагента.

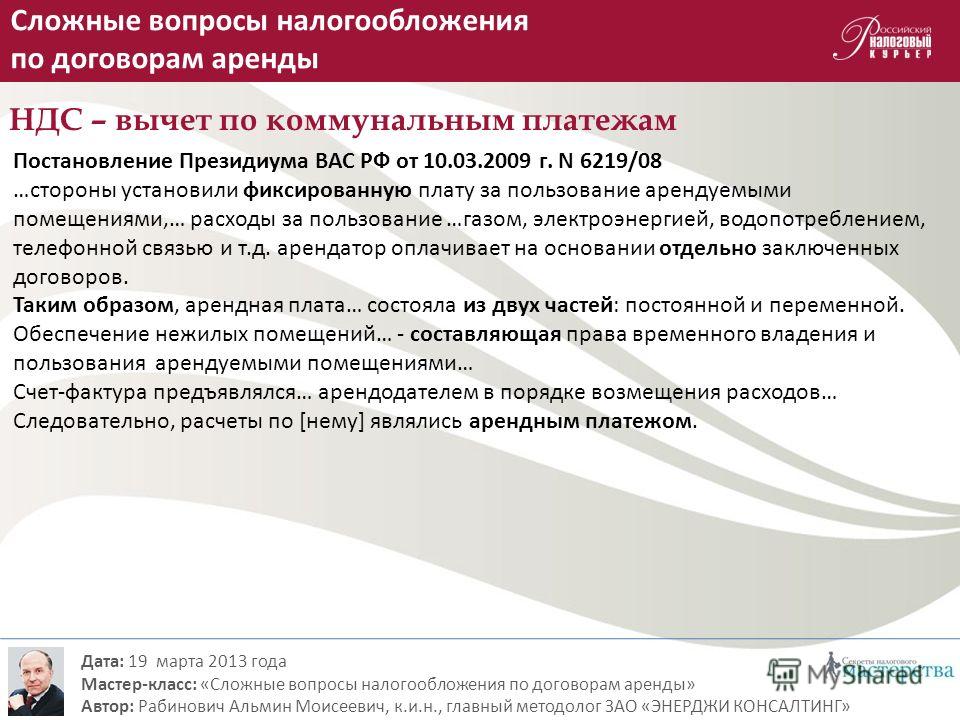

Арендатору не нужны ежемесячные акты по оказанию услуг, чтобы заявить к вычету НДС по арендным платежам. Достаточно одного счета-фактуры, где НДС выделен отдельной строкой. Поэтому вычет может быть заявлен на основании счета-фактуры и при отсутствии ежемесячных актов.

Но если счета-фактуры нет (в том числе по причине утраты), то вычета не будет.

Если вместо оригинала счета-фактуры вы имеете его дубликат, вычет НДС по нему заявить не получится.

Счет-фактура, на основании которого покупателем принимается к вычету НДС, предъявленный продавцом, может оформляться на бумаге или в электронной виде (п.1 ст. 169 НК РФ).

Пунктом 3 порядка выставления и получения счетов-фактур в электронной форме по телекоммуникационным каналам связи, утвержденного приказом Минфина от 5 февраля 2021 г. № 14н, установлено, что электронные счета-фактуры выставляют и получают через операторов ЭДО, реализующих обмен электронной документацией по ТКС.

При этом электронные счета-фактуры оформляются, если обе стороны согласны, и у них имеется техническая возможность для работы с документами в такой форме.

Соответственно, электронный счет-фактура, полученный через оператора ЭДО по ТКС, является основанием для принятия покупателем налога к вычету. При этом счет-фактура должен соответствовать требованиям, установленным статьей 169 НК РФ (письмо Минфина от 22 декабря 2021 г. № 03-07-09/104829).

№ 03-07-09/104829).

Обязательными являются формы документов, установленные федеральными законами, отличными от Закона о бухгалтерском учете № 402-ФЗ.

Транспортную накладную (ТН) оформляют при заключении договора перевозки груза. Она подтверждает заключение этого договора и является обязательным документом, независимо от факта оформления каких-либо других документов.

В общем случае ТН составляет грузоотправитель (п. 2 ст. 785 ГК РФ, ч. 1 ст. 8 Федерального закона от 8 ноября 2007 г. № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта).

ТН выступает в качестве перевозочного документа и служит доказательством наличия правоотношений между отправителем груза и перевозчиком. Она определяет условия перевозки.

Использование ТН не исключает возможности применения в качестве первичного учетного документа товарно-транспортной накладной (ТТН) (см. письма Минтранса от 20 июля 2011 г.

Товарно-транспортная накладная (ТТН) предназначена для учета движения товарно-материальных ценностей и расчетов за их перевозки автомобильным транспортом. Товарный раздел ТТН служит для списания ТМЦ у грузоотправителей и оприходования их у грузополучателей.

Транспортный раздел служит для учета транспортной работы и расчетов грузоотправителей или грузополучателей с организациями-владельцами автотранспорта за услуги по перевозке грузов.

Налоговики отмечают, что документом, подтверждающим факт осуществления затрат на перевозку грузов, может быть любой из этих двух документов – как ТН, так и ТТН (см., например, письмо ФНС от 21 марта 2012 г. № ЕД-4-3/4681@).

Это значит, что если есть только один из этих документов, то это не послужит безусловным основанием для отказа в вычете НДС. Но в совокупности с другими обстоятельствами в суде это может стать дополнительным доказательством фиктивности сделки (см.

Но бывает, что транспортные накладные (ТН и/или ТТН) вообще не нужны:

- если покупатель договор перевозки не заключает и расходов по оплате доставки не несет;

- если стоимость доставки включена в стоимость товара.

В этих случаях отсутствие транспортных накладных не влияет на принятие к вычету предъявленного поставщиком товаров НДС (см., например, постановления Четвертого ААС от 20 января 2015 г. № 04АП-6785/14, ФАС Северо-Кавказского округа от 18 февраля 2013 г. № Ф08-258/13 и др.).

В письме Минфина от 30 октября 2012 г. № 03-07-11/461 также указано, что если налогоплательщик не является заказчиком перевозки и принял товары на учет на основании товарной накладной по форме ТОРГ-12, из-за отсутствия у него ТТН в вычете НДС по приобретаемым товарам ему не откажут.

Споры с налоговой о применении вычета НДС

Споры с налоговой на предмет возможности применить вычет НДС могут возникнуть по любому из перечисленных оснований.

Обоснованность налоговой выгоды

Если установят необоснованность получения налоговой выгоды (а сам вычет НДС таковой и является), то вычет снимут и доначислят налог.

Как удалось доказать реальность сделки

Показательно Постановление Семнадцатого арбитражного апелляционного суда от 23 октября 2017 г. № 17АП-8375/2017-АК по делу № А50-7683/2017, поскольку здесь можно проследить всю линию защиты налогоплательщика.

Инспекция отказала обществу в вычетах по НДС и доначислила налог, пени и наложила штраф. Позиция налоговой инспекции была типичная: поставщики у общества – фирмы-однодневки, документооборот – формальный, сделки с поставщиками-однодневками – не реальны, а их цель – получение необоснованной налоговой выгоды.

Общество с решением не согласилось. Его позиция по всем этим пунктам была диаметрально противоположная, и должная осмотрительность при выборе контрагентов проявлена.

Суд принял решение в пользу общества.

Для налогоплательщиков НДС право на применение налогового вычета возникает при соблюдении следующих условий:

- товары, работы и услуги приобретены для осуществления операций, признаваемых объектом налогообложения НДС, и поставлены на учет;

- имеются счета-фактуры, соответствующие требованиям статьи 169 НК РФ, и первичные документы с выделенной в них отдельной строкой суммой налога и оформленные в соответствии со статьей 9 Федерального закона № 402-ФЗ «О бухгалтерском учете».

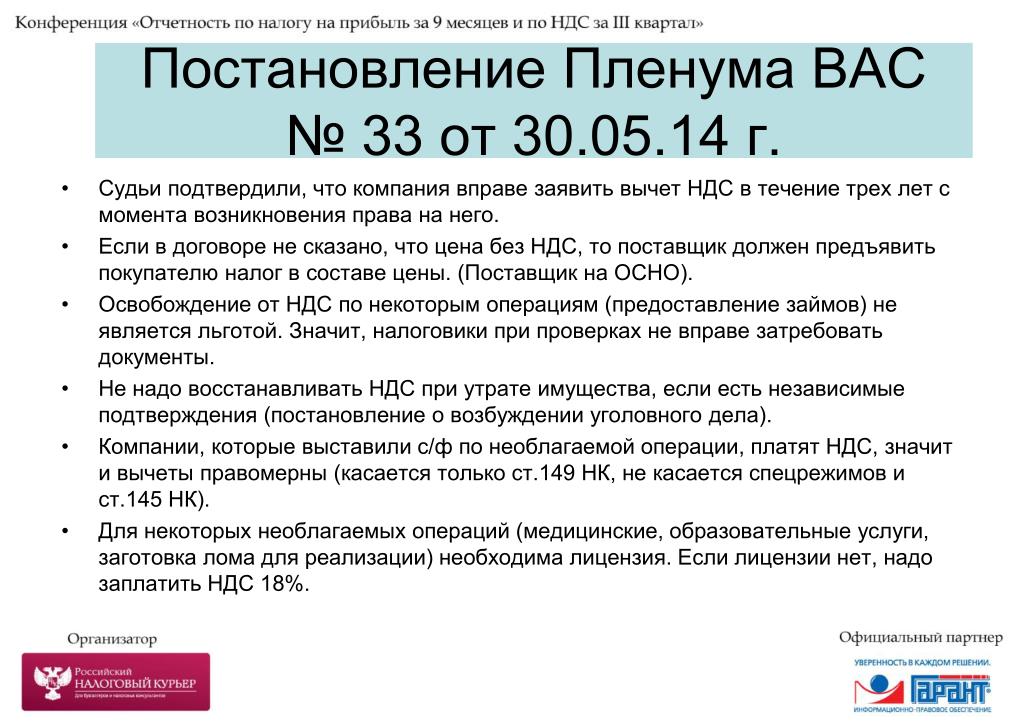

Помимо этих формальных требований, условием законного уменьшения суммы налога к уплате в бюджет является реальность хозяйственных операций (Постановление Пленума ВАС РФ от 12 октября 2006 г. № 53).

Если идти от обратного, то на нереальность сделки указывают следующие факты:

- учтены операции не в соответствии с их действительным экономическим смыслом или не обусловленные разумными экономическими причинами;

- налоговая выгода получена налогоплательщиком вне связи с осуществлением реальной предпринимательской или иной экономической деятельности;

- доказан факт невозможности реального осуществления хозяйственных операций по времени, месту нахождения имущества или объему необходимых материальных ресурсов;

- совершены операции с товаром, который не производился или не мог быть произведен в объеме, указанном налогоплательщиком.

Если же факт отсутствия реальности сделки не доказан, в вычете по НДС может быть отказано, если будет доказано, что общество действовало без должной осмотрительности и, совершая сделку, оно знало или должно было знать:

- об указании контрагентом недостоверных сведений или о подложности представленных документов;

- о том, что в качестве контрагента по договору было указано лицо, не осуществляющее реальной предпринимательской деятельности и не декларирующее свои налоговые обязанности (Постановление Президиума ВАС РФ от 25 мая 2010 г. № 15658/09).

Налогоплательщик в свою защиту вправе приводить доводы, обосновывающие выбор контрагента, то есть оценивать не только условия сделки и их коммерческую привлекательность, но также:

- деловую репутацию и платежеспособность контрагента;

- наличие у контрагента необходимых ресурсов (производственных мощностей, технологического оборудования, квалифицированного персонала) и соответствующего опыта.

Налогоплательщик также вправе доказывать, что он не мог знать о том, что сделка заключается от имени неработающей организации, не исполняющей налоговых обязанностей в связи со сделками, оформляемыми от его имени.

Таким образом, применительно к НДС налоговая выгода (получение налогового вычета) может быть признана необоснованной либо при доказанности нереальности спорной хозяйственной операции, либо неосмотрительности налогоплательщика в выборе проблемного контрагента.

Как доказали нереальность сделки

Представление в ИФНС полного комплекта правильно оформленных документов само по себе не дает права на вычет входного НДС. Необходимо также, чтобы сама операция, по которой заявлен вычет, была реальной. Признаки, которые указывают на нереальность поставки, приведены в постановлении АС Западно-Сибирского округа от 15 июля 2022 г. № Ф04-3521/2022 по делу № А75-8317/2021.

В суде было установлено следующее.

- Согласно товарно-транспортным накладным груз из Омска в Сургут, где находился налогоплательщик, был доставлен в течение 1 суток.

Однако расстояние между этими городами составляет 1223 км. Перевезти груз на такое расстояние за сутки, не нарушив ПДД и режим рабочего времени и отдыха водителей, невозможно. Требуется как минимум 2 суток.

Однако расстояние между этими городами составляет 1223 км. Перевезти груз на такое расстояние за сутки, не нарушив ПДД и режим рабочего времени и отдыха водителей, невозможно. Требуется как минимум 2 суток.

- По данным системы взимания платы “Платон” одна из машин, которыми по документам доставлялся товар, в указанный в этих документах день не могла загружать товары (материалы) в Омске, поскольку находилась в г. Ноябрьске. Другие грузовики на трассу федерального значения Сургут – Омск также не выезжали. Тогда как маршрут от Омска до Сургута по дорогам нефедерального значения отсутствует.

- В товарно-транспортных и товарных накладных не указан точный адрес погрузки (указано: г. Омск).

- Какие-либо документы, подтверждающие прибытие машин на склад в дни, указанные в накладных, организация представить не смогла;

- Количество и стоимость материалов, отраженные в требованиях-накладных, не соответствуют данным регистров бухгалтерского учета; также не сходятся даты первого списания материалов и даты их поставки.

- Имеются различия в объемах поступивших и списанных в производство или отгруженных покупателям товаров.

Все это дало возможность суду сделать вывод о сомнительном характере операций по закупке товаров у поставщиков, указанных в документах. В вычете налогоплательщику было отказано.

Обоснованность вычета по счету-фактуре от упрощенца

Налоговый кодекс не запрещает принимать к вычету НДС, если продавец не является плательщиком этого налога.

«Входной» НДС по счету-фактуре, полученному от «упрощенца», можно принять к вычету в общем порядке. Об этом Минфин написал в письме 23 января 2020 г. № 24-01-08/3874.

Причем право покупателя на вычет не зависит от того, уплатил продавец на УСН налог в бюджет или нет.

Тот факт, что УСН компания не уплатила по выставленному счет-фактуре НДС в бюджет, как того требует статья 173 НК РФ, имеет значение, только если обе компании проводили незаконные сделки по минимизации налогов, чем нанесли ущерб бюджету.

Если налоговики не смогут представить доказательств сговора и согласованности действий партнеров с целью уменьшения налоговых обязательств, нереальности сделки, вычет правомерен.

Таким образом, ИФНС может снять вычет по счет-фактуре, полученной от партнера на УСН, если докажет, что сделка нереальна и оформлена исключительно с целью возместить НДС из бюджета.

Это подтверждает арбитражная практика. Так, АС Центрального округа в постановлении от 6 ноября 2018 г. по делу № А68-11361/2017, вынес такое решение:

- в силу требований пункта 5 статьи 173 НК РФ обязанность по исчислению НДС и его уплате в бюджет несет продавец, выставивший счет-фактуру;

- если продавец обязанность по уплате налога не исполнил, это должно влечь негативные последствия для него, а не для покупателя;

- доказательств согласованности действий сторон сделки и их направленности на получение покупателем необоснованной налоговой выгоды в виде вычета НДС налоговики не представили.

А поскольку покупатель действовал добросовестно, значит, лишать его вычета нельзя.

Обоснованность расходов

Как правило, налогоплательщикам удавалось выигрывать суды по поводу вычетов НДС, когда выполнялись все указанные выше условия.

Для налогоплательщиков НДС право на применение налогового вычета возникает при соблюдении следующих условий:

- товары, работы и услуги приобретены для осуществления операций, признаваемых объектом налогообложения НДС, и поставлены на учет;

- имеются счета-фактуры, соответствующие требованиям статьи 169 НК РФ, и первичные документы с выделенной в них отдельной строкой суммой налога и оформленные в соответствии со статьей 9 Федерального закона № 402-ФЗ «О бухгалтерском учете».

Помимо этих формальных требований, условием законного уменьшения суммы налога к уплате в бюджет является реальность хозяйственных операций (Постановление Пленума ВАС РФ от 12 октября 2006 г. № 53).

№ 53).

Вычет входного НДС не увязывали с учетом налоговых расходов и их экономической обоснованностью.

Но ситуация может поменяться.

В определении ВС РФ от 13 мая 2021 г. № 304-ЭС21-5225 судьи указали, что недостаточно иметь на руках все документы, необходимые для вычета. Также не важно, что партнер перечислил весь спорный НДС в бюджет, и источник возмещения налога сформирован.

Входной НДС должен иметь прямую связь с операциями, которые облагаются этим налогом (ст. 171, 172 НК РФ).

Таким образом, теперь арбитры начнут проверять прямую связь между расходами компании и правом на вычет НДС. Затраты могут признать экономически необоснованными. Тогда и расходы по налогу на прибыль снимут, и вычеты по НДС.

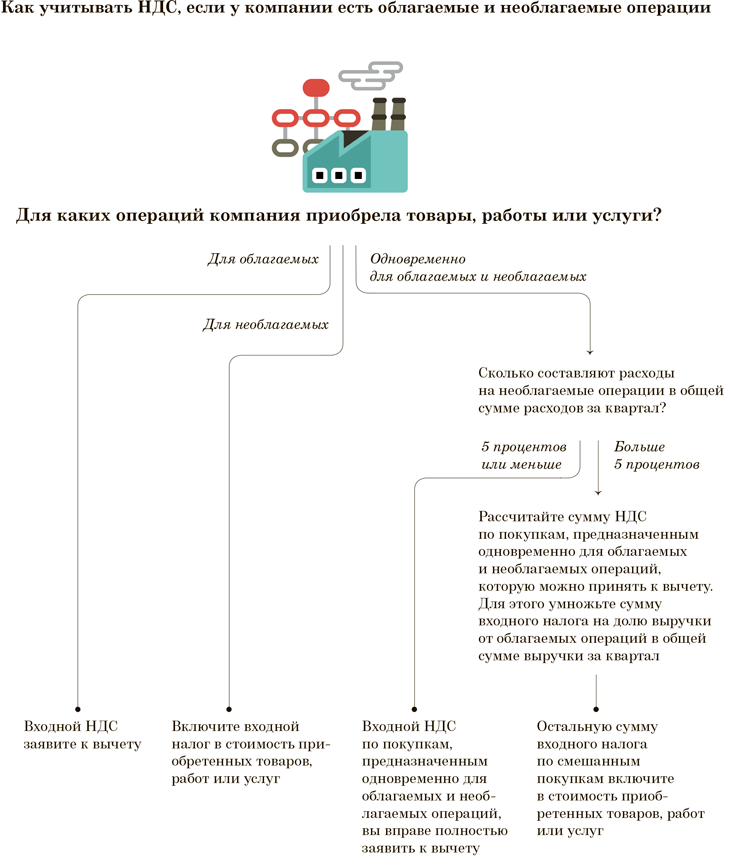

Облагаемые и необлагаемые операции

Нередко спорят о принадлежности операции к облагаемым.

Так, принять НДС к вычету можно со стоимости подарков сотрудникам, если поощрение было направлено на увеличение производственных показателей основной деятельности компании. Так, компания наградила работников ценными подарками за личный вклад в производство, а именно в разработку программы оптимизации производственного процесса. И приняла «входной» НДС по ним к вычету. Суды поддержали фирму, а не инспекцию. Производственные показатели основной деятельности компании – объемы добычи и реализации золота. А такие операции облагаются НДС. Значит, есть и право на вычет (Постановление АС Восточно-Сибирского округа от 23 января 2019 г. по делу № А58-6902/2017).

Так, компания наградила работников ценными подарками за личный вклад в производство, а именно в разработку программы оптимизации производственного процесса. И приняла «входной» НДС по ним к вычету. Суды поддержали фирму, а не инспекцию. Производственные показатели основной деятельности компании – объемы добычи и реализации золота. А такие операции облагаются НДС. Значит, есть и право на вычет (Постановление АС Восточно-Сибирского округа от 23 января 2019 г. по делу № А58-6902/2017).

А Арбитражный суд Центрального округа в постановлении от 7 июля 2020 г. по делу № А09-6867/2019 признал право компании на НДС-вычеты с расходов на питание для сотрудников по системе шведского стола.

Судьи подтвердили, что облагаемой операцией является в том числе передача товаров на собственные нужды предприятия. При условии, если соответствующие расходы учитываются при расчетах по налогу на прибыль (подп. 2 п. 1 ст. 146 НК РФ). Затраты на бесплатное или льготное питание персонала уменьшают прибыльный налог, если они предусмотрены трудовыми и коллективными договорами или иными ЛНА (п. 25 ст. 270 НК РФ). В связи с особенностями производства (животноводческое предприятие) рабочим запретили приносить на территорию «посторонние» продукты питания. И чтобы не доводить до конфликта, собственники на общем собрании решили оплачивать питание работников по системе шведского стола в производственных целях: соблюдения ветеринарно-санитарных и санитарно-эпидемиологических норм. Суд решил, что обеспечение персонала продуктами в таких обстоятельствах непосредственно связано с производственной деятельностью фирмы.

25 ст. 270 НК РФ). В связи с особенностями производства (животноводческое предприятие) рабочим запретили приносить на территорию «посторонние» продукты питания. И чтобы не доводить до конфликта, собственники на общем собрании решили оплачивать питание работников по системе шведского стола в производственных целях: соблюдения ветеринарно-санитарных и санитарно-эпидемиологических норм. Суд решил, что обеспечение персонала продуктами в таких обстоятельствах непосредственно связано с производственной деятельностью фирмы.

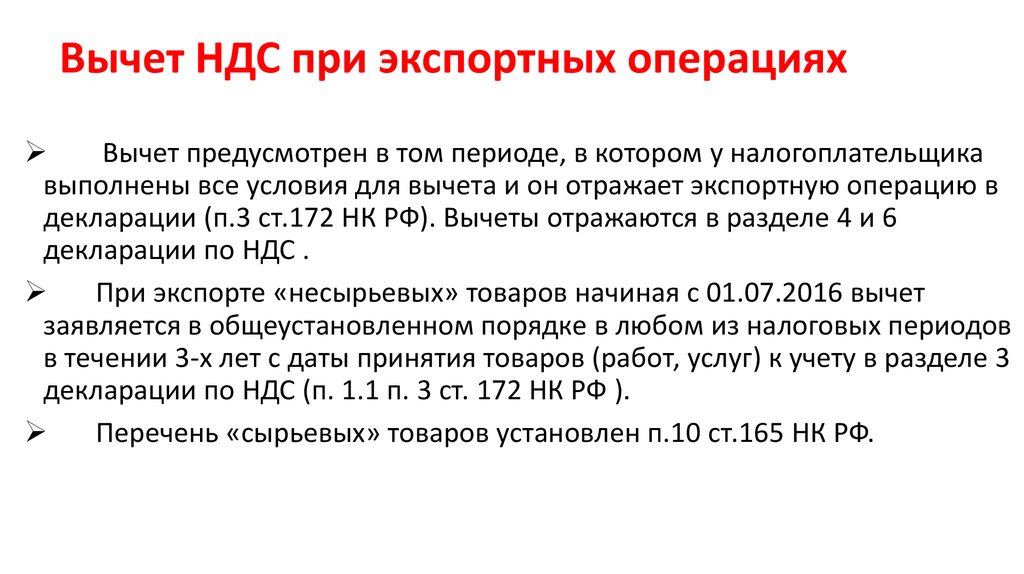

Вычет при применении нулевой ставки

Вычет по товарам, облагаемым по ставке 0%, происходит в особом порядке. Подробнее об этом смотрите раздел «Экспорт/Импорт» → подраздел «Экспорт товаров» →.

Тем не менее, Налоговый кодекс не уточняет, в каком именно периоде должен быть применен налоговый вычет. Позиция Минфина в этом вопросе изложена в письме от 30 декабря 2014 года № 03-07-11/68585. Согласно разъяснениям чиновников, дата первого по времени первичного документа, оформленного на покупателя или перевозчика при отгрузке товаров, является датой отгрузки.

Между тем, дата отгрузки и дата перехода права собственности на товары могут не совпадать. Так, в договоре купли-продажи может быть предусмотрено условие, что право собственности на товары переходит к покупателю не в момент их отгрузки, а позже (например, после того, как товары будут оплачены или доставлены в определенный пункт).

Следовательно, покупатель имеет право принять к вычету НДС, предъявленный поставщиком товаров, на основании счета-фактуры, который выставлен до даты перехода права собственности на эти товары.

Вычет следует получать в общем случае в периоде возникновения права на него.

В то же время судьи заявляли, что правом на вычет можно воспользоваться в течение трех лет после окончания налогового периода, в котором такое право возникло (постановление Президиума ВАС РФ от 15 июня 2010 г. № 2217/10).

Безопасная доля вычетов

Налоговые органы разработали критерии, утвержденные приказом ФНС России от 30 мая 2007 года № ММ-3-06/333@, по которым фирма сама может определить, насколько высока для нее вероятность подвергнуться выездной проверке.

Среди них есть показатель 3, характеризующий предельную сумму налоговых вычетов. Он составляет 89%. Это показатель общефедерального уровня.

Кроме него, ИФНС анализируют доли вычетов по НДС по регионам. Этот показатель не публикуется, но его можно рассчитать на основе других открытых данных. На официальном сайте ФНС в разделе “Статистика и аналитика” размещены данные по формам статистической налоговой отчетности, в том числе отчеты о налоговой базе и структуре начислений по НДС.

Это статотчет по форме 1-НДС. В этом отчете, сформированном в разрезе регионов, есть данные о суммарных начислениях НДС и суммарной доле вычетов по нужному вам региону (соответственно столбцы 1000.1 и 2000.1).

Выберите ваш регион из списка регионов, приведенных по строкам формы в алфавитном порядке, найдите графы таблицы с данными о сумме начислений НДС и сумме вычетов. Безопасную долю вычетов по конкретному региону можно посчитать, найдя процентное отношение суммы вычетов к сумме начислений.

В разных субъектах показатели могут быть как выше, так и ниже 89%. Нужно отслеживать его величину именно в регионе деятельности вашей организации.

ФНС на своем сайте обновляет статистические данные, поэтому их нужно периодически проверять.

Если показатель безопасной доли вычетов будет меньше 89%, нужно быть особенно осторожными.

Как определить долю вычетов по фирме

Чтобы определить долю вычетов по вашей фирме, нужно произвести расчеты по декларациям за четыре последних квартала: сложить сумму начисленного НДС, сложить суммы вычетов, разделить общую сумму вычетов на общую сумму начисленного НДС.

Таким образом вы определите долю вычетов в общем размере исчисленного НДС за четыре квартала. Ее нужно сравнить с долей вычета, которая установлена ФНС РФ, а также с показателем по вашему региону.

Обратите внимание: налоговики анализируют значение показателя доли вычетов по фирме минимум за 12 месяцев, а не за один квартал.

А л г о р и т м Как определить безопасную долю вычетов по НДС

Посмотреть алгоритм

Как объяснить высокую долю вычетов

Если показатель по фирме будет выше, нужно быть готовыми к тому, что инспекция запросит пояснения. Они могут быть такими:

- вы закупили большой объем товаров, реализация по которым будет в следующем квартале;

- вы приобрели дорогостоящее производственное оборудование;

- поставщики подняли цены;

- ваш заказчик отказался от приобретения крупной партии продукции, когда необходимые комплектующие для ее производства были уже закуплены и т. д.

Все подобные обстоятельства необходимо описать и подтвердить документально. К пояснению приложите копии счетов-фактур с наибольшими суммами входного НДС, а также копии документов, которые подтвердят причину роста вычетов НДС. Например, новые договоры с поставщиками или арендодателями.

Кроме того, не забывайте, что Налоговый кодекс дает возможность в некоторых случаях переносить НДС-вычеты на следующие периоды.

Перенос вычета по НДС

По общему правилу суммы НДС, предъявленные налогоплательщику при приобретении на территории РФ товаров (работ, услуг), для осуществления облагаемых НДС операций подлежат вычетам после принятия на учет указанных товаров (работ, услуг) при наличии выставленных продавцами счетов-фактур (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Указанные налоговые вычеты могут быть заявлены в налоговых периодах в пределах трех лет после принятия на учет приобретенных налогоплательщиком на территории РФ товаров (работ, услуг) или товаров, ввезенных им на территорию РФ (п. 1.1 ст. 172 НК РФ).

То есть пункт 1.1 статьи 172 Налогового кодекса позволяет переносить налоговый вычет – заявлять его не позднее трех лет после принятия налогоплательщиком на учет приобретенных (ввезенных) товаров (работ, услуг, имущественных прав).

Какие вычеты можно переносить

Правила переноса касаются вычетов НДС (п. 2 ст. 171 НК РФ):

- предъявленного поставщиками при покупке товаров (работ, услуг), имущественных прав на территории РФ;

- уплаченного при ввозе товаров на территорию РФ в таможенных процедурах выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории;

- уплаченного при ввозе в РФ товаров, которые перемещаются через ее таможенную границу без таможенного оформления.

Поскольку перенос налоговых вычетов по НДС законодательно правомерен, то принимать к вычету НДС на основании одного счета-фактуры можно частями в разных кварталах в течение трех лет после принятия на учет товаров, работ или услуг. Но при условии, что вычеты предусмотрены пунктом 2 статьи 171 Налогового кодекса.

Однако Минфин России выступает против «дробления» налогового вычета по одному счету-фактуре на несколько периодов. Поэтому перенос вычета НДС, если такой решено сделать, лучше осуществлять в полной сумме (письмо Минфина России от 19 декабря 2017 г. № 03-07-11/84699).

Поэтому перенос вычета НДС, если такой решено сделать, лучше осуществлять в полной сумме (письмо Минфина России от 19 декабря 2017 г. № 03-07-11/84699).

Также не противоречит нормам НК РФ предъявление к вычету предусмотренных пунктом 6 статьи 171 и пунктом 5 статьи 172 НК РФ сумм входного НДС, предъявленных подрядными организациями при проведении ими капитального строительства, на основании одного счета-фактуры частями в разных налоговых периодах в течение трех лет после принятия на учет этих работ независимо от момента ввода объекта строительства в эксплуатацию (письмо Минфина от 12 сентября 2017 г. № 03-07-10/58705).

Какие вычеты нельзя переносить

Правило, позволяющее применять вычет НДС не только в периоде, в котором возникло право на него, но в последующие периоды, распространяется не на все виды вычетов.

Во-первых, в пункте 1 статьи 172 НК РФ прямо сказано, что по приобретенным или ввезенным основным средствам, оборудованию к установке и (или) нематериальным активам налоговые вычеты предоставляются после принятия их на учет в полном объеме, то есть они не переносятся.

В письме Минфина от 4 сентября 2018 г. № 03-07-11/63070 так и сказано, что налогоплательщик вправе заявить к вычету НДС на основании одного счета-фактуры частями в разных налоговых периодах в течение трех лет после принятия на учет товаров (работ, услуг), за исключением основных средств, оборудования к установке и (или) нематериальных активов.

Вместе с тем суммы НДС, предъявленные исполнителем по факту выполнения им работ (услуг) по монтажу (установке) основного средства, оборудования, могут быть предъявлены заказчиком к вычету в разных налоговых периодах частями на основании одного счета-фактуры в течение трех лет с момента принятия на учет указанных работ (услуг).

То есть налогоплательщик вправе произвести дробление вычетов НДС по монтажу (установке) основного средства на последующие периоды вне зависимости от того, указаны стоимость основного средства и монтажных работ в одном или двух счетах-фактурах. Но в счете-фактуре, оформленном одновременно на поставку основного средства и его установку, показатели монтажа должны быть выделены отдельной строкой.

Дробление вычетов по счету-фактуре, содержащему объединенные стоимостные показатели приобретения основного средства и его монтажа, повлечет отказ налогового органа в применении налогоплательщиком вычетов в налоговых периодах, следующих за периодом постановки на учет основного средства.

Во-вторых, это касается остальных вычетов, не поименованных в пункте 2 статьи 171 НК РФ. Их нельзя переносить в пределах трехлетнего периода, поскольку Налоговым кодексом это не предусмотрено. Такие вычеты производят в том квартале, в котором у плательщика налога возникло на него право.

В частности, это вычеты «агентского» или «авансового» НДС. Также нельзя переносить вычеты НДС, уплаченного по командировочным и представительским расходам, и НДС, уплаченного в случае возврата товаров, отказа от них, изменения условий или расторжения договора.

В письме от 26 апреля 2022 г. № 03-07-08/37841 Минфин отметил, что на услуги в электронной форме, приобретенные у иностранной организации (состоящей на учете в налоговых органах РФ), право о переносе вычета не распространяется. Вычет по электронным услугам предусмотрен пунктом 2.1 статьи 171 НК РФ, а не пунктом 2 этой статьи.

Вычет по электронным услугам предусмотрен пунктом 2.1 статьи 171 НК РФ, а не пунктом 2 этой статьи.

Эти вычеты также нужно заявлять в том квартале, в котором организация выполнила условия, предусмотренные статьями 171 и 172 Налогового кодекса.

Как определить крайний срок для переноса вычета

Воспользоваться правом на вычет НДС можно в течение трех лет, считая со дня окончания квартала, в котором возникло право на вычет. Этот срок не продлевается на 25 дней, предназначенных для подачи декларации. В Постановлении ВС РФ от 24 августа 2021 г. № 308-ЭС21-13958 четко сказано: 3 года для получения вычета по НДС отсчитываются с даты принятия товаров на учет. При этом заявить вычет — это значит отразить его в налоговой декларации по НДС.

Обратите внимание: срок, при котором право на вычет не будет утеряно, истекает в последний день квартала, на который приходится конец 3-летнего срока. Продлевать его на 25 дней, отведенных на подачу декларации по НДС по итогам квартала, в котором заявлен вычет, нельзя.

Аналогичное мнение выразил и Конституционный суд в определении от 24 марта 2015 года № 540-О. Судьи отметили следующее. Устанавливая трехлетний срок, федеральный законодатель исходил из того, что датой возникновения обязанности по уплате НДС, размер которого определяется с учетом заявленных вычетов, является дата окончания налогового периода, а не дата представления налоговой декларации.

Пример. Как определить крайний срок при переносе вычета НДС

Фирма купила основное средство 10 августа 2018 года, в этом же месяце поставила его на учет.

Все условия для вычета были выполнены в 3 квартале 2018 г. Но вычет НДС по этой покупке не заявили.

Пробел решили восполнить в 2021 году.

3-летний срок срок для заявления права на вычет истечет 30 сентября 2021 года. Если подать декларацию 25 октября 2021 года, в вычете откажут.

Поэтому зарегистрировать счет-фактуру нужно в книге покупок за 3 квартал 2021 года, заявить вычет в декларации за 3 квартал 2021 г. , и сдать ее не позднее 30 сентября 2021 г.

, и сдать ее не позднее 30 сентября 2021 г.

Счет-фактура поступил после окончания отчетного квартала

Как же должен действовать покупатель товаров, если он получил от продавца счет-фактуру после окончания квартала, в котором эти товары были приняты на учет? Имеется официальная позиция, высказываемая неоднократно (например, в письме Минфина от 17 августа 2020 г. № 03-03-06/1/72012).

Пунктом 1.1 статьи 172 Налогового кодекса предусмотрено следующее правило. Если счет-фактура от продавца поступил после окончания квартала, в котором товары были приняты на учет, но до установленного срока представления декларации по НДС за этот квартал, то покупатель вправе заявить к вычету входной налог по этому счету-фактуре в том квартале, в котором товары были приняты к учету. Законодательно установленный срок предоставления декларации по НДС – не позднее 25-го числа месяца, следующего за истекшим кварталом. Значит, если счет-фактура от продавца поступил к вам до 25-го числа месяца, следующего за кварталом, в котором приобретенные товары были приняты к учету, вы вправе заявить вычет по этому счету-фактуре, делают вывод финансисты.

А в письме от 29 сентября 2021 г. № 03-03-06/1/78815 о вычетах по длящимся услугам формулировка немного изменилась.

Вычет НДС по длящимся услугам следует применять в том квартале, в котором выполнены все установленные ст. 171, 172 НК РФ условия, а именно, если до представления налоговой декларации по НДС:

- услуги приняты налогоплательщиком на учет;

- по ним получены первичные документы и счет-фактура,

- первичные документы и счет-фактура могут быть датированы месяцем представления декларации по НДС.

Но учтите, что если вы уже успели представить декларацию по НДС в налоговую инспекцию, то в этом случае зарегистрируйте счет-фактуру в дополнительном листе книги покупок за квартал, в котором товары были приняты к учету. Вам также придется представить в инспекцию уточненную декларацию по НДС за этот квартал.

Если подать декларацию вы не успели, то сделайте запись в отношении полученного счета-фактуры в книге покупок за квартал, в котором товары приняты к учету, в обычном порядке.

В то же время ничто не запрещает вам принять к вычету НДС по опоздавшему счету-фактуре в декларации за следующие кварталы. Ведь в силу нормы того же пункта 1.1 статьи 172 кодекса вычеты по НДС могут быть заявлены в налоговых периодах в пределах трех лет после принятия на учет приобретенных товаров.

Добавим, что если счет-фактура от продавца поступил к вам после 25-го числа месяца, следующего за кварталом, в котором приобретенные товары приняты к учету, действовать нужно иначе. В этом случае вы можете принять входной НДС к вычету в любом периоде, начиная с квартала, в котором получен счет-фактура, и до истечения трех лет после принятия товаров к учету. Например, последним кварталом, в котором можно заявить вычет НДС по товарам, принятым к учету в I квартале 2021 года, будет I квартал 2024 года.

Авансовый счет-фактура поступил после окончания отчетного квартала

А вот применительно к ситуации, когда счет-фактура поступает от продавца после окончания квартала, в котором был перечислен аванс, заявить вычет НДС можно только в периоде получения счета-фактуры. Например, покупатель перечислил предоплату продавцу в последних днях квартала, например 28 или 29 числа. Продавец выставил счет-фактуру на аванс, полученный в конце квартала, в следующем налоговом периоде. В этом случае покупатель может отразить вычет НДС только в декларации по налогу за следующий квартал, то есть в периоде поступления счета-фактуры.

Например, покупатель перечислил предоплату продавцу в последних днях квартала, например 28 или 29 числа. Продавец выставил счет-фактуру на аванс, полученный в конце квартала, в следующем налоговом периоде. В этом случае покупатель может отразить вычет НДС только в декларации по налогу за следующий квартал, то есть в периоде поступления счета-фактуры.

Связано это с тем, что Налоговый кодекс не разрешает принимать к вычету НДС, уплаченный в сумме аванса продавцу, по правилам пункта 1.1 статьи 172. Даже если счет-фактура получен позже, покупатель может заявить НДС к вычету в том квартале, в котором товары были приняты на учет, только по счетам-фактурам, выставленным на отгрузку товаров, но не по авансовым (письмо Минфина от 24 марта 2017 г. № 03-07-09/3/17203).

Полная версия этой статьи доступна только платным пользователям бератора

Заказать бератор

Чтобы получить доступ, просто оформите заказ на бератор:

- Мы откроем вам доступ сразу после оплаты

- Вы получите бератор по очень выгодной цене

- Все новые возможности бератора вы будете получать бесплатно!

Споры по НДС (Практика Верховного Суда РФ за 2018)

Обзор подготовлен налоговым консультантом, кандидатом юридических наук Юзваком М. В.

В.

При обнаружении ошибок просьба сообщать по адресу: [email protected]

Определение от 21.12.2018 № 306-КГ18-13567 (с. Завьялова Т.В., Павлова Н.В., Першутов А.Г., Волжский Терминал) +

Ликвидация объектов основных средств не образует основание восстановления налога, указанное в подпункте 2 пункта 3 статьи 170 НК РФ, поскольку приводит к прекращению физического существования этих объектов, а не к их дальнейшему использованию в необлагаемой деятельности. Из содержания подпункта 1 пункта 2 статьи 170, пункта 2 статьи 171 НК РФ также не вытекает, что право на вычет «входящего» налога, правомерно заявленное налогоплательщиком при приобретении объектов основных средств, утрачивается (корректируется), если невозможность продолжения использования данных объектов для осуществления облагаемых налогом операций обусловлена не отказом налогоплательщика от дальнейшего ведения облагаемой налогом деятельности, в частности, при принятии решения о ликвидации организации, а наступлением неблагоприятных событий, сопутствующих ведению этой деятельности.

Поскольку по итогам ликвидации объектов основных средств Налогоплательщик реализовал лом цветных металлов, операции по реализации которого освобождены от налогообложения, необходимо ставить вопрос о корректировке налоговых вычетов по правилам подпункта 2 пункта 3 статьи 170 НК РФ лишь в части стоимости металлолома, принятого к учету по результатам ликвидации объектов основных средств и реализованного.

Определение от 18.12.2018 № 309-КГ18-20485 (с. Павлова Н.В., ИП Никулин Александр Михайлович) –

Суды, отказывая в удовлетворении требований, исходили из доказанности факта осуществления предпринимателем предпринимательской деятельности по сдаче собственных нежилых помещений в аренду без регистрации в качестве индивидуального предпринимателя, применения к названной деятельности общего режима налогообложения, правомерности исчисления инспекцией НДС из цены договоров купли-продажи, аренды и ставки 18%, обоснованности отказа принятия налоговых вычетов по сделкам с контрагентом, установления факта неисполнения предпринимателем обязанности налогоплательщика по уплате НДС и обоснованности решения инспекции.

Определение от 3 декабря 2018 № 309-КГ18-19613 (с. Пронина М.В., ИнвестСпецПром) –

Суды установили, что причиной составления Налогоплательщиком корректировочных счетов-фактур явилось применение различных методик определения объема потребленной тепловой энергии и теплоносителя, а также уменьшение стоимости реализации тепловой энергии на основании судебных актов и (или) иных документов. При этом суды согласились с выводами налогового органа о том, что представленные корректировочные счета-фактуры, выставленные Налогоплательщиком в одностороннем порядке и отражающие изменения объемов реализованного теплоносителя в отсутствие соответствующего документального подтверждения, не свидетельствуют о наличии оснований для применения вычетов по НДС.

Определение от 20.12.2018 № 306-КГ18-13128 (с. Завьялова Т.В., Павлова Н.В., Тютин Д.В., ИП Зайчук Данила Викторович) +

В настоящее время возможность увеличения цены сделки и дополнительного взыскания сумм НДС с покупателя в случае неправильного учета налога продавцом при формировании окончательного размера цены договора допускается судебной практикой в случаях, когда такая возможность согласована обеими сторонами договора в соответствии со статьей 421 Гражданского кодекса Российской Федерации, либо предусмотрена нормативными правовыми актами (определения Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации от 23. 11.2017 № 308-ЭС17-9467, от 24.11.2014 № 307-ЭС14-162).

11.2017 № 308-ЭС17-9467, от 24.11.2014 № 307-ЭС14-162).

Отсутствие в договорах аренды и иных документах указания на то, что установленная в них плата за пользование имуществом включает в себя сумму НДС и указание «без НДС» в платежных поручениях в данном случае является следствием того, что при заключении договоров предприниматель не рассматривал себя в качестве плательщика НДС и не предполагал необходимость учета данного налога при определении окончательного размера арендной платы, а не свидетельством согласия сторон договора на возможность увеличения арендной платы в случае возникновения необходимости предъявления налога. Напротив, в материалах дела имеется письмо арендатора о том, что он не согласен на увеличение арендной платы в связи с доначислением НДС предпринимателю.

Определение от 16.11.2018 № 308-ЭС18-18914 (с. Завьялова Т.В., Комбинат «Каменский») –

Независимо от применения системы налогообложения у победителя, контракт заключается и оплачивается заказчиком по цене победителя торгов и включает в себя все налоги; возможность уменьшения цены контракта на сумму НДС ввиду применения упрощенной системы налогообложения законодательством не предусмотрена.

Определение от 14 ноября 2018 г. № 308-КГ18-13956 (с. Антонова М.К., Крымское Райпо) –

Все совершенные налогоплательщиком в определенном налоговом периоде хозяйственные операции по реализации товаров признаются выручкой и их стоимость, определенная в первичных документах, подлежит включению в состав дохода от реализации для исчисления налога на добавленную стоимость и налога на прибыль. При этом признание гражданско-правовой сделки недействительной само по себе не может изменять налоговые правоотношения и налоговые обязательства сторон сделки за период ее совершения. Вместе с тем, налогоплательщик имеет право скорректировать налоговую базу в налоговом (отчетном) периоде возникновения нового факта (события) хозяйственной деятельности, а именно в случае признания договора недействительным и возврата имущества законному собственнику.

Определение от 13.11.2018 № 303-КГ18-15197 (с. Завьялова Т.В., Дальтрансфлот) –

Операции по реализации рыбопродукции с борта российского судна, происходящие в пределах исключительной экономической зоны, не признаются объектом налогообложения НДС, поскольку на момент начала отгрузки и транспортировки товар на территории Российской Федерации не находился, Налогоплательщиком на территории Российской Федерации товар не приобретался, то есть, фактическая передача продукции происходила за пределами Российской Федерации. Учитывая изложенное, суды пришли к выводу о том, что у Налогоплательщика не возникло право на применение налогового вычета по НДС в отношении операций по приобретению товара, местом реализации которого территория Российской Федерации не признается.

Учитывая изложенное, суды пришли к выводу о том, что у Налогоплательщика не возникло право на применение налогового вычета по НДС в отношении операций по приобретению товара, местом реализации которого территория Российской Федерации не признается.

Определение от 12 ноября 2018 г. № 305-КГ18-17913 (с. Антонова М.К., Инженерно-технологический центр «Сканэкс») –

Суды согласились с выводами налогового органа о необоснованном применении Налогоплательщиком освобождения от уплаты НДС, предусмотренного подпунктом 26 пункта 2 статьи 149 НК РФ, поскольку заключенные Налогоплательщиком с контрагентами договоры не являлись соглашениями по предоставлению права пользования результатами интеллектуальной деятельности, а правомерно квалифицированы инспекцией как договоры на оказание услуг по предоставлению снимков с космических спутников земли, хранящихся в архиве (базе данных) Налогоплательщика в конкретном количественном выражении.

Определение от 8 ноября 2018 г. № 309-КГ18-9573 (с. Пронина М.В., Першутов А.Г., Тютин Д.В., Элиз) +

№ 309-КГ18-9573 (с. Пронина М.В., Першутов А.Г., Тютин Д.В., Элиз) +

Понятия «реализация товаров» и «реализация имущества должника», используемые в статье 146 НК РФ, не являются тождественными и, соответственно, имеют различное содержание. Под реализацией имущества должника понимается продажа имущества, входящего в конкурсную массу, за исключением продукции, изготовленной должником в процессе своей текущей хозяйственной деятельности, и на основании пункта 1 статьи 11 Налогового кодекса в этом же значении понятие «реализация имущества должника» должно толковаться в целях применения подпункта 15 пункта 2 статьи 146 НК РФ.

Определения от 30.10.2018 № 305-КГ18-17278 (с. Завьялова Т.В., Курс Груп Дистрибьюшн) –

Инспекцией сделан вывод о неправомерном не начислении НДС с рыночной стоимости безвозмездно переданных в розничную сеть рекламных материалов парфюмерно-косметической продукции, с целью использования при проведении различных рекламных мероприятий. Исходя из того, что данная продукция обладает потребительской ценностью для получателя, имеет рыночную стоимость и может быть реализована в собственном качестве, то есть фактически является товаром в соответствии с критериями, установленными налоговым законодательством, суды пришли к выводу о том, что безвозмездная передача Налогоплательщиком в рекламных целях товаров признается реализацией и является объектом обложения НДС.

Исходя из того, что данная продукция обладает потребительской ценностью для получателя, имеет рыночную стоимость и может быть реализована в собственном качестве, то есть фактически является товаром в соответствии с критериями, установленными налоговым законодательством, суды пришли к выводу о том, что безвозмездная передача Налогоплательщиком в рекламных целях товаров признается реализацией и является объектом обложения НДС.

Определения от 26 октября 2018 № 304-КГ18-4849 (с. Пронина М.В., Першутов А.Г., Тютин Д.В., Центральная ТЭЦ) +

Делая вывод о том, что предусмотренное подпунктом 15 пункта 2 статьи 146 НК РФ исключение из объекта налогообложения распространяется на реализацию товаров, произведенных в рамках текущей деятельности должника, суд округа не принял во внимание, что по своей экономико-правовой природе, учитываемой согласно пункту 3 статьи 3 Налогового кодекса, НДС является косвенным (предъявляемым) налогом, системно взимаемым на каждой стадии производства и реализации товаров (работ, услуг), исходя из стоимости (цены), добавленной на соответствующий стадии товародвижения. Исключение налогоплательщика, в отношении которого открыто конкурсное производство, но продолжающего вести производственную деятельность, из числа лиц, участвующих в предъявлении налога при реализации изготовленной продукции, приводит к необоснованному получению государством НДС как с поставщиков сырья, иных товаров (работ, услуг), так и с покупателей, которые не могут предъявить НДС к вычету. При этом вопреки доводам инспекции, наличие риска неисполнения налогоплательщиком-должником обязанности по уплате в бюджет предъявляемого НДС само по себе не может служить основанием для отказа в вычетах контрагентам-покупателям продукции, изготовленной налогоплательщиком в процессе своей хозяйственной деятельности. Примененный судом округа подход к толкованию подпункта 15 пункта 2 статьи 146 Налогового кодекса не может быть признан правильным и по той причине, что приводит к выборочному исключению из объекта налогообложения операций, совершаемых организацией, в отношении которой открыто конкурсное производство, в рамках своей текущей деятельности – в зависимости от типа договорных отношений с покупателями – отношения по реализации товаров либо по выполнению работ (оказанию услуг).

Исключение налогоплательщика, в отношении которого открыто конкурсное производство, но продолжающего вести производственную деятельность, из числа лиц, участвующих в предъявлении налога при реализации изготовленной продукции, приводит к необоснованному получению государством НДС как с поставщиков сырья, иных товаров (работ, услуг), так и с покупателей, которые не могут предъявить НДС к вычету. При этом вопреки доводам инспекции, наличие риска неисполнения налогоплательщиком-должником обязанности по уплате в бюджет предъявляемого НДС само по себе не может служить основанием для отказа в вычетах контрагентам-покупателям продукции, изготовленной налогоплательщиком в процессе своей хозяйственной деятельности. Примененный судом округа подход к толкованию подпункта 15 пункта 2 статьи 146 Налогового кодекса не может быть признан правильным и по той причине, что приводит к выборочному исключению из объекта налогообложения операций, совершаемых организацией, в отношении которой открыто конкурсное производство, в рамках своей текущей деятельности – в зависимости от типа договорных отношений с покупателями – отношения по реализации товаров либо по выполнению работ (оказанию услуг). Однако, исходя из положений пункта 1 статьи 3 Налогового кодекса, одинаковые экономические результаты деятельности организации-банкрота не должны влечь различные налоговые последствия.

Однако, исходя из положений пункта 1 статьи 3 Налогового кодекса, одинаковые экономические результаты деятельности организации-банкрота не должны влечь различные налоговые последствия.

Судебная коллегия считает несостоятельной ссылку инспекции на письмо Федеральной налоговой службы от 17.08.2016 № СД-4-3/[email protected], в отношении которого по результатам рассмотрения административного искового заявления федерального государственного унитарного предприятия “Машиностроительный завод имени Ф.Э.Дзержинского» Верховный Судом Российской Федерации принято решение от 15.03.2018 № АКПИ17-1162 об отказе в удовлетворении требования о признании этого письма недействительным. При вынесении названного решения Верховный Суд Российской Федерации пришел к выводу о том, что письмо Федеральной налоговой службы от 17.08.2016 № СД-4-4/[email protected] не обладает нормативными свойствами и констатировал, что по своему содержанию данное письмо не вышло за пределы буквального смысла подпункта 15 пункта 2 статьи 146 Налогового кодекса, но не предрешал вопрос о том, является ли такое толкование закона надлежащим. Следовательно, рассматриваемое письмо, содержащее разъяснения по вопросам применения норм законодательства о налогах и сборах, не может быть отнесено к числу нормативных правовых актов, которые согласно статье 13 Арбитражного процессуального кодекса Российской Федерации подлежат применению при рассмотрении дела и не предопределяет, какое толкование нормы должно быть дано судом.

Следовательно, рассматриваемое письмо, содержащее разъяснения по вопросам применения норм законодательства о налогах и сборах, не может быть отнесено к числу нормативных правовых актов, которые согласно статье 13 Арбитражного процессуального кодекса Российской Федерации подлежат применению при рассмотрении дела и не предопределяет, какое толкование нормы должно быть дано судом.

Определения от 19 октября 2018 № 308-КГ18-16227 (с. Антонова М.К., ЮгСпецСтрой) –

Рассматривая спор в части отказа в применении налогового вычета по НДС по общехозяйственным расходам, суды установили, что строительство жилого дома осуществлялось с привлечением средств дольщиков и заемных средств учредителей, в штатном расписании Налогоплательщика наличие производственных рабочих не предусмотрено, строительно-монтажные работы осуществлялись субподрядными организациями, которые самостоятельно выполняли строительные работы и использовали при строительстве собственные материалы. При этом Налогоплательщик относительно строительства жилых домов не является плательщиком НДС, передача квартир дольщикам осуществляется на основании акта приема-передачи и не является реализацией в целях налогообложения. Суды согласились с позицией инспекции о том, что учетная политика Налогоплательщика для целей налогообложения не соответствует требованиям налогового законодательства, поскольку неверно определены пропорции соотношения стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению и операции по реализации которых освобождены от налогообложения. Судебные инстанции указали на наличие у Налогоплательщика обязанности по восстановлению к уплате в бюджет НДС по общехозяйственным расходам, относящимся к операциям, не подлежащим налогообложению на основании положений статьи 149 НК РФ, в связи с чем признали решение налогового органа в указанной части законным. Поскольку Налогоплательщик не выполнял строительных работ, в соответствии с действующим законодательством не являлся плательщиком налога на прибыль в отношении строительства жилых домов и названная операция не является реализацией в целях налогообложения данным налогом, суды признали установленным факт завышения косвенных (общехозяйственных) расходов, как учтенных для целей налогообложения не в соответствии с их действительным экономическим смыслом и не обусловленных разумными экономическими или иными причинами (целями делового характера).

При этом Налогоплательщик относительно строительства жилых домов не является плательщиком НДС, передача квартир дольщикам осуществляется на основании акта приема-передачи и не является реализацией в целях налогообложения. Суды согласились с позицией инспекции о том, что учетная политика Налогоплательщика для целей налогообложения не соответствует требованиям налогового законодательства, поскольку неверно определены пропорции соотношения стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению и операции по реализации которых освобождены от налогообложения. Судебные инстанции указали на наличие у Налогоплательщика обязанности по восстановлению к уплате в бюджет НДС по общехозяйственным расходам, относящимся к операциям, не подлежащим налогообложению на основании положений статьи 149 НК РФ, в связи с чем признали решение налогового органа в указанной части законным. Поскольку Налогоплательщик не выполнял строительных работ, в соответствии с действующим законодательством не являлся плательщиком налога на прибыль в отношении строительства жилых домов и названная операция не является реализацией в целях налогообложения данным налогом, суды признали установленным факт завышения косвенных (общехозяйственных) расходов, как учтенных для целей налогообложения не в соответствии с их действительным экономическим смыслом и не обусловленных разумными экономическими или иными причинами (целями делового характера). Нарушение налогоплательщиком порядка распределения косвенных расходов повлекло завышение прямых расходов и, как следствие, занижение налоговой базы по налогу на прибыль.

Нарушение налогоплательщиком порядка распределения косвенных расходов повлекло завышение прямых расходов и, как следствие, занижение налоговой базы по налогу на прибыль.

Определения от 18.10.2018 № 304-КГ18-16334 (с. Завьялова Т.В., Югорская звезда 2) –

Суды исходили из того, что Налогоплательщику, как заказчику-застройщику, изначально была известна цель приобретения и использования товара, доставка приобретенного Налогоплательщиком товара осуществлялась непосредственно на строительные объекты, заказчиком-застройщиком на которых выступает сам Налогоплательщик, там же в последующем строительные материалы использовались подрядчиками в производственной деятельности. При этом иные покупатели товара отсутствовали, то есть налицо создание Налогоплательщиком видимости торговой деятельности при фактическом занятии строительством жилья. Кроме того, при приобретении материалов, подлежащих передаче подрядчикам, использующим их при строительстве жилого дома, «входной» НДС принят Налогоплательщиком к вычету. В последующем, при передаче подрядчиками заказчику материалов в стоимости выполненных работ Налогоплательщик повторно принимает к вычету «входной» НДС пропорционально доле встроенно-пристроенных нежилых помещений, а также учитывает данную сумму НДС в расходах. Учитывая изложенное и придя к выводу, что фактически приобретенные строительные материалы были использованы Налогоплательщиком для строительства жилых домов в операциях, которые в силу подпункта 22 пункта 3 статьи 149 НК РФ не подлежат обложению НДС, суды не нашли оснований для удовлетворения требований налогоплательщика в указанной части.

В последующем, при передаче подрядчиками заказчику материалов в стоимости выполненных работ Налогоплательщик повторно принимает к вычету «входной» НДС пропорционально доле встроенно-пристроенных нежилых помещений, а также учитывает данную сумму НДС в расходах. Учитывая изложенное и придя к выводу, что фактически приобретенные строительные материалы были использованы Налогоплательщиком для строительства жилых домов в операциях, которые в силу подпункта 22 пункта 3 статьи 149 НК РФ не подлежат обложению НДС, суды не нашли оснований для удовлетворения требований налогоплательщика в указанной части.

Определения от 12.10.2018 № 309-КГ18-15691 (с. Завьялова Т.В., Союзагрокомплект) –

Суды исходили из того, что реализация в будущем имущества Налогоплательщика, признанного несостоятельным (банкротом), помещений в объекте недвижимости – офисного здания-вставки, не признается облагаемой НДС операцией в силу подпункта 1 пункта 2 статьи 171 НК РФ. Следовательно, предъявленный налогоплательщику при строительстве здания НДС в объеме, приходящемся на оставшуюся долю налогоплательщика в праве собственности на здание, не может быть принят к вычету.

Определения от 05 октября 2018 № 304-КГ18-15175 (с. Антонова М.К., Прогресс) –

Суд указал, что на дату подачи в инспекцию заявления о возврате НДС Налогоплательщиком пропущен трехлетний срок, что свидетельствует об отсутствии у налогового органа правовых оснований для возврата заявленной суммы с учетом того, что Налогоплательщик располагал информацией о наличии у него переплаты по НДС в 2008 году, подтверждая свою осведомленность неоднократными обращениями в налоговые органы по месту учета с заявлениями о возврате налога со ссылками на судебные решения, вступившие в законную силу в 2008 году, а также совместным актом сверки расчетов от 06.02.2013.

Определения от 03.10.2018 № 304-КГ18-15418 (с. Завьялова Т.В., ИП Акульшин Анатолий Анатольевич) –

Суды, руководствуясь положениями статьи 39, 146, 149, 154 НК РФ, учли, что операции по безвозмездной передаче имущества не освобождаются от налогообложения НДС. При этом суды, оценив характер сложившихся между Налогоплательщиком и взаимозависимым лицом отношений на основании представленных доказательств, пришли к выводу, что в спорной ситуации имеет место безвозмездная передача права собственности на объекты недвижимости, а не увеличение уставного капитала, как утверждает налогоплательщик. Увеличение уставного капитала взаимозависимого лица в соответствии с требованиями Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» не произведено, документы для государственной регистрации новой редакции устава в связи с увеличением уставного капитала не представлялись и регистрация таких изменений не осуществлялась.

Увеличение уставного капитала взаимозависимого лица в соответствии с требованиями Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» не произведено, документы для государственной регистрации новой редакции устава в связи с увеличением уставного капитала не представлялись и регистрация таких изменений не осуществлялась.

Определение от 13.09.2018 № 309-КГ18-7790 (с. Завьялова Т.В., Антонова М.К., Першутов А.Г., Инвестиции) +

Налогоплательщик не вправе принимать к вычету НДС, если оконченный строительством объект основных средств введен в эксплуатацию в период применения упрощенной системы налогообложения. В ином случае суммы «входящего» налога принимаются к вычету на общих условиях, установленных статьями 171 – 172 НК РФ. Изложенное соответствует позиции, выраженной в пункте 16 Обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 Налогового кодекса Российской Федерации в отношении субъектов малого и среднего предпринимательства, утвержденного Президиумом Верховного Суда Российской Федерации 04. 07.2018.

07.2018.

Определение от 13.09.2018 № 305-КГ18-13491 (с. Завьялова Т.В., ВТБ Капитал) –

Налогоплательщик указывает, что фактически предоставляемые иностранной организации услуги разделяются на несколько видов, один из которых – оказание услуг по консультированию в инвестиционной деятельности, при оказании которых налог на добавленную стоимость не исчислялся, поскольку заказчиком выступала иностранная организация, не осуществляющая деятельность на территории Российской Федерации.

Суд установил, что основной деятельностью при оказании Налогоплательщиком услуг иностранной компании было фактическое управление объектом недвижимости, помощь в покупке объекта недвижимости на территории Российской Федерации и его дальнейшая продажа, согласование существенных условий и заключение договоров аренды для компании-собственника объекта недвижимости, в которой сотрудники Налогоплательщика фактически осуществляли трудовую деятельность, ребрендинг здания, а также привлечение источника финансирования\рефинансирования задолженности компаний, владеющих объектом недвижимости. Кроме того, суд установил, что в результате указанной деятельности Налогоплательщик нес конкретные инвестиционные риски и возможности получения выгоды, посредством владения 19,99 % акционерного капитала иностранного общества, что не соответствует правовой природе консультационных услуг. При таких обстоятельствах, произведя анализ деятельности Налогоплательщика, принимая во внимание установленные в рамках налоговой проверки факты и исходя из анализа фактических правоотношений сторон по предоставлению спорных услуг, суд пришел к выводу о том, что услуги, которые иностранная организация получала от Налогоплательщика и оплачивала, нельзя признать консультационными. Та часть услуг, которую можно квалифицировать в качестве консультационных, является вспомогательной в силу пункта 3 статьи 148 НК РФ.

Кроме того, суд установил, что в результате указанной деятельности Налогоплательщик нес конкретные инвестиционные риски и возможности получения выгоды, посредством владения 19,99 % акционерного капитала иностранного общества, что не соответствует правовой природе консультационных услуг. При таких обстоятельствах, произведя анализ деятельности Налогоплательщика, принимая во внимание установленные в рамках налоговой проверки факты и исходя из анализа фактических правоотношений сторон по предоставлению спорных услуг, суд пришел к выводу о том, что услуги, которые иностранная организация получала от Налогоплательщика и оплачивала, нельзя признать консультационными. Та часть услуг, которую можно квалифицировать в качестве консультационных, является вспомогательной в силу пункта 3 статьи 148 НК РФ.

Определение от 10 сентября 2018 № 303-КГ18-12720 (с. Пронина М.В., СамСтрой) –

Судами установлено, что налоговый вычет заявлен Налогоплательщиком в отношении недвижимого имущества, обремененного правами требования по договорам долевого строительства и залогом, степенью строительной готовности 63 %. Исходя из функционального назначения данный имущественный объект является многоквартирным домом, зданием смешанного использования с подземным гаражом. Объект приобретен Налогоплательщиком с целью дальнейшего его строительства и с последующей передачей участникам долевого строительства, договоры с которыми заключались без учета НДС; о непроизводственном назначении незавершенного строительством многоквартирного жилого дома известно еще на этапе проектирования и получения разрешения на строительство, доказательства изменения его функционального назначения отсутствуют. Суды пришли к выводу об отсутствии у Налогоплательщика права на применение налогового вычета, поскольку спорный объект предназначен для совершения операций, освобожденных от обложения НДС.