Документы для вычета | Верни налог

Вычет за обучение

- Информация о вычете

- Процесс получения вычета

- Список документов для вычета

- За обучение детей

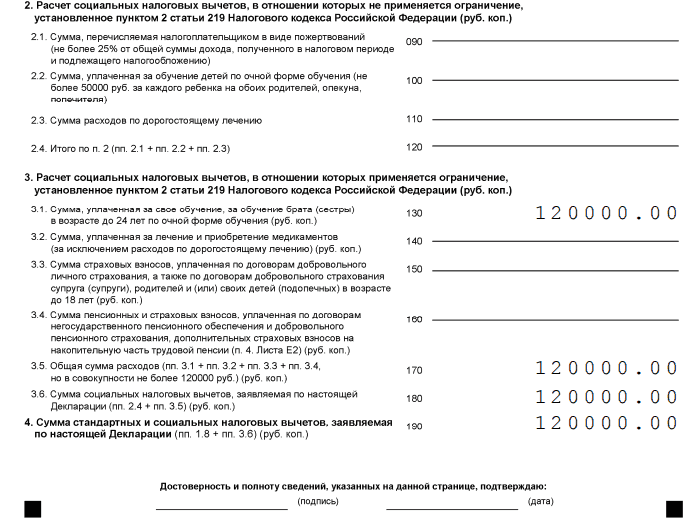

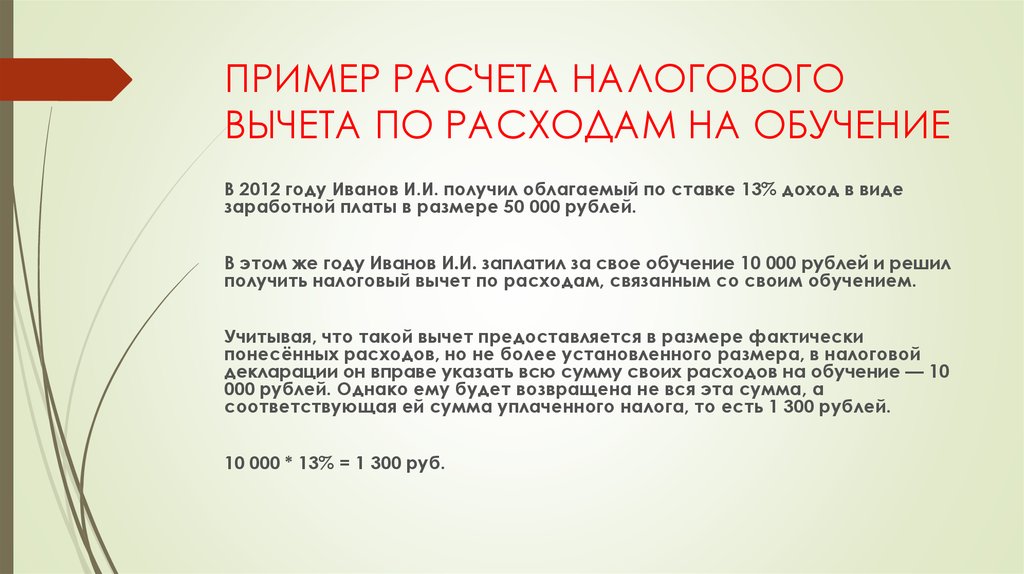

- Примеры расчета вычета

- Образцы заполнения 3-НДФЛ

- Получение через работодателя

- Если нет доходов

Обновлено 23.03.2021

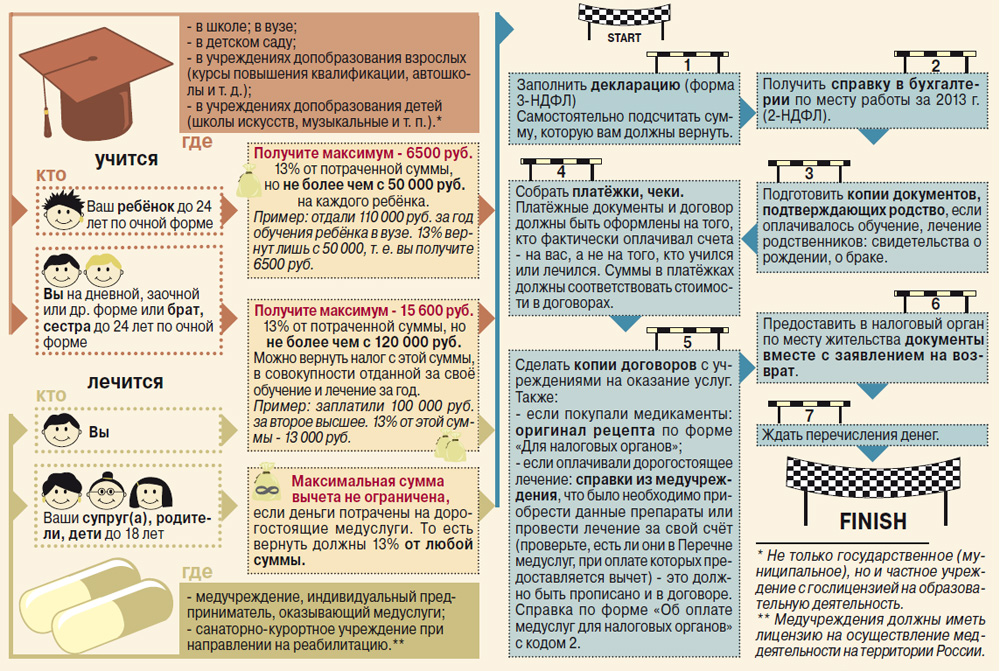

Для того чтобы оформить налоговый вычет на обучение, Вам понадобятся следующие документы и информация:

- Налоговая декларация по форме 3-НДФЛ. В ИФНС подается оригинал декларации.

- Паспорт или документ его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

- Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя.

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей. - Заявление на возврат налога с реквизитами счета, на который налоговая перечислит Вам деньги. В ИФНС подается оригинал заявления.

- Договор с учебный заведением, в котором указана стоимость обучения. В ИФНС подается заверенная копия договора.

Примечание: если стоимость обучения со времени заключения первоначального договора повысилась, то требуется представить документы, подтверждающие это увеличение. Таким документом обычно служит дополнительное соглашение к договору. - Лицензия учебного заведения

Примечание: если в договоре на обучение указаны реквизиты лицензии учебного заведения, то предоставление лицензии не является обязательным. - Платежные документы, подтверждающие факт оплаты обучения (обычно это платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами).

В ИФНС подаются заверенные копии платежных документов.

В ИФНС подаются заверенные копии платежных документов.

При оформлении налогового вычета за обучение детей дополнительно предоставляются:

- копия

- справка из образовательного учреждения, подтверждающая обучение ребенка по очной форме (требуется если в договоре отсутствует указание на форму обучения). В ИФНС подается оригинал справки.

- копия свидетельства о браке (требуется, если документы оформлены на одного супруга, а вычет на обучение ребенка получает другой)

При оформлении налогового вычета за брата/сестру дополнительно предоставляются:

- копия собственного свидетельства о рождении;

- копия свидетельства о рождении брата/сестры

- справка из образовательного учреждения, подтверждающая обучение по очной форме (требуется если в договоре отсутствует указание на форму обучения).

В ИФНС подается оригинал справки.

В ИФНС подается оригинал справки.

При оформлении налогового вычета на обучение за рубежом дополнительно предоставляются нотариально заверенные переводы всех документов, составленных на иностранном языке;

По закону все копии документов должны быть заверены нотариально или самостоятельно налогоплательщиком.

Для того чтобы самостоятельно заверить Вы должны подписать каждую страницу

Документы для социального налогового вычета

СОЦИАЛЬНЫЙ НАЛОГОВЫЙ ВЫЧЕТ

НА ОБУЧЕНИЕ

ПЕРЕЧЕНЬ ДОКУМЕНТОВ

- Налоговая декларация по форме 3-НДФЛ

- Договор на обучение с приложениями и дополнительными соглашениями к нему (в случае заключения) – копия1

- Документы, подтверждающие оплату обучения (например, квитанции к приходным кассовым ордерам, платежные поручения) – копия1

- Документ, подтверждающий степень родства и возраст обучаемого2 (например, свидетельство о рождении) – копия

- Документ, подтверждающий опеку или попечительство3 – копия1

- Документ, подтверждающий очную форму обучения4 (например, справка учебного заведения) – копия1

- Заявление на возврат НДФЛ5 (см.

образец)

образец)

1 налоговый орган вправе запросить оригиналы

2 представляется в случае оплаты обучения детей, подопечных, брата (сестры)

3 представляется в случае оплаты обучения подопечных

4 представляется в случае оплаты обучения детей, подопечных, брата (сестры) если в договоре на обучение не прописана очная форма обучения

СОЦИАЛЬНЫЙ НАЛОГОВЫЙ ВЫЧЕТ

НА ЛЕЧЕНИЕ И (ИЛИ) ПРИОБРЕТЕНИЕ МЕДИКАМЕНТОВ

ПЕРЕЧЕНЬ ДОКУМЕНТОВ

- Налоговая декларация по форме 3-НДФЛ

- Договор на лечение с приложениями и дополнительными соглашениями к нему (в случае заключения) – копия1

- Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации2 – оригинал

- Рецептурный бланк3 со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика» – оригинал

- Документы, подтверждающие оплату медикаментов (например, чек ККМ) – копия1

- Документ, подтверждающий степень родства4 (например, свидетельство о рождении) – копия1

- Документ, подтверждающий заключение брака5 (например, свидетельство о браке) – копия1

- Заявление на возврат НДФЛ6 (см.

образец)

образец)

1 налоговый орган вправе запросить оригиналы

2 выдается медицинским учреждением; форма Справки утверждена приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256

4 представляется в случае оплаты лечения и приобретения медикаментов для родителей и детей

5 представляется в случае оплаты лечения и приобретения медикаментов для супруга

6 представляется в случае, если в налоговой декларации исчислена сумма налога к возврату

- Назад

- Вперед

Получите кредит на свое образование в UC: доступ к форме 1098-T

Если вы или ваши родители платите за обучение и сборы в UC, вы можете компенсировать расходы на обучение за счет федеральных налоговых льгот.

Что нужно знатьКак это работает?

Американская налоговая скидка на возможности (для студентов бакалавриата) и Налоговая скидка на обучение в течение всей жизни (для аспирантов) — это федеральные программы, которые предоставляют до 2500 и 2000 долларов США в год соответственно, чтобы помочь компенсировать стоимость вашего обучения, сборов, книг и запасы.

Как пройти квалификацию?

Для американской налоговой льготы на возможности: если вы или ваши родители зарабатываете менее 180 000 долларов в год (90 000 долларов для индивидуальных заявителей) и вы зачислены в UC по крайней мере половину времени, вы можете соответствовать требованиям. Если ваши родители заявляют, что вы являетесь иждивенцем в своей налоговой декларации, ваши родители получают кредит.

Налоговый кредит на обучение в течение всей жизни: Если вы или ваши родители зарабатываете менее 136 000 долларов в год (68 000 долларов для лиц, подающих документы в одиночку), вы можете соответствовать требованиям.

Что мне нужно сделать?

- Вы можете получить доступ к своей форме 1098-T, посетив веб-сайт Tab Service 1098t. UC заключил контракт с Tab Service на изготовление формы 1098-T в электронном виде.

- Убедитесь, что вы подтвердили адрес в своем браузере (вы вводите личную информацию на этом сайте):

- Войдите на сайт и введите следующую информацию:

- *Введите идентификатор сайта: [5-значный код школы, присвоенный Tab Service]

- Имя пользователя: Идентификатор учащегося

- Пароль: Последние 4 цифры вашего SSN

(Вы можете изменить свой пароль после первого входа в систему с вашим SSN)

*Идентификатор сайта будет предоставлен вашим кампусом.

- Со страницы студенческой документации вы сможете распечатать форму, выбрав «Просмотреть мою налоговую форму 1098-T» и выбрав «Печать».

Если ваши родители считают вас иждивенцем в налоговой декларации, просто отправьте им форму 1098-T. Если ваши родители не заявляют, что вы являетесь иждивенцем, и вы самостоятельно подаете налоговую декларацию, программа подготовки налоговых деклараций или программа для подачи налоговых деклараций помогут вам в этом процессе. Не забудьте включить эту налоговую форму (форма 8863).

Другие часто задаваемые вопросыСколько я получу?

Максимальный кредит для американской налоговой льготы на возможности и налоговой льготы на обучение в течение всей жизни составляет 2500 и 2000 долларов США соответственно. Даже если вы не должны платить налоги, вы можете получить до 1000 долларов США (40 процентов кредита подлежат возврату!) в качестве американского налогового кредита на возможности (налоговый кредит на обучение в течение всей жизни не подлежит возмещению).

Какие расходы на образование соответствуют требованиям?

Оплата наличными за обучение, сборы, учебники, учебные материалы и расходные материалы.

Могу ли я получить кредит, если я использую кредиты для оплаты учебы?

Да. Квалифицированные расходы, оплаченные студенческими или родительскими кредитами, также имеют право на этот налоговый кредит.

Я учусь в бакалавриате, и у моих родителей двое детей учатся в колледже. Могут ли они претендовать на заслугу нас обоих?

Да, ваши родители могут претендовать на налоговый вычет на образование для обоих детей, но только один кредит на каждого учащегося. Например, если оба ребенка учатся в бакалавриате, ваши родители могут претендовать на американский налоговый кредит на возможности для обоих детей, если они оба являются студентами, зачисленными хотя бы на полставки в соответствующее учебное заведение и в первые четыре года обучения по программе, ведущей к получению степени. или сертификат.

или сертификат.

Если у ваших родителей есть один ребенок, который учится в бакалавриате, и один ребенок (который заявлен как иждивенец) учится в аспирантуре, ваши родители могут претендовать на американский налоговый кредит на возможности для старшекурсника и на налоговый кредит на протяжении всей жизни для аспиранта.

Поддержание вашей информации в актуальном состоянииКаждый январь UC отправляет вашу налоговую информацию в Tab Service. Обязательно обновите свой номер социального страхования или индивидуальный идентификационный номер налогоплательщика (ITIN) в регистратуре вашего кампуса, чтобы он появился в вашем бланке 1098-T. Это облегчит процесс получения кредита. Если у вас есть вопросы, вы можете связаться с Tab Service по телефону (888) 220-2540.

Об этом сайте Закон об освобождении от уплаты налогов требует, чтобы кампусы Калифорнийского университета сообщали информацию о студентах в IRS. Калифорнийский университет заключил контракт с Tab Service на подготовку в электронном виде формы IRS 1098-T.

Приведенная выше информация актуальна и насколько нам известно по состоянию на январь 2020 года. Последние обновления и полную информацию о льготах на образование см. в публикации IRS 970.

1098-T Формы | Студенческие финансовые услуги

Ориентировочная записка для учащихся и родителей: По всем вопросам, связанным с налоговыми последствиями расходов на образование, Student Financial Services не может консультировать родителей и учащихся. Мы настоятельно рекомендуем вам поговорить с квалифицированным налоговым консультантом. Пожалуйста, обратитесь к официальной политике IRS для получения информации о 109формы 8-T, кредиты на образование и другие налоговые льготы для образования. Во всех случаях при подаче заявления на получение налогового кредита или вычета финансовая документация налогоплательщика служит официальной подтверждающей документацией для расчета требуемой суммы. Вам также может быть полезна интерактивная страница соответствия требованиям IRS 1098-T.

Вам также может быть полезна интерактивная страница соответствия требованиям IRS 1098-T.

В соответствии с разделом 6050S Налогового кодекса колледжи и университеты обязаны выдавать форму 1098-T с целью определения права налогоплательщика на получение различных налоговых льгот и/или вычетов. Форма носит информационный характер.

UVA сообщает о полученных платежах за квалифицированное обучение и сопутствующие расходы (QTRE) в форме IRS 1098-T. Во вставке 1 показаны общие платежи, полученные за QTRE в 2022 году (1 января — 31 декабря) из любого источника .

Учащиеся могут получить доступ к своей форме 1098-T онлайн через SIS и UVAPay, как только она будет доступна каждый год. Формы 1098-T должны быть доступны до 31 января .

После 31 января , чтобы просмотреть форму 1098-T:

- Вход в UVAPay для учащихся: учащиеся получают доступ к UVAPay с панели управления учетной записи Информационной системы для учащихся (SIS).

- Авторизованный пользователь UVAPay Логин. Не авторизованный пользователь? Вот как установить авторизованный доступ в UVAPay.

Форма 1098-T носит исключительно информационный характер и не может рассматриваться как налоговая консультация. Он служит для того, чтобы уведомить учащихся о том, что они могут иметь право на образовательные льготы по федеральному подоходному налогу, такие как Lifetime Learning Credit и American Opportunity Credit, как часть их федеральной налоговой декларации. Публикация IRS 970 «Налоговые льготы для высшего образования», а также глава 34 публикации IRS 17 содержат дополнительную информацию об этих кредитах. Формы 1098-T сообщают о соответствующих платежах, совершенных в течение 2022 года.

Кто получает форму 1098-T?

2021 налоговый год и последующие годы

UVA подает форму 1098-T для каждого учащегося в данном календарном году, в отношении которого совершается отчетная операция. Университет сообщает о платежах, полученных за квалифицированное обучение и сопутствующие расходы (QTRE), в форме IRS 109.8-Т.

Университет сообщает о платежах, полученных за квалифицированное обучение и сопутствующие расходы (QTRE), в форме IRS 109.8-Т.

В графе 1 показаны общие суммы платежей, полученных в счет QTRE в данном налоговом году (с 1 января по 31 декабря) из любого источника . В ячейках 4-7 показана соответствующая деятельность за отчетный налоговый год. Дополнительную информацию см. в разделе «Как прочитать информацию о форме 1098-T» ниже.

Налоговый год 2020 и ранее

Форма IRS 1098-T предназначена для всех студентов, которые произвели оплату, относящуюся к квалифицированному обучению и другим соответствующим расходам на образование в течение предыдущего календарного года. Есть несколько причин, по которым студент не получил бы 109 баллов.8-Т форма. Если вы соответствуете одному из приведенных ниже условий, пожалуйста, не обращайтесь в Службу финансового обслуживания студентов с запросом формы 1098-T, поскольку мы не можем изготовить ее для вас. Обратитесь к своему налоговому консультанту за советом о том, как учитывать расходы, связанные с образованием.

Если у вас не было проводок платежей, относящихся к квалифицированным платежам за обучение и сопутствующим расходам

Если финансовая помощь (например, стипендии, гранты, выплаты пособий на военное образование, пособия на обучение) покрыла все ваши квалифицированные расходы на обучение и связанные с ними расходы за год

Если академический кредит не был получен в календарном году, для которого создается форма 1098-T

Если ваш отдел полностью оплатил ваши расходы

Дополнительная информация по форме 1098-T

Хотя форма 1098-T является хорошей отправной точкой, форма 1098-T, разработанная и регулируемая IRS, может не содержать всей информации, необходимой для получения налогового кредита. Чтобы определить сумму квалифицированного обучения и уплаченных сборов, а также сумму стипендий и грантов, выплат пособий на военное образование, пособий на обучение и других полученных спонсорских платежей, студент должен использовать свои собственные финансовые записи или доступ к учетной записи через UVAPay или установить авторизованный пользователь для доступа к этой информации. Налоговое управление США не требует, чтобы вы требовали вычета за обучение и сборов или кредита на образование. Заявление на налоговые льготы на образование является добровольным решением для тех, кто имеет на это право.

Налоговое управление США не требует, чтобы вы требовали вычета за обучение и сборов или кредита на образование. Заявление на налоговые льготы на образование является добровольным решением для тех, кто имеет на это право.

Для того, чтобы получить форму 1098-T с вашим номером социального страхования или индивидуальным налоговым идентификационным номером, а также для того, чтобы эта информация была правильно передана в IRS, убедитесь, что SSN или ITIN учащегося хранятся в учетной записи учащегося. Информационная система. Для обновления вашей информации, пожалуйста, свяжитесь с офисом регистратора университета. Они объяснят процесс предоставления вашей информации, если вы этого еще не сделали. 9Формы 0003

1098-T сообщают о платежах, произведенных в счет квалифицируемых расходов в течение любого данного налогового года. Платежи, полученные за квалифицированное обучение и связанные с этим расходы, включают платежи за обучение, обязательные (комплексные) сборы и сборы за выезд. Плата за проживание и питание или обучение в некредитных классах не является квалифицируемой платой за обучение и сопутствующими расходами.

Плата за проживание и питание или обучение в некредитных классах не является квалифицируемой платой за обучение и сопутствующими расходами.

IRS предоставляет инструмент, который может помочь вам определить, имеете ли вы право на один или несколько доступных налоговых вычетов/кредитов. Мы надеемся, что это может оказаться полезным для вас при подготовке декларации о подоходном налоге.

Другие отчеты о платежах

Пожалуйста, обратитесь к вкладке «Активность счета» в UVAPay для получения этой информации. На этой вкладке вы можете создать отчет об активности, указав диапазон дат по вашему выбору.

Если ваше обучение и сборы были оплачены через план Virginia Prepaid529, свяжитесь с ними напрямую, чтобы получить отчет об оплате. С ними можно связаться по телефону 1-888-567-0540. Если ваш платеж был произведен через предоплаченную образовательную программу из штата, отличного от Вирджинии, обратитесь непосредственно в эту программу.

Как читать информацию в форме 1098-T

Ячейка 1 – Платежи, полученные за квалифицированное обучение и связанные с этим расходы, включая сберегательные планы колледжа 529 и планы предоплаты штата

Ячейки 2 и 3 – Эти ячейки зарезервированы.

- В электронных копиях оба поля должны быть пустыми.

- На бумажных копиях, отправленных учащемуся по почте, в поле 2 должно быть указано «0,00», а в поле 3 должно быть пусто.

Графа 4 – Корректировки за предыдущий год

Графа 5 – Стипендии или гранты

Цифра в графе 5 включает стипендии, гранты и, если применимо, платежи, произведенные третьей стороной в соответствии с формальными договоренностями о выставлении счетов (т. под управлением УВА.

Вставка 6 – Корректировка стипендий или грантов за предыдущий год.

В этом поле указана сумма любых стипендий, грантов и, если применимо, скидок третьих сторон в текущем календарном году для помощи, которая была зачислена в предыдущем календарном году.

Ячейка 7. Эта ячейка отмечена, если сумма в ячейке 1 включает оплату квалифицированного обучения и сопутствующие расходы за академический период, начинающийся в период с 1 января 2023 г. по 31 марта 2023 г. Например, если вы оплатили весеннюю срочные платежи в ноябре или декабре, этот флажок должен быть отмечен.

по 31 марта 2023 г. Например, если вы оплатили весеннюю срочные платежи в ноябре или декабре, этот флажок должен быть отмечен.

Электронная квитанция формы 1098-T

Университет обычно предоставляет форму 1098-T в электронном формате, и студенты соглашаются на получение этой информации, когда соглашаются с Соглашением о финансовой ответственности. Согласие на получение формы в электронном виде после его предоставления остается в силе на все будущие годы, в течение которых учащийся имеет право на получение формы 1098-T.

Учащиеся, желающие отозвать свое согласие на получение формы 1098-T только через Интернет, должны уведомить об этом Финансовую службу студентов по электронной почте на адрес [email protected] с учетной записи электронной почты учащегося UVA. Для этого отправьте запрос по электронной почте [email protected]. Запросы, полученные после 1 января каждого года, будут применяться к будущим налоговым годам. Если вы отзовете согласие только через Интернет до 1 января, бумажная копия будет отправлена по почте до 31 января на постоянный адрес учащегося, указанный в SIS, и учащийся и любые авторизованные пользователи будут по-прежнему иметь онлайн-доступ к 1098-Т информация. В случаях, когда согласие на получение формы в электронном виде либо не предоставлено, либо отозвано, учащийся получит бумажную копию на постоянный домашний адрес, указанный в Информационной системе учащихся (SIS). Ответственность за обеспечение точности информации об этом адресе лежит на студенте.

В случаях, когда согласие на получение формы в электронном виде либо не предоставлено, либо отозвано, учащийся получит бумажную копию на постоянный домашний адрес, указанный в Информационной системе учащихся (SIS). Ответственность за обеспечение точности информации об этом адресе лежит на студенте.

Часто задаваемые вопросы

Форма 1098-T используется соответствующими учебными заведениями для предоставления информации о своих учащихся в Налоговое управление США в соответствии с требованиями Закона об освобождении от уплаты налогов от 19 года.97. Приемлемые образовательные учреждения должны предоставить имя учащегося, адрес, идентификационный номер налогоплательщика (ИНН), статус зачисления, суммы, относящиеся к квалифицированному обучению и сопутствующим расходам, а также стипендии и/или гранты, подлежащие налогообложению или нет. Форма 1098-T также должна быть предоставлена каждому подходящему учащемуся.

В январе каждого года UVA предоставляет безопасный электронный доступ к вашему 1098-T через SIS. Форма IRS 1098-T предназначена для всех студентов, которые произвели оплату, относящуюся к квалифицированному обучению и другим соответствующим расходам на образование в течение предыдущего календарного года. Если учащиеся не соглашаются на доступ к форме в электронном виде, она отправляется по почте в конце января на постоянный домашний адрес, указанный учащимся в SIS.

Форма IRS 1098-T предназначена для всех студентов, которые произвели оплату, относящуюся к квалифицированному обучению и другим соответствующим расходам на образование в течение предыдущего календарного года. Если учащиеся не соглашаются на доступ к форме в электронном виде, она отправляется по почте в конце января на постоянный домашний адрес, указанный учащимся в SIS.

Если в течение календарного года UVA не получила платеж из какого-либо источника, относящегося к квалифицированному обучению и связанным с ним расходам (QTRE), форма 1098-T не будет создана для вас. Платежи, полученные за квалифицированное обучение и связанные с этим расходы, включают платежи, применяемые к обучению, обязательные (комплексные) сборы и сборы за выезд. Плата за проживание и питание или обучение в некредитных классах не является квалифицируемой платой за обучение и сопутствующими расходами.

Да. Раздел 6050S Налогового кодекса, принятый Законом об освобождении от налогов от 19 года.97 требует от учреждений подавать информационные декларации, чтобы помочь налогоплательщикам и IRS в определении права на получение налоговых кредитов на образование в рамках программ American Opportunity и Lifetime Learning.

UVA сообщает только о платежах, полученных в течение налогового года в графе 1, в соответствии с федеральными требованиями; поэтому в графе 2 «Сумма, выставленная в счет за квалифицированное обучение и сопутствующие расходы» будет указано «0,00» в печатных формах 1098-T, а в электронных версиях форм будет просто пусто.

См. стр. 2 публикации IRS 970 «Налоговые льготы для высшего образования»:

Форма 1098-T, Заявление об оплате обучения . При расчете образовательного кредита или вычета за обучение и сборы используйте только те суммы, которые вы заплатили и которые считаются уплаченными в течение налогового года в отношении квалифицированных расходов на образование. В большинстве случаев учащийся должен получить форму 1098-T от правомочного учебного заведения до 31 января 2023 года. Учебное заведение должно сообщить о платежах, полученных в течение 2022 календарного года (вставка 1), в отношении соответствующих расходов на образование. Однако суммы в форме 1098-T, графы 1 и 2, может отличаться от суммы, которую вы фактически заплатили и которая считается уплаченной.

Однако суммы в форме 1098-T, графы 1 и 2, может отличаться от суммы, которую вы фактически заплатили и которая считается уплаченной.

Полный список квалифицированной платы за обучение и связанных с ней расходов на образование см. в главе 35 «Образовательные кредиты». Как правило, квалифицированное обучение и связанные с ним расходы относятся к обучению и обязательным платежам, таким как плата за обучение и лабораторные исследования, которые студент должен заплатить, чтобы быть зачисленным или посещать соответствующее учебное заведение. Отказ от платы за обучение, стипендии и гранты, платежи внешних спонсоров считаются сокращением квалифицированной платы за обучение и расходов.

Квалифицированное обучение и связанные с ним расходы не входят в включают:

- Суммы, уплаченные за любой курс или образование, связанное со спортом, играми или хобби, за исключением случаев, когда курс или другое образование требуется как часть программы получения степени студента или используется для приобретения или улучшить трудовые навыки.

- Сборы и сборы за проживание, питание, страховку, транспорт, личные расходы, расходы на проживание и другие семейные расходы.

- Стоимость книг и оборудования, как правило, не является квалифицируемой платой за обучение и сопутствующими расходами, поскольку правомочные образовательные учреждения обычно не требуют, чтобы стоимость книг или оборудования оплачивалась учреждению в качестве условия зачисления учащегося или посещения учебного заведения. Однако в некоторых кампусах может быть обязательная плата за учебники или программа аренды, которая может быть включена в качестве квалифицированного обучения и связанных с этим расходов.

Не обязательно. Университет обязан предоставить цифры «выплаченных сумм» и «стипендий или грантов», чтобы помочь вам определить сумму квалифицированных расходов, которые вы можете указать в своей форме IRS 8863. Пожалуйста, ознакомьтесь с разделом 25A Налогового кодекса в публикации IRS 970 для получения информации. определите сумму ваших квалифицированных расходов и при необходимости проконсультируйтесь со специалистом по налогам.

Эту информацию можно найти в вашей Информационной системе для учащихся в вашей студенческой учетной записи или в истории онлайн-выписок по счетам. Учащиеся получают доступ к действиям в аккаунте через UVAPay или создайте авторизованного пользователя для доступа к этой информации. Если вы являетесь родителем и ищете эту информацию об ученике, попросите своего ученика сделать вас авторизованным пользователем для предоставления этой информации.

В этом поле отображается сумма любых снижений платы за обучение и сборов или платежных операций в текущем календарном году для сборов, о которых сообщалось в предыдущем календарном году.

Цифра в графе 5 включает стипендии, гранты и, если применимо, платежи, произведенные третьей стороной в соответствии с официальными соглашениями о выставлении счетов (т. под управлением УВА. Например, если вы получали другие формы внешних стипендий и грантов, не управляемых UVA, вы обязаны соответствующим образом скорректировать цифру. Платежи третьих лиц не включают платежи, сделанные вашим родителем или другими лицами.

Платежи третьих лиц не включают платежи, сделанные вашим родителем или другими лицами.

UVA не определяет, облагается ли налогом ваше пособие на образование вашим работодателем. Таким образом, суммы стипендий и грантов включают в себя полную сумму выплат любого работодателя в соответствии с формальным соглашением о выставлении счетов, и студент несет ответственность за корректировку своего квалифицированного обучения и связанных с ним расходов в соответствии с налогооблагаемыми льготами работодателя. При возникновении вопросов мы предлагаем вам обратиться за помощью в отдел кадров вашего работодателя.

В этом поле указана сумма любых стипендий, грантов и, если применимо, скидок третьих лиц в текущем календарном году для помощи, которая была зачислена в предыдущем календарном году.

Ячейка 8 не будет отмечена, если вы не были зачислены хотя бы на полставки в течение академического периода, который либо зачислен, либо выставлен счет в течение календарного года. UVA устанавливает этот флажок, если вы работали неполный рабочий день или более в течение хотя бы одного семестра, начавшегося в течение календарного года и за который были платежные операции. Эта информация может быть полезна при определении права на получение American Opportunity Credit.

Эта информация может быть полезна при определении права на получение American Opportunity Credit.

Поле 9 будет отмечено, если вы были зачислены в аспирантуру хотя бы один академический период в течение календарного года. Если поле 9проверяется, это уведомляет IRS о том, что American Opportunity Credit может быть неприемлем для покрытия квалифицированных расходов студента.

Наиболее важной информацией в форме является ваш номер социального страхования . Вы должны подать письменный запрос на изменение или исправление SSN по почте или лично в ЗАГС. От вас могут потребовать предоставить подписанную разборчивую копию вашей карты социального обеспечения.

Как правило, иностранные студенты не могут претендовать на кредит. Тем не менее, некоторые иностранные студенты могут иметь право. Например, иностранцы-нерезиденты не имеют права, пока не получат действительный идентификационный номер налогоплательщика. Пожалуйста, ознакомьтесь с формами, инструкциями и публикациями IRS для получения рекомендаций. Вы также можете обратиться к странице отдела кадров UVA о налоговых службах иностранных государств.

Вы также можете обратиться к странице отдела кадров UVA о налоговых службах иностранных государств.

Если вы согласились получить доступ к электронной версии формы 1098-T через SIS, вы не получите бумажную форму 1098-T по почте. Если ваш постоянный адрес в SIS указан неправильно, бумажная форма 1098-T будет возвращена в университет и не будет повторно отправлена. Вам нужно будет получить доступ к форме в электронном виде через SIS.

Ваше имя является ключевым элементом вашей налоговой информации . Пожалуйста, посетите веб-сайт регистратора университета, чтобы получить доступ к форме для внесения этого изменения.

№ Адрес, указанный в Форме 1098-T не имеет значения для целей подачи подоходного налога IRS. Однако вам следует обновить свой адрес в SIS, чтобы у университета была актуальная информация.

Вы можете в любое время получить защищенный электронный доступ к копии формы 1098-T через UVAPay. Студенты получают доступ к UVAPay через свою учетную запись SIS, а авторизованные пользователи получают доступ к ней по адресу https://virginia.

В ИФНС подаются заверенные копии платежных документов.

В ИФНС подаются заверенные копии платежных документов. В ИФНС подается оригинал справки.

В ИФНС подается оригинал справки. образец)

образец) образец)

образец)