Понятие пенсий и их классификация

Выбери предмет

Технические

Авиационная и ракетно-космическая техника

Автоматизация технологических процессов

Автоматика и управление

Архитектура и строительство

Базы данных

Военное дело

Высшая математика

Геометрия

Гидравлика

Детали машин

Железнодорожный транспорт

Инженерные сети и оборудование

Информатика

Информационная безопасность

Информационные технологии

Материаловедение

Машиностроение

Металлургия

Метрология

Механика

Микропроцессорная техника

Начертательная геометрия

Пожарная безопасность

Приборостроение и оптотехника

Программирование

Процессы и аппараты

Сварка и сварочное производство

Сопротивление материалов

Текстильная промышленность

Теоретическая механика

Теория вероятностей

Теория игр

Теория машин и механизмов

Теплоэнергетика и теплотехника

Технологические машины и оборудование

Технология продовольственных продуктов и товаров

Транспортные средства

Физика

Черчение

Электроника, электротехника, радиотехника

Энергетическое машиностроение

Ядерные физика и технологии

Другое

Естественные

Агрохимия и агропочвоведение

Астрономия

Безопасность жизнедеятельности

Биология

Ветеринария

Водные биоресурсы и аквакультура

География

Геодезия

Геология

Естествознание

Землеустройство и кадастр

Медицина

Нефтегазовое дело

Садоводство

Фармация

Химия

Хирургия

Экология

Гуманитарные

Актерское мастерство

Английский язык

Библиотечно-информационная деятельность

Дизайн

Документоведение и архивоведение

Журналистика

Искусство

История

Китайский язык

Конфликтология

Краеведение

Криминалистика

Кулинария

Культурология

Литература

Логика

Международные отношения

Музыка

Немецкий язык

Парикмахерское искусство

Педагогика

Политология

Право и юриспруденция

Психология

Режиссура

Реклама и PR

Религия

Русский язык

Связи с общественностью

Социальная работа

Социология

Физическая культура

Философия

Французский язык

Этика

Языки (переводы)

Языкознание и филология

Экономические

Анализ хозяйственной деятельности

Антикризисное управление

Банковское дело

Бизнес-планирование

Бухгалтерский учет и аудит

Внешнеэкономическая деятельность

Гостиничное дело

Государственное и муниципальное управление

Деньги

Инвестиции

Инновационный менеджмент

Кредит

Логистика

Маркетинг

Менеджмент

Менеджмент организации

Микро-, макроэкономика

Налоги

Организационное развитие

Производственный маркетинг и менеджмент

Рынок ценных бумаг

Стандартизация

Статистика

Стратегический менеджмент

Страхование

Таможенное дело

Теория управления

Товароведение

Торговое дело

Туризм

Управление качеством

Управление персоналом

Управление проектами

Финансовый менеджмент

Финансы

Ценообразование и оценка бизнеса

Эконометрика

Экономика

Экономика предприятия

Экономика труда

Экономическая теория

Экономический анализ

EVIEWS

SPSS

STATA

404 Cтраница не найдена

Версия для слабовидящих Вход на сайт Версия для слабовидящих Вход на сайт

Чукотский северо-восточный

техникум посёлка Провидения

- О техникуме

- Сведения об образовательной организации

- Образовательная организация

- Аккредитация

- Руководство

- Преподаватели

- Сотрудники

- История

- Документы

- Устав

- Контакты

- Новости

- Лицензии

- Фотогалерея

- Объявления

- Газета “Роза Ветров”

- Дорожная безопасность

- Антикоррупционное просвещение

- Центр коллективного доступа

- Наставничество

- Общественное питание

- Воспитательная работа

- Противодействие коррупции

- Абитуриентам

- Приемная комиссия

- Документы и справки

- Правила и условия приема

- Питание

- Общежития

- Студенческая жизнь

- Студентам

- Учебные материалы

- Оплата обучения

- Документы и справки

- Студенческая жизнь

- Спортивная жизнь

- Расписание занятий

- Выпускникам

- Справочные системы

- МЦПК

- Контакты

- Обращения граждан

- Обращения граждан

- Личный прием граждан

- Письменное обращение

- Электронная приемная

- Проверить статус обращения

- Порядок рассмотрения обращений

- Порядок обжалования

- Обзор обращений граждан

- Ответы на обращения, затрагивающие интересы неопределенного круга лиц

- Правовое регулирование

- Онлайн запись

- Главная

- ›

- О техникуме

- ›

- Финансовая грамотность

Что такое пенсия? Как это работает, налогообложение и виды планов

Что такое пенсионный план?

Пенсионный план — это пособие для сотрудников, которое обязывает работодателя делать регулярные взносы в денежный фонд, который откладывается для финансирования выплат, производимых правомочным работникам после их выхода на пенсию.

Традиционные пенсионные планы становятся все более редкими в частном секторе США. Они были в значительной степени заменены пенсионными пособиями, которые менее затратны для работодателей, такими как план пенсионных сбережений 401 (k).

Тем не менее, согласно переписи населения США 2021 года, существует более 6000 пенсионных систем государственного сектора, которые управляют портфельными активами на сумму 4,5 триллиона долларов для 14,7 миллионов работающих членов. Кроме того, по данным Бюро статистики труда, примерно 15% частных служащих в США сегодня охвачены планом с установленными выплатами.

Key Takeaways

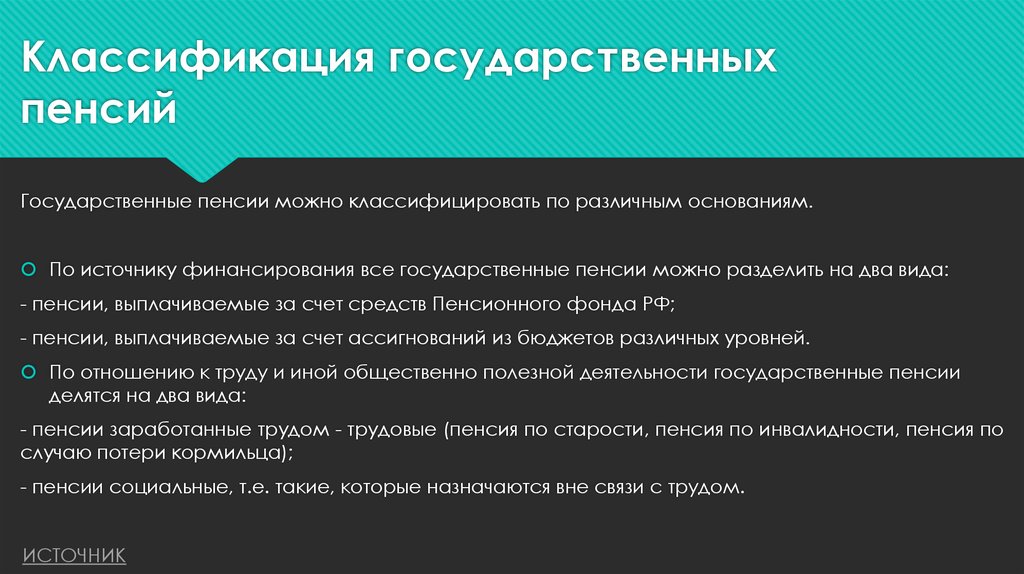

- Пенсионный план — это пенсионный план, который требует от работодателя внесения взносов в фонды, предназначенные для будущих пособий работника.

- Существует два основных типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

- План с установленными выплатами гарантирует установленную ежемесячную выплату на всю жизнь (или единовременную выплату при выходе на пенсию).

- План с установленными взносами создает инвестиционный счет, который растет на протяжении всех лет работы сотрудника. Остаток доступен работнику при выходе на пенсию.

- Пенсионные фонды в основном финансируются работодателем, тогда как планы 401k в основном финансируются работником.

Пенсионный план

Понимание пенсионных планов

Пенсионный план требует взносов со стороны работодателя и может разрешать дополнительные взносы со стороны работника. Взносы работников вычитаются из заработной платы. Работодатель также может уравнять часть годовых взносов работника до определенного процента или суммы в долларах. Существует два основных типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

План с установленными выплатами

В плане с установленными выплатами работодатель гарантирует, что работник будет получать определенный ежемесячный платеж после выхода на пенсию и пожизненно, независимо от эффективности основного инвестиционного пула. Таким образом, работодатель несет ответственность за конкретный поток пенсионных выплат пенсионеру в долларовом эквиваленте, который обычно определяется по формуле, основанной на заработке и стаже работы.

Таким образом, работодатель несет ответственность за конкретный поток пенсионных выплат пенсионеру в долларовом эквиваленте, который обычно определяется по формуле, основанной на заработке и стаже работы.

Если активов на счете пенсионного плана недостаточно для выплаты всех причитающихся пособий, компания несет ответственность за оставшуюся часть платежа. Пенсионные планы с установленными выплатами, спонсируемые работодателем, датируются 1870-ми годами. Компания American Express создала первые пенсионный план в 1875 году. На пике своего развития в 1980-х годах они охватывали 38% всех работников частного сектора.

План с установленными взносами

В плане с установленными взносами работодатель обязуется вносить определенный взнос за каждого работника, на которого распространяется действие плана. Это может соответствовать взносам, сделанным работниками. Окончательная выгода, полученная работником, зависит от инвестиционной эффективности плана.

План 401(k), по сути, является типом пенсионного плана с установленными взносами, хотя термин «пенсионный план» обычно используется для обозначения традиционного плана с установленными выплатами. План с установленными взносами намного дешевле для компании, а долгосрочные затраты трудно точно оценить. Они также поставили компанию на крючок за восполнение любой нехватки в фонде.

По этой причине все больше частных компаний переходят на план с установленными взносами. Самыми известными планами с установленными взносами являются план 401 (k) и его эквивалент для некоммерческих сотрудников — план 403 (b).

Варианты

Некоторые компании предлагают оба типа планов. Они даже позволяют участникам переводить балансы 401 (k) в планы с установленными выплатами. Существует еще один вариант — пенсионный план с выплатой по мере использования. Созданные работодателем, они могут полностью финансироваться работником, который может выбрать отчисления из заработной платы или единовременные взносы (что обычно не допускается в планах 401 (k)).

Пенсионный план с выплатой по мере использования отличается от формулы финансирования с выплатой по мере использования. В последнем случае взносы текущих работников используются для финансирования нынешних бенефициаров. Социальное обеспечение является примером программы с оплатой по мере использования.

План с установленными выплатами

Указывает, сколько именно пенсионного дохода получает сотрудник после выхода на пенсию

Взносы работодателя часто не ограничиваются 25% заработной платы

Годовой взнос часто не имеет долларового лимита

Административные расходы часто выше

План с установленными взносами

Указывает, сколько именно каждая сторона должна внести в план, чтобы получить неизвестную сумму при выходе на пенсию

Взносы работодателя часто ограничиваются 25% заработной платы

Годовой взнос часто имеет долларовый лимит на человека

Административные расходы часто ниже

Пенсионные планы: факторинг в ERISA

Закон об обеспечении пенсионных доходов сотрудников от 1974 года (ERISA) — это федеральный закон, который был разработан для защиты пенсионных активов инвесторов. Закон устанавливает правила, которым должны следовать доверенные лица пенсионных планов для защиты активов работников частного сектора.

Закон устанавливает правила, которым должны следовать доверенные лица пенсионных планов для защиты активов работников частного сектора.

Компании, предоставляющие пенсионные планы, называются спонсорами планов (фидуциариями), и ERISA требует, чтобы каждая компания предоставляла определенный уровень информации сотрудникам, имеющим на это право. Спонсоры плана предоставляют подробную информацию о вариантах инвестирования и сумме в долларах любых взносов работников, которые сопоставляются с компанией.

Работники также должны понимать, что такое наделение правами, которое относится к количеству времени, которое требуется им, чтобы начать накапливать и зарабатывать право на пенсионные активы. Распределение основано на количестве лет службы и других факторах.

Пенсионные планы: вестинг

Регистрация в плане с установленными выплатами обычно происходит автоматически в течение одного года работы, хотя наделение правами может быть немедленным или растянутым на целых семь лет. Уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий.

Уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий.

В планах с установленными взносами взносы отдельных лиц переходят на 100%, как только они выплачиваются. Если ваш работодатель уплачивает эти взносы или предоставляет вам акции компании как часть пакета льгот, он может установить график, в соответствии с которым определенный процент передается вам каждый год, пока вы не «полностью наделены».

Однако тот факт, что пенсионные взносы полностью закреплены, не означает, что вам разрешено снимать средства.

Условия предоставления прав варьируются от работодателя к работодателю. Свяжитесь со своим отделом кадров, чтобы узнать, каковы ваши текущие условия наделения правами.

Облагаются ли пенсионные планы налогом?

Большинство пенсионных планов, спонсируемых работодателем, соответствуют требованиям Кодекса внутренних доходов 401(a) и Закона о пенсионном обеспечении работников от 1974 года (ERISA). Это дает им льготный налоговый статус как для работодателей, так и для работников.

Взносы, которые сотрудники вносят в план, «вычитаются» из их зарплаты, то есть вычитаются из валового дохода сотрудника. Это эффективно снижает налогооблагаемый доход работника и сумму, которую он должен Налоговому управлению США в налоговый день. Средства, размещенные на пенсионном счете, затем растут по ставке отложенного налога, что означает, что средства не облагаются налогом, пока они остаются на счете.

Оба типа планов позволяют работнику отсрочить налогообложение доходов по пенсионному плану до тех пор, пока не начнутся изъятия. Этот налоговый режим позволяет работнику реинвестировать доход в виде дивидендов, процентный доход и прирост капитала, что обеспечивает гораздо более высокую норму прибыли за годы до выхода на пенсию.

После выхода на пенсию, когда владелец счета начинает снимать средства с квалифицированного пенсионного плана, уплачивается федеральный подоходный налог. Некоторые штаты также будут облагать налогом деньги.

Если вы внесли деньги в долларах после уплаты налогов, ваша пенсия или аннуитетные выплаты будут облагаться налогом лишь частично. Частично облагаемые налогом квалифицированные пенсии облагаются налогом по упрощенному методу.

Частично облагаемые налогом квалифицированные пенсии облагаются налогом по упрощенному методу.

Могут ли компании изменить планы?

Да. Некоторые компании сохраняют свои традиционные планы с установленными выплатами, но замораживают свои льготы, а это означает, что после определенного момента работникам больше не будут начисляться более высокие выплаты, независимо от того, как долго они работают в компании или насколько увеличивается их зарплата.

Когда поставщик пенсионного плана решает внедрить или изменить план, работники, на которых распространяется действие пенсионного плана, почти всегда получают кредит за любую квалификационную работу, выполненную до изменения. Степень охвата прошлой работы варьируется от плана к плану.

При таком применении поставщик плана должен покрывать эти расходы задним числом для каждого сотрудника на справедливой и равной основе в течение оставшихся лет его или ее службы.

Пенсионный план и пенсионные фонды

Когда план с установленными выплатами состоит из объединенных взносов работодателей, профсоюзов или других организаций, его обычно называют пенсионным фондом.

Управляемые профессиональными управляющими фондами от имени компании и ее сотрудников, пенсионные фонды могут контролировать огромные суммы капитала и являются одними из крупнейших институциональных инвесторов во многих странах. Их действия могут доминировать на фондовых рынках, в которые они инвестируют.

Пенсионные фонды обычно освобождаются от налога на прирост капитала. Прибыль по их инвестиционным портфелям откладывается или освобождается от налогообложения.

Пенсионный фонд предоставляет фиксированное, заранее установленное пособие для сотрудников после выхода на пенсию, помогая работникам планировать свои будущие расходы. Работодатель делает большую часть взносов и не может задним числом уменьшить пенсионные выплаты.

Также могут быть разрешены добровольные взносы сотрудников. Поскольку выгоды не зависят от доходности активов, выгоды остаются стабильными в меняющемся экономическом климате. Предприятия могут вносить больше денег в пенсионный фонд и вычитать из своих налогов больше, чем с планом с установленными взносами.

Пенсионный фонд помогает субсидировать ранний выход на пенсию для продвижения определенных бизнес-стратегий. Однако пенсионный план является более сложным и дорогостоящим в создании и обслуживании, чем другие пенсионные планы. Сотрудники не имеют никакого контроля над инвестиционными решениями. Кроме того, акцизный налог применяется, если требование о минимальном взносе не выполняется или если в план вносятся избыточные взносы.

Выплата работника зависит от итоговой заработной платы и стажа работы в компании. Никаких кредитов или досрочного снятия средств из пенсионного фонда не предусмотрено. Распределение в процессе обслуживания не разрешено участнику в возрасте до 59 лет.1/2. Досрочный выход на пенсию обычно приводит к меньшей ежемесячной выплате.

Пенсионные планы и 401(k)

Пенсионный план и 401 (k) могут быть использованы для инвестирования денег на пенсию. Однако у каждого транспортного средства есть свои сильные и слабые стороны.

В то время как пенсионный план часто в основном финансируется работодателем, 401 (k) часто в основном финансируется работником. Сотрудники могут выбирать суммы взносов в 401 (k) с потенциальными согласованными средствами от работодателей на основе лимитов взносов IRS. 401 (k) — это тип плана с установленными взносами, в то время как пенсия может быть планом с установленными взносами.

Сотрудники могут выбирать суммы взносов в 401 (k) с потенциальными согласованными средствами от работодателей на основе лимитов взносов IRS. 401 (k) — это тип плана с установленными взносами, в то время как пенсия может быть планом с установленными взносами.

В соответствии с планом 401 (k) инвесторы часто имеют больший контроль над своим пенсионным планом, в том числе над тем, на какие инвестиции направляются их пенсионные сбережения, а также на то, какой вклад они должны внести в пенсионный фонд. С другой стороны, пенсионные планы больше подходят для инвесторов, которым нужен гарантированный фиксированный доход на всю жизнь.

Еще одним ключевым отличием пенсионного плана от 401(k) является переносимость. Когда сотрудник покидает компанию, он может забрать с собой свою форму 401(k), переведя остаток на индивидуальный пенсионный счет (IRA). В качестве альтернативы, когда сотрудник увольняется из компании, в которой он имеет законное пенсионное пособие, сотрудник должен отслеживать свое пенсионное пособие после того, как он покинул компанию. Затем, когда человек готов выйти на пенсию, он должен подать заявление на получение пенсионных пособий.

Затем, когда человек готов выйти на пенсию, он должен подать заявление на получение пенсионных пособий.

Пенсионные планы

Риск возлагается на работодателя в связи с обеспечением и управлением фондами

Установленный доход гарантирован на всю жизнь

Работодатели имеют больший контроль над инвестициями и стратегией

Может иметь более длительный период перехода прав

Не может быть немедленно сохранен или переведен на другой пенсионный счет при увольнении из компании

401 (к) Планы

Риск возлагается на сотрудника в связи с надзором и управлением средствами

Никаких гарантий каких-либо льгот/стабильного дохода

Сотрудники имеют больший контроль над инвестициями и стратегией

Может иметь более короткий период перехода прав

Может быть немедленно сохранен и переведен на другой пенсионный счет при увольнении из компании

Ежемесячная рента или единовременная выплата?

Когда дело доходит до распределения по плану с установленными выплатами, у вас обычно есть два варианта: периодические (обычно ежемесячные) выплаты на всю оставшуюся жизнь или единовременное распределение.

Некоторые планы позволяют участникам делать и то, и другое; то есть они могут взять часть денег единовременно, а остальные использовать для периодических платежей. В любом случае, скорее всего, будет установлен крайний срок для принятия решения, и решение будет окончательным. Есть несколько вещей, которые следует учитывать при выборе между ежемесячной рентой и единовременной выплатой.

Аннуитет

Ежемесячные аннуитетные платежи обычно предлагаются на выбор: единовременная рента для пенсионера — только пожизненная или совместная рента по случаю потери кормильца для пенсионера и супруга. Последний платит меньшую сумму каждый месяц (обычно на 10% меньше), но выплаты продолжаются до тех пор, пока переживший супруг не скончается.

Некоторые люди решают взять единственную пожизненную ренту. Когда работник умирает, выплата пенсии прекращается, но пережившему супругу выплачивается крупное не облагаемое налогом пособие в связи со смертью, которое можно инвестировать.

Могут ли в пенсионном фонде когда-нибудь закончиться деньги? Теоретически да. Но если у вашего пенсионного фонда недостаточно денег, чтобы выплатить вам то, что он вам должен, Корпорация гарантирования пенсионных пособий (PBGC) может выплачивать часть вашего ежемесячного аннуитета до установленного законом предела.

На 2022 год максимальная ежемесячная гарантия PBGC для пожизненной ренты для 65-летнего пенсионера составляет 6 204,55 доллара. Между тем, максимальная ежемесячная гарантия PGBC для совместной и 50%-й ренты в связи с потерей кормильца для 65-летнего пенсионера составляет 5 584,10 долларов США. Конечно, выплаты PBGC могут быть не такими большими, как вы могли бы получить по первоначальному пенсионному плану.

Аннуитеты обычно выплачиваются по фиксированной ставке. Они могут включать или не включать защиту от инфляции. Если нет, сумма, которую вы получаете, устанавливается с момента выхода на пенсию. Это может уменьшить реальную стоимость ваших платежей каждый год, в зависимости от уровня инфляции в то время.

Паушальная сумма

Если вы берете единовременную выплату, вы избегаете потенциальной (хотя и маловероятной) опасности банкротства вашего пенсионного плана. Кроме того, вы можете инвестировать деньги, заставляя их работать на вас и, возможно, получая более высокую процентную ставку. Если после вашей смерти остались деньги, вы можете передать их как часть своего имущества.

С другой стороны, нет гарантированного пожизненного дохода. Это зависит от вас, чтобы деньги оставались последними.

И если вы не переведете единовременную сумму в IRA или другие защищенные от налогов счета, вся сумма будет немедленно обложена налогом и может подтолкнуть вас к более высокой налоговой категории.

Если ваш план с установленными выплатами заключен с работодателем из государственного сектора, ваша единовременная выплата может быть равна только вашим взносам. Для работодателя из частного сектора единовременная сумма обычно представляет собой текущую стоимость аннуитета (или, точнее, общую сумму ваших ожидаемых пожизненных аннуитетных платежей, приведенную к сегодняшним долларам).

Конечно, вы всегда можете использовать единовременную выплату для самостоятельной покупки немедленного аннуитета, который мог бы обеспечить ежемесячный поток дохода, включая защиту от инфляции. Однако в качестве индивидуального покупателя ваш поток доходов, вероятно, будет не таким большим, как в случае с аннуитетом из первоначального пенсионного фонда с установленными выплатами.

Что приносит больше денег: паушальная сумма или аннуитет?

С помощью всего лишь нескольких предположений и небольшого математического упражнения вы можете определить, какой выбор приносит наибольшую денежную выплату.

Вы, конечно, знаете текущую стоимость единовременного платежа. Чтобы выяснить, что лучше с финансовой точки зрения, вам нужно оценить текущую стоимость аннуитетных платежей. Чтобы вычислить дисконт или будущую ожидаемую процентную ставку для аннуитетных платежей, подумайте о том, как вы могли бы инвестировать единовременный платеж, а затем использовать эту процентную ставку для дисконтирования аннуитетных платежей.

Разумным подходом к выбору ставки дисконтирования было бы предположить, что получатель единовременной суммы инвестирует выплату в диверсифицированный инвестиционный портфель, состоящий из 60% акций и 40% облигаций. Используя исторические средние значения 9% для акций и 5% для облигаций, ставка дисконтирования составит 7,40%.

Представьте, что Саре предложили 80 000 долларов сегодня или 10 000 долларов в год в течение следующих 10 лет. На первый взгляд выбор кажется очевидным: 80 000 долларов против 100 000 долларов (10 000 долларов x 10 лет). Возьми аннуитет.

Однако на выбор влияет ожидаемая доходность (или ставка дисконтирования), которую Сара ожидает получить от 80 000 долларов в течение следующих 10 лет. Используя ставку дисконтирования 7,40%, рассчитанную выше, аннуитетные платежи стоят 68 955,33 доллара при дисконтировании до настоящего времени, тогда как сегодня единовременный платеж составляет 80 000 долларов. Поскольку 80 000 долларов больше, чем 68 955,33 доллара, в этом случае Сара получит единовременный платеж.

В этом упрощенном примере не учитываются поправки на инфляцию или налоги, а средние исторические значения не гарантируют будущих доходов.

В Интернете есть финансовые калькуляторы, которые помогут принять решение о том, брать ли единовременную выплату или ежемесячные выплаты; в противном случае финансовый консультант может помочь принять решение.

Другие решающие факторы

Существуют и другие основные факторы, которые почти всегда необходимо принимать во внимание при любом анализе максимизации пенсий. Эти переменные включают в себя:

- Ваш возраст

- Ваше текущее состояние здоровья и предполагаемая продолжительность жизни

- Ваше текущее финансовое положение

- Прогнозируемый доход от единовременной инвестиции

- Ваша устойчивость к риску

- Защита от инфляции

- Соображения по планированию недвижимости

Как работает пенсия?

Пенсионные планы с установленными выплатами осуществляются работодателем, гарантирующим определенную сумму пенсий, если сотрудник работает в компании в течение определенного периода времени. Как работодатель, так и работник обычно делают взносы в пенсионный план, хотя работодатель является администратором пенсионного плана, который управляет фондом. Когда работник выходит на пенсию (независимо от того, работает он в той же компании или нет), он может подать заявление на получение пенсионных пособий с установленными выплатами.

Как работодатель, так и работник обычно делают взносы в пенсионный план, хотя работодатель является администратором пенсионного плана, который управляет фондом. Когда работник выходит на пенсию (независимо от того, работает он в той же компании или нет), он может подать заявление на получение пенсионных пособий с установленными выплатами.

Сколько времени нужно, чтобы получить право на участие в пенсионном плане?

Разные организации будут иметь разные графики льгот, в том числе, когда сотрудники наделены полномочиями. Распределение прав может быть немедленным, но оно может происходить частично из года в год на срок до семи лет работы. Если вы внесете деньги в план, они будут вашими, если вы уйдете. Если ваш работодатель пинает деньги, они не все ваши, пока вы полностью не наделены полномочиями.

Пенсия лучше, чем 401k?

Пенсионный план является лучшим средством выхода на пенсию для людей, которые предпочитают иметь гарантированную, определенную сумму пособий при выходе на пенсию. Хотя работники, как правило, имеют меньший контроль над своими деньгами и жертвуют потенциалом увеличения доходов в рамках пенсионного плана, обычно это более безопасный вариант, и получаемые работником пособия выплачиваются им пожизненно.

Хотя работники, как правило, имеют меньший контроль над своими деньгами и жертвуют потенциалом увеличения доходов в рамках пенсионного плана, обычно это более безопасный вариант, и получаемые работником пособия выплачиваются им пожизненно.

Кто получает пенсию?

Чтобы получить пенсию, сотрудник должен работать в компании, которая предлагает пенсионный план. Это может быть частная компания, хотя большинство пенсионных планов в настоящее время предлагаются государственными учреждениями и агентствами. Кроме того, люди часто должны выполнять требования о наделении правами, работая в компании в течение определенного периода времени, чтобы получить право на получение пособий по пенсионному плану.

Практический результат

Пенсионный план — это средство выхода на пенсию, которое предлагает работникам возможность получать определенные пособия при выходе на пенсию. Различные компании могут иметь разные функции в рамках своего пенсионного плана, но работодатели часто финансируют большинство пенсионных планов, гарантируя сотрудникам определенные пенсионные выплаты в зависимости от их стажа работы и заработной платы. В отличие от плана с установленными взносами, такого как 401 (k), пенсионные планы часто представляют собой планы с установленными выплатами, когда работник может получать фиксированную выплату пожизненно после выхода на пенсию.

В отличие от плана с установленными взносами, такого как 401 (k), пенсионные планы часто представляют собой планы с установленными выплатами, когда работник может получать фиксированную выплату пожизненно после выхода на пенсию.

Типы пенсионных планов | Министерство труда США

Закон о пенсионном обеспечении работников (ERISA) распространяется на два типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

План с установленными выплатами обещает установленное ежемесячное пособие при выходе на пенсию. В плане это обещанное пособие может быть указано в виде точной суммы в долларах, например, 100 долларов в месяц при выходе на пенсию. Или, что чаще, он может рассчитать пособие по формуле плана, которая учитывает такие факторы, как заработная плата и услуги — например, 1 процент от средней заработной платы за последние 5 лет работы за каждый год работы у работодателя. Пособия по большинству традиционных планов с установленными выплатами защищены, в определенных пределах, федеральным страхованием, предоставляемым через Корпорацию по гарантированию пенсионных пособий (PBGC).

План с установленными взносами, с другой стороны, не обещает конкретной суммы пособий при выходе на пенсию. В этих планах работник или работодатель (или оба) вносят взносы на индивидуальный счет работника в соответствии с планом, иногда по установленной ставке, например 5 процентов от заработка в год. Эти взносы обычно инвестируются от имени работника. Работник в конечном итоге получит остаток на своем счете, который основан на взносах плюс или минус прибыль или убытки от инвестиций. Стоимость счета будет колебаться в связи с изменением стоимости инвестиций. Примеры планов с установленными взносами включают планы 401 (k), планы 403 (b), планы владения акциями сотрудников и планы участия в прибылях.

Упрощенный пенсионный план для сотрудников (SEP) — относительно несложный механизм пенсионных накоплений. SEP позволяет сотрудникам делать взносы на льготной налоговой основе на индивидуальные пенсионные счета (IRA), принадлежащие сотрудникам. К SEP предъявляются минимальные требования к отчетности и раскрытию информации. В соответствии с SEP работник должен создать IRA, чтобы принимать взносы работодателя. Работодатели больше не могут устанавливать SEP для сокращения заработной платы. Тем не менее, работодателям разрешено устанавливать планы ПРОСТОЙ IRA с отчислениями на сокращение заработной платы. Если у работодателя был SEP для сокращения заработной платы, работодатель может продолжать разрешать взносы в план для сокращения заработной платы.

В соответствии с SEP работник должен создать IRA, чтобы принимать взносы работодателя. Работодатели больше не могут устанавливать SEP для сокращения заработной платы. Тем не менее, работодателям разрешено устанавливать планы ПРОСТОЙ IRA с отчислениями на сокращение заработной платы. Если у работодателя был SEP для сокращения заработной платы, работодатель может продолжать разрешать взносы в план для сокращения заработной платы.

План распределения прибыли или бонусный план акций — это план с установленными взносами, в соответствии с которым план может предусматривать или работодатель может ежегодно определять, какая сумма будет вноситься в план (из прибыли или иным образом). План содержит формулу распределения каждому участнику доли каждого годового взноса. План распределения прибыли или бонусный план акций могут включать план 401(k).

План 401(k) — это план с установленными взносами, предусматривающий оплату наличными или отсрочку. Сотрудники могут отложить получение части своей зарплаты, которая вместо этого перечисляется от их имени до вычета налогов в план 401(k). Иногда работодатель может соответствовать этим взносам. Существует долларовый лимит на сумму, которую сотрудник может выбрать для отсрочки каждый год. Работодатель должен информировать сотрудников о любых ограничениях, которые могут применяться. Сотрудники, участвующие в планах 401 (k), берут на себя ответственность за свой пенсионный доход, внося часть своей зарплаты и, во многих случаях, направляя свои собственные инвестиции.

Иногда работодатель может соответствовать этим взносам. Существует долларовый лимит на сумму, которую сотрудник может выбрать для отсрочки каждый год. Работодатель должен информировать сотрудников о любых ограничениях, которые могут применяться. Сотрудники, участвующие в планах 401 (k), берут на себя ответственность за свой пенсионный доход, внося часть своей зарплаты и, во многих случаях, направляя свои собственные инвестиции.

План владения акциями сотрудников (ESOP) представляет собой форму плана с установленными взносами, в котором инвестиции в основном осуществляются в акции работодателя.

План с установленным балансом денежных средств — это план с установленными выплатами, который определяет выгоду в терминах, более характерных для плана с установленными взносами. Другими словами, план остатка денежных средств определяет обещанную выгоду с точки зрения установленного остатка на счете. В типичном плане баланса наличности на счет участника ежегодно зачисляется «кредит на оплату» (например, 5 процентов компенсации от его или ее работодателя) и «кредит на проценты» (либо фиксированная ставка, либо переменная ставка, которая привязана к такому индексу, как годовая ставка казначейских векселей). Увеличение и уменьшение стоимости инвестиций плана напрямую не влияет на суммы выплат, обещанных участникам. Таким образом, инвестиционные риски и вознаграждения по активам плана несет исключительно работодатель. Когда участник получает право на получение вознаграждения в соответствии с планом остатка денежных средств, получаемые вознаграждения определяются с точки зрения остатка на счете. Пособия по большинству планов остатка денежных средств, как и по большинству традиционных планов с установленными выплатами, защищены, в определенных пределах, федеральным страхованием, предоставляемым через Корпорацию по гарантированию пенсионных пособий (PBGC).

Увеличение и уменьшение стоимости инвестиций плана напрямую не влияет на суммы выплат, обещанных участникам. Таким образом, инвестиционные риски и вознаграждения по активам плана несет исключительно работодатель. Когда участник получает право на получение вознаграждения в соответствии с планом остатка денежных средств, получаемые вознаграждения определяются с точки зрения остатка на счете. Пособия по большинству планов остатка денежных средств, как и по большинству традиционных планов с установленными выплатами, защищены, в определенных пределах, федеральным страхованием, предоставляемым через Корпорацию по гарантированию пенсионных пособий (PBGC).

Веб-страницы по этой теме

Планы остатка наличности: вопросы и ответы (PDF) — ответы на часто задаваемые вопросы о планах остатка наличности.

Информация для потребителей о пенсионных планах — публикации и другие материалы, предоставляющие информацию о ваших правах в качестве участников пенсионных планов в соответствии с федеральным законом о пенсионном обеспечении.

Compliance Assistance — Предоставляет публикации и другие материалы, предназначенные для оказания помощи работодателям и специалистам по плану вознаграждения работникам в понимании и соблюдении требований ERISA в отношении управления пенсионными планами и планами медицинского страхования.

Выбор пенсионных планов для малого бизнеса (PDF) — содержит информацию о пенсионных планах для малого бизнеса.

Система приема заявок ERISA (EFAST2) — EFAST2 представляет собой полностью электронную систему, разработанную Министерством труда, Налоговой службой и Корпорацией пенсионных гарантий для упрощения и ускорения подачи, получения и обработки формы 5500 и формы 5500-СФ.

QDRO: разделение пенсионных пособий посредством квалифицированных распоряжений о внутренних отношениях (PDF) — QDRO — это распоряжения о семейных отношениях, которые признают существование права альтернативного получателя на получение пособий, выплачиваемых участнику в рамках пенсионного плана. В этой публикации представлены вопросы и ответы по QDRO.

Пенсионное обеспечение и медицинское страхование: вопросы и ответы для уволенных работников (PDF) — содержит ответы на часто задаваемые вопросы от уволенных работников об их пенсионном обеспечении и страховых выплатах.

Планы SIMPLE IRA для малого бизнеса (PDF) — содержит информацию об основных функциях и требованиях планов SIMPLE IRA.

SEP Пенсионные планы для малого бизнеса (PDF) — описывает простой и недорогой пенсионный план для работодателей.

Общие сведения о взносах и расходах пенсионного плана (PDF) — содержит информацию о взносах плана, чтобы помочь вам оценить варианты инвестиций вашего плана и потенциальных поставщиков.

401(k) Инструмент для раскрытия информации о вознаграждениях за участие в плане — модель сравнительной таблицы для раскрытия информации о результатах деятельности и вознаграждениях участникам, чтобы помочь им сравнить варианты инвестиций в планы.

Что нужно знать о пенсионном плане (PDF) — содержит информацию, которая поможет ответить на многие наиболее распространенные вопросы о пенсионных планах.