Страница не найдена

2022 №4, Статьи →

Матвеева Инна Петровна АНО ВО «Университет мировых цивилизаций имени В.В. Жириновского», Москва, Россия Доцент кафедры психологии Кандидат социологических наук E-mail: [email protected] Юдина Анастасия Сергеевна АНО ВО «Университет мировых цивилизаций имени В.В. Жириновского», Москва, Россия Кафедра психологии Магистр E-mail: [email protected] Аннотация. …

24.04.2023

Читать далее…

2022 №4, Статьи →

Кочегарова Галина Вячеславовна АНО ВО «Университет мировых цивилизаций имени В.В. Жириновского», Москва, Россия Доцент кафедры рекламы и медиакоммуникаций Кандидат искусствоведения E-mail: [email protected] Аннотация. В статье рассматривается понятие радиоперехвата, анализируется история возникновения иновещания, а также дается характеристика типов радиоперехватов, которые могут …

24.04.2023

Читать далее.

2022 №4, Статьи →

Аулов Александр Петрович АНО ВО «Университет мировых цивилизаций имени В.В. Жириновского», Москва, Россия Доцент кафедры зарубежного регионоведения Кандидат философских наук, доцент E-mail: [email protected] Аннотация. В статье предлагается сравнительно-исторический анализ образования и функционирования социально-экономических регионов России в составе трех исторических форм …

20.04.2023

Читать далее…

2022 №4, Статьи →

Кандыбович Сергей Львович ФГБОУ ВО «Рязанский государственный университет имени С.А. Есенина», Рязань, Россия Ведущий научный сотрудник Доктор психологических наук, профессор, академик РАО, заслуженный деятель науки РФ E-mail: [email protected] Разина Татьяна Валерьевна АНО ВО «Университет мировых цивилизаций имени В.В. Жириновского», Москва, …

02.04.2023

Читать далее…

2022 №3, Статьи →

Журавлёв Виталий Евгеньевич АНО ВО «Московский международный университет», Москва, Россия E-mail: proektru1@yandex. ru Аннотация. В статье рассматриваются причины социальной эволюции и социальной инволюции. Отмечается, что социологическая наука всегда рассматривала тему поколений как одну из центральных по своему значению. Исследование социальных проблем …

ru Аннотация. В статье рассматриваются причины социальной эволюции и социальной инволюции. Отмечается, что социологическая наука всегда рассматривала тему поколений как одну из центральных по своему значению. Исследование социальных проблем …

25.03.2023

Читать далее…

2022 №3, Статьи →

Солянкина Людмила Егоровна АНО ВО «Университет мировых цивилизаций» имени В. В. Жириновского, Москва, Россия Профессор кафедры «Психологии» Доктор психологических наук, профессор E-mail: [email protected] Евдокимов Олег Константинович АНО ВО «Университет мировых цивилизаций» имени В. В. Жириновского, Москва, Россия Аспирант E-mail: [email protected] …

25.03.2023

Читать далее…

2022 №4, Статьи →

Суханов Никита Александрович АНО ВО «Университет мировых цивилизаций имени В.В. Жириновского»», Москва, Россия Магистрант 1 курса факультета «Международных отношений и геополитики» E-mail: suhanovNA@mail.

28.10.2022

Читать далее…

2022 №4, Статьи →

Дмитриева Нина Викторовна АНО ВО «Университет мировых цивилизаций имени В.В. Жириновского»», Москва, Россия Заведующий кафедрой «Государственного и муниципального управления» Кандидат экономических наук, доцент E-mail: [email protected] РИНЦ: https://elibrary.ru/author_profile.asp?id=312477 Аннотация. Цель исследования — раскрыть важность процесса цифровизации для современного общества. Обосновывается идея …

28.10.2022

Читать далее…

2022 №3, Статьи →

Травинкина Ольга Сергеевна ПАО «Карачаровский механический завод», Москва, Россия Главный бухгалтер Кандидат экономических наук Травинкин Илья Сергеевич ГБПОУ города Москвы «Московский государственный образовательный комплекс», Москва, Россия Учащийся Победитель двух всероссийских проектных технических конкурсов, призер WorldSkills «Реклама», участник акселератора «Технолидеры будущего», …

21.

Читать далее…

2022 №3, Статьи →

Ищенко Маргарита Михайловна АНО ВО «Университет мировых цивилизаций имени В.В. Жириновского», Москва, Россия Доцент кафедры «Менеджмента» Кандидат экономических наук E-mail: [email protected] Черкалина Анастасия АНО ВО «Университет мировых цивилизаций имени В.В. Жириновского», Москва, Россия Студент 3 курса факультета «Управления и экономики», …

23.07.2022

Читать далее…

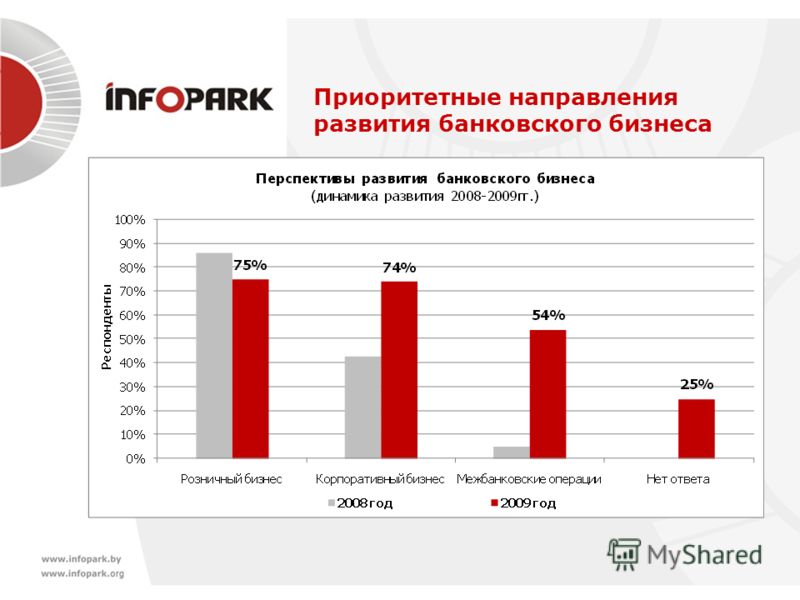

Развитие розничного бизнеса в банковской системе

Розничный бизнес – это относительно новый тип организации работы финансовых учреждений, базирующийся на клиентоориентированной стратегии банков и охватывающий такой сегмент клиентов, как физические лица, СПД и небольшое количество юридических лиц. В банковской сфере данный вид бизнеса определяется понятием «ритейл».

Современная ситуация на финансовом рынке

Нынешняя ситуация на рынке финансов диктует владельцам банковских учреждений необходимость внесения изменений в уже существующую стратегию развития.

- Построение и поддержка длительных отношений с клиентами, то есть внедрение клиентоориентированной стратегии. Основной целью таких мероприятий является достижение максимального эффекта от взаимодействия между клиентами и подразделениями финансовых учреждений в плане реализации наиболее важных программ, связанных с финансовыми операциями;

- Тщательный анализ потребностей клиентов каждого из банковских сегментов, а также их реакции на введение той или иной услуги. Благодаря этому предоставляется возможность моделировать бизнес-процессы, а также разработать специальные программы для розничного бизнеса, которые бы полностью соответствовали ожиданиям различных клиентских сегментов;

- Постоянное расширение и активное продвижение наиболее прибыльных операций, без чего невозможно не только развитие розничного бизнеса, но и всей финансовой структуры в целом.

Также особое внимание необходимо уделять пакетным продуктам и активному привлечению недорогих ресурсов внутреннего рынка;

Также особое внимание необходимо уделять пакетным продуктам и активному привлечению недорогих ресурсов внутреннего рынка; - Улучшение технической базы финансового учреждения, создание зоны самообслуживания для клиентов, которые пользуются стандартными продуктами, поиск и развитие новых каналов продаж. Все эти действия позволят снизить себестоимость банковских продуктов и, соответственно, затраты на обслуживание клиентов розничного сегмента бизнеса;

- Внедрение новых и модернизация уже существующих IT-технологий, без чего развитие сегмента розничного банковского бизнеса и финансового учреждения в целом невозможно. Такие технологии не только упрощают взаимодействие между структурными подразделениями банка и клиентами, но и позволяют отслеживать и, при необходимости, оперативно реагировать на изменения ситуации на рынке данных услуг;

- Повышение квалификации персонала и предъявляемых к нему требований. Для этого необходимо регулярно проводить профессиональные и психологические тренинги для сотрудников, а также ужесточить контроль над выполняемыми ими операциями.

Не лишним будет позаботиться и о мотивации персонала, что будет не только способствовать более добросовестному отношению сотрудников к своим обязанностям, но и позволит поднять авторитет руководителя в коллективе.

Не лишним будет позаботиться и о мотивации персонала, что будет не только способствовать более добросовестному отношению сотрудников к своим обязанностям, но и позволит поднять авторитет руководителя в коллективе.

Из всего вышесказанного можно сделать вывод: для того чтобы процесс развития розничного банковского бизнеса проходил максимально эффективно, руководителям финансовых учреждений придется приложить немало усилий. Однако если все будет выполнено грамотно и со знанием дела, то итоговый результат вполне оправдает затраченные для его достижения время и средства.

Основные перспективы развития розничного бизнеса

Перспективы развития розничного бизнеса в России достаточно радужные, так как на сегодняшний день данный сегмент рынка освоен достаточно слабо. Но для достижения максимально эффективного результата от любого банковского учреждения требуется соблюдение следующих условий:

- Организация точек продаж в местах удобных для клиентов, а не для финансовых учреждений;

- Высокое качество обслуживания клиентов в сочетании с доступным для них местом расположения точек продаж;

- Создание положительного имиджа банковского учреждения.

Розничный банковский бизнес – это достаточно непростой вид финансовой деятельности. Однако при грамотном подходе к его реализации он может принести неплохой доход и существенно укрепить позиции банка на рынке.

Поделиться:

Что это такое, различные типы и общие услуги

Что такое розничные банковские услуги?

Розничный банкинг, также известный как потребительский банкинг или персональный банкинг, — это банкинг, который предоставляет финансовые услуги отдельным потребителям, а не предприятиям. Розничный банкинг — это способ, с помощью которого отдельные потребители могут управлять своими деньгами, иметь доступ к кредитам и вносить свои деньги безопасным образом. Услуги, предлагаемые розничными банками, включают расчетные и сберегательные счета, ипотечные кредиты, потребительские кредиты, кредитные карты и депозитные сертификаты (CD).

Ключевые выводы

- Розничные банковские услуги предоставляют финансовые услуги отдельным потребителям, а не крупным организациям.

- Предлагаемые услуги включают сберегательные и текущие счета, ипотечные кредиты, персональные кредиты, дебетовые или кредитные карты и депозитные сертификаты (CD).

- Розничные банки могут быть местными банками или подразделениями крупных коммерческих банков.

- В эпоху цифровых технологий многие финтех-компании могут предоставлять те же услуги, что и розничные банки, через интернет-платформы и приложения для смартфонов.

- В то время как розничные банковские услуги предоставляются физическим лицам, корпоративные банковские услуги предоставляются только небольшим или крупным компаниям и юридическим лицам.

Понимание розничных банковских услуг

Многие компании, предоставляющие финансовые услуги, стремятся стать универсальным розничным банком для своих клиентов. Потребители ожидают от розничных банков ряд основных услуг, таких как расчетные счета, сберегательные счета, потребительские кредиты, кредитные линии, ипотечные кредиты, дебетовые карты, кредитные карты и компакт-диски.

Большинство потребителей пользуются услугами местных банковских отделений, которые обеспечивают обслуживание клиентов на месте для удовлетворения всех банковских потребностей розничных клиентов. Через местные филиалы финансовые представители обеспечивают обслуживание клиентов и финансовые консультации. Финансовые представители также являются ведущим контактным лицом для андеррайтинга приложений, связанных с одобренными кредитами продуктами.

Хотя потребитель может не пользоваться всеми этими розничными банковскими услугами, основной услугой является расчетный и сберегательный счет для внесения денег. Это распространенный и безопасный способ для физических лиц хранить свои наличные деньги. Кроме того, это дает им возможность зарабатывать проценты на свои деньги. Большинство сберегательных счетов предлагают ставки, основанные на ставке федеральных фондов. Текущие и сберегательные счета также поставляются с дебетовой картой, что позволяет легко снимать средства и оплачивать товары и услуги.

Розничные банки также являются важным источником кредита для физических лиц. Они предлагают потребителям кредит на покупку крупных предметов, таких как дома и автомобили. Это расширение кредита может принимать форму ипотечных кредитов, автокредитов или кредитных карт. Это расширение кредита является важным аспектом экономики, поскольку оно обеспечивает ликвидность для повседневного потребителя, что помогает экономике расти.

Одной из самых больших тенденций в розничном банкинге сегодня является переход к мобильному и онлайн-банкингу. В частности, банки добавляют дополнительные инструменты и функции, такие как возможность временно удерживать карты, просматривать периодические платежи или сканировать отпечатки пальцев для входа в учетную запись, чтобы сохранить своих существующих клиентов и привлечь новых клиентов.

Как розничный банк получает доход

Розничный банк хранит наличные депозиты своих розничных клиентов. Затем он использует эти депозиты для предоставления кредитов другим клиентам. Раньше Федеральная резервная система требовала, чтобы все банки хранили 10% своих депозитов до востребования и чековых депозитов на ночь — это было изменено на 0% в марте 2020 года. Это известно как резервное требование и рассматривается как мера безопасности и ликвидности. Это означает, что оставшаяся часть вкладов может быть выдана в кредит. Банки взимают процентные ставки по этим кредитам по более высокой ставке, чем они платят по депозитам клиентов, и именно так банки получают доход.

Раньше Федеральная резервная система требовала, чтобы все банки хранили 10% своих депозитов до востребования и чековых депозитов на ночь — это было изменено на 0% в марте 2020 года. Это известно как резервное требование и рассматривается как мера безопасности и ликвидности. Это означает, что оставшаяся часть вкладов может быть выдана в кредит. Банки взимают процентные ставки по этим кредитам по более высокой ставке, чем они платят по депозитам клиентов, и именно так банки получают доход.

В банковской сфере потребители также полагаются на Федеральную корпорацию страхования депозитов (FDIC) для страхования своих банковских вкладов. По состоянию на 31 марта 2021 года FDIC застраховала 4978 учреждений, коммерческих банков и сберегательных касс. Общая сумма активов, застрахованных FDIC, составила 22,6 трлн долларов, а общая сумма застрахованных кредитов — 10,86 трлн долларов.

Типы розничных банков

Розничные банки бывают разных типов и размеров: от местных общественных банков, которые представляют собой небольшие местные банки, до розничных банковских услуг крупных глобальных корпоративных банков, таких как JPMorgan Chase и Citibank.

По состоянию на 31 марта 2021 г. в пятерку крупнейших коммерческих банков США по активам входили:

- JPMorgan Chase

- Bank of America

- Wells Fargo

- Citibank

- U.S. Bank

Все эти банки предлагают розничные банковские услуги, которые составляют большую часть их доходов. Кредитные союзы — это еще один тип розничного банка, который работает как некоммерческий кооператив, члены которого объединяют свои активы, чтобы иметь возможность предоставлять кредиты и другие финансовые услуги другим членам. Кредитные союзы обычно предоставляют своим членам более высокие процентные ставки, потому что они не являются юридическими лицами, стремящимися к прибыли, и им не нужно платить корпоративные налоги с какой-либо прибыли.

Расширенные услуги в сфере розничных банковских услуг

Банки дополняют свои продуктовые предложения, чтобы предоставлять более широкий спектр услуг своим розничным клиентам. В дополнение к базовым розничным банковским счетам и обслуживанию клиентов местными финансовыми представителями филиалов, банки также добавляют группы финансовых консультантов с расширенными предложениями продуктов, с инвестиционными услугами, такими как управление капиталом, брокерские счета, частный банкинг и пенсионное планирование.

В 21 веке движение в сторону интернет-банкинга также значительно расширило предложения для розничных банковских клиентов. Некоторые банки теперь предоставляют онлайн-услуги клиентам исключительно через Интернет и мобильные приложения, ограничивая количество визитов клиента в местное отделение для ведения бизнеса.

В дополнение к традиционным банкам, предлагающим онлайн-услуги, многие новые финтех-компании расцвели, предлагая аналогичные услуги с большей легкостью и часто по более выгодным ценам, поскольку они не несут расходов, связанных с необходимостью наличия традиционных банковских отделений. Примеры таких банков включают N26, Monzo и Chime.

89%

Доля респондентов, заявивших, что пользуются мобильным банкингом, согласно исследованию конкурентных преимуществ Mobile Banking, проведенному Business Insider Intelligence в 2018 г.

Розничные банковские услуги и корпоративные банковские услуги

В то время как розничные банковские услуги предоставляются физическим лицам, корпоративные банковские услуги предоставляются только небольшим или крупным компаниям и юридическим лицам. Спектр предлагаемых продуктов и услуг также различен: розничный банкинг ориентирован на клиента, а корпоративный банкинг — на бизнес.

Спектр предлагаемых продуктов и услуг также различен: розничный банкинг ориентирован на клиента, а корпоративный банкинг — на бизнес.

Финансовая ценность транзакций в корпоративном банкинге сравнительно выше, чем в розничном. Источник прибыли также различен: разница между процентной маржой заемщиков и кредиторов является основным источником прибыли в розничном банкинге, тогда как источником прибыли корпоративного банкинга являются проценты и комиссионные, взимаемые за предоставленные услуги.

Корпоративные банки предоставляют предприятиям следующие услуги:

- Ссуды и другие кредитные продукты

- Казначейские и расчетно-кассовые услуги

- Кредитование оборудования

- Коммерческая недвижимость

- Торговое финансирование

- Услуги работодателя

Некоторые корпоративные банки также имеют инвестиционно-банковские подразделения, которые предлагают своим корпоративным клиентам сопутствующие услуги, такие как управление активами и андеррайтеры ценных бумаг.

Часто задаваемые вопросы о розничном банковском обслуживании

Что такое розничное банковское обслуживание и его особенности?

Розничный банкинг призван помочь потребителям управлять своими деньгами, предоставляя им доступ к основным банковским услугам, источнику кредита и финансовым консультациям. Широкая публика может получить доступ к различным услугам через розничный банк, включая расчетные и сберегательные счета, ипотечные кредиты, кредитные карты, услуги в иностранной валюте и денежные переводы, а также финансирование автомобилей.

Какова роль розничных банковских услуг?

Роль розничного банковского обслуживания заключается в том, чтобы помочь отдельным потребителям управлять своими деньгами, получить доступ к кредитам и вносить свои деньги безопасным способом. Розничные банки предлагают текущие и сберегательные счета, ипотечные кредиты, потребительские кредиты, кредитные карты и депозитные сертификаты (CD).

Что является примером розничного банка?

US Bank и Bank of America являются примерами розничных банков.

В чем разница между коммерческим банкингом и розничным банкингом?

Розничные банковские услуги предлагают депозиты, доступ и кредитные услуги для физических лиц. Коммерческий банкинг — это еще одно название корпоративного банкинга, который предлагает банковские услуги предприятиям, правительствам и другим учреждениям. В то время как розничный банкинг предлагает свои услуги физическим лицам для личного пользования, коммерческий банкинг предлагает свои услуги учреждениям для институционального и корпоративного использования.

Практический результат

Розничные банки предлагают разнообразные продукты и услуги розничным клиентам. Когда люди думают о банке, они обычно думают о розничном банке. В каждом городе страны есть отделения банков, которые делают банковские услуги доступными для широких слоев населения. Наиболее распространенными услугами, которые предлагают розничные банки, являются расчетные и сберегательные счета, ипотека, потребительские кредиты, кредитные карты и депозитные сертификаты (CD).

Объяснение розничных банковских услуг и корпоративных банковских услуг

К

Кристина Маяски

Полная биография

Кристина Маяски пишет и редактирует материалы о финансах, кредитных картах и путешествиях. У нее более 14 лет опыта работы с печатными и цифровыми изданиями.

Узнайте о нашем редакционная политика

Обновлено 22 марта 2022 г.

Рассмотрено

Хадиджа Хартит

Рассмотрено Хадиджа Хартит

Полная биография

Хадиджа Хартит — эксперт по стратегии, инвестициям и финансированию, а также преподаватель финансовых технологий и стратегических финансов в ведущих университетах. Она была инвестором, предпринимателем и консультантом более 25 лет. Она является держателем лицензий FINRA Series 7, 63 и 66.

Узнайте о нашем Совет финансового контроля

Факт проверен

Викки Веласкес

Факт проверен Викки Веласкес

Полная биография

Викки Веласкес — исследователь и писатель, которая руководила, координировала и руководила различными общественными и некоммерческими организациями. Она провела углубленное исследование социальных и экономических вопросов, а также пересмотрела и отредактировала учебные материалы для района Большого Ричмонда.

Она провела углубленное исследование социальных и экономических вопросов, а также пересмотрела и отредактировала учебные материалы для района Большого Ричмонда.

Узнайте о нашем редакционная политика

Розничные банковские услуги и корпоративные банковские услуги: обзор

Розничный банкинг — это подразделение банка, которое работает непосредственно с розничными клиентами, в то время как корпоративный банкинг — это часть банковской отрасли, которая работает с корпоративными клиентами. Розничные банковские услуги – это видимое лицо банковского дела для широкой публики, поскольку отделения банков расположены в изобилии в большинстве крупных городов. С другой стороны, корпоративный банкинг работает напрямую с предприятиями, чтобы предоставить им ссуды, кредиты, сберегательные счета и текущие счета, которые специально предназначены для компаний, а не для частных лиц.

Ключевые выводы

- Розничный бизнес — это подразделение банка, которое работает непосредственно с розничными клиентами.

- Розничные банки привлекают депозиты клиентов, что в значительной степени позволяет банкам предоставлять ссуды своим розничным и корпоративным клиентам.

- Корпоративный банкинг относится к аспекту банковского дела, связанного с корпоративными клиентами.

- Коммерческие банки выдают кредиты, которые позволяют предприятиям расти и нанимать людей, способствуя расширению экономики.

- Оба типа банков предлагают различные продукты и услуги.

Розничные банковские услуги

Розничный банкинг предоставляет финансовые услуги населению. Эта сторона отрасли, также называемая потребительским или персональным банковским обслуживанием, позволяет потребителям управлять своими деньгами, предоставляя им доступ к основным банковским услугам, кредитам и финансовым консультациям.

Розничный банкинг включает в себя широкий спектр продуктов и услуг, включая:

- Текущие и сберегательные счета

- Депозитные сертификаты (CD)

- Ипотечные кредиты

- Автомобильное финансирование

- Кредитные карты

- Кредитные линии, такие как кредитные линии под залог жилья (HELOC) и другие кредитные продукты для физических лиц

- Услуги в иностранной валюте и денежные переводы

Клиентам розничных банковских услуг также могут быть предложены следующие услуги, как правило, через другое подразделение или филиал банка:

- Брокерские услуги (дисконтные и с полным спектром услуг)

- Страхование

- Управление капиталом

- Частное банковское обслуживание

Розничные банковские услуги

Уровень персонализированных розничных банковских услуг, предлагаемых клиенту, зависит от уровня его дохода и степени его взаимоотношений с банком. В то время как кассир или представитель службы поддержки обычно обслуживает клиентов со скромным достатком, менеджер по работе с клиентами или частный банкир будет выполнять банковские требования состоятельного человека (HNWI), который имеет обширные отношения с банком.

В то время как кассир или представитель службы поддержки обычно обслуживает клиентов со скромным достатком, менеджер по работе с клиентами или частный банкир будет выполнять банковские требования состоятельного человека (HNWI), который имеет обширные отношения с банком.

Хотя обычные отделения по-прежнему необходимы для создания чувства солидности и стабильности, что имеет решающее значение для банковского дела, розничные банковские услуги, возможно, являются одной из областей банковского дела, которая больше всего пострадала от технологий благодаря распространению банкоматов (банкоматов). ) и популярность онлайн- и телефонного банкинга.

Investopedia / Джейк Ши

Корпоративный банкинг

Корпоративное банковское обслуживание, также известное как бизнес-банкинг, обычно обслуживает разнообразную клиентуру, от малых и средних местных предприятий с доходом в несколько миллионов до крупных конгломератов с миллиардными продажами и офисами по всей стране. Первоначально этот термин использовался в Соединенных Штатах, чтобы отличить его от инвестиционного банкинга после принятия Закона Гласса-Стигалла 19 года. 33 разделил два действия.

33 разделил два действия.

Хотя этот закон был отменен в 1990-х годах, корпоративные банковские и инвестиционно-банковские услуги в течение многих лет предлагались под одной крышей большинством банков в Соединенных Штатах и других странах. Корпоративный банкинг является ключевым центром прибыли для большинства банков. Но, будучи крупнейшим кредитором клиентских кредитов, он также является источником регулярных списаний кредитов, которые испортились.

Коммерческие банки предлагают следующие продукты и услуги корпорациям и другим финансовым учреждениям:

- Ссуды и другие кредитные продукты

- Казначейские и расчетно-кассовые услуги

- Предоставление оборудования в аренду

- Коммерческая недвижимость

- Торговое финансирование

- Услуги работодателя

Через свои инвестиционно-банковские подразделения коммерческие банки также предлагают сопутствующие услуги своим корпоративным клиентам, такие как управление активами и страхование ценных бумаг.

Особые указания

Финансовый сектор является одной из важнейших частей экономики, как внутренней, так и глобальной. Во-первых, потребители — как частные, так и коммерческие — вкладывают свои деньги на сберегательные счета, которые банки используют для ссуды другим. Банки также помогают создавать кредиты, облегчают торговлю и помогают в формировании капитала.

Финансовый сектор, который включает в себя как розничные, так и коммерческие банковские операции, является одним из наиболее важных аспектов любой экономики.

Когда у банков возникают проблемы, это оказывает разрушительное воздействие на экономику. Возьмем в качестве примера финансовый кризис 2007-2008 годов. Корни кризиса связаны с пузырем на рынке жилья в США и чрезмерной подверженностью банков и финансовых учреждений по всему миру деривативам и ценным бумагам, основанным на ценах на жилье в США. Банки все более неохотно ссужали деньги своим контрагентам или компаниям. Это привело к почти полному замораживанию глобального банковского и кредитного механизма, что привело к самой серьезной рецессии во всем мире со времен Великой депрессии.

Также особое внимание необходимо уделять пакетным продуктам и активному привлечению недорогих ресурсов внутреннего рынка;

Также особое внимание необходимо уделять пакетным продуктам и активному привлечению недорогих ресурсов внутреннего рынка; Не лишним будет позаботиться и о мотивации персонала, что будет не только способствовать более добросовестному отношению сотрудников к своим обязанностям, но и позволит поднять авторитет руководителя в коллективе.

Не лишним будет позаботиться и о мотивации персонала, что будет не только способствовать более добросовестному отношению сотрудников к своим обязанностям, но и позволит поднять авторитет руководителя в коллективе.