Энциклопедия бухучета (часть 1). 2. Основы бухучета. Налоги & бухучет, № 85, Октябрь, 2015

Кроме того, в этом разделе вспомним о применяемых вами ежедневно бухгалтерских счетах. Какие из них закрывают в конце периода? На каких счетах может отражаться только дебетовое сальдо и что делать, если оно с «минусом»? Какая связь между Планом счетов и финансовой отчетностью? Обо всем этом и поговорим.

2.1. Принципы бухгалтерского учета

Бухгалтерская работа непроста. Бухгалтер должен владеть «морем» (а то и «океаном» ) разнообразной информации. Но первое, что должен знать каждый «солдат» бухгалтерского фронта, — это принципы бухгалтерского учета. Без них никуда. Не зная и, соответственно, не соблюдая их, построить правильный бухгалтерский учет просто невозможно. Не зря ведь их еще иногда называют «10 заповедей бухучета». Итак, мысль ясна: принципы бухгалтерского учета — это страх как важно. Так давайте же их рассмотрим.

Так давайте же их рассмотрим.

1. Осмотрительность — применение в бухгалтерском учете методов оценки, которые должны предотвращать занижение оценки обязательств и расходов и завышение оценки активов и доходов предприятия.

Приведем пример. Предположим, у предприятия есть сомнения в погашении дебиторской задолженности. В этом случае, чтобы не завышать активы, нужно начислить резерв сомнительных долгов. Такой резерв, напомним, уменьшает чистую реализационную стоимость дебиторской задолженности, включаемую в итог Баланса. Начисление резерва не позволит завысить активы предприятия на часть задолженности, относительно которой есть вероятность непогашения. Это и есть проявление принципа осмотрительности.

Или другой пример. У предприятия имеются товары, которые утратили свои первоначальные свойства (попросту говоря — испортились). Учитывать такие товары по первоначальной стоимости больше нельзя. Их нужно либо уценить, либо вовсе списать в расходы. В противном случае произойдет завышение активов, что приведет к нарушению принципа осмотрительности.

Их нужно либо уценить, либо вовсе списать в расходы. В противном случае произойдет завышение активов, что приведет к нарушению принципа осмотрительности.

2. Полное освещение — финансовая отчетность должна содержать всю информацию о фактических и потенциальных последствиях хозяйственных операций и событий, способных повлиять на решения, принимаемые на ее основе.

То есть в учете нужно отражать абсолютно все хозяйственные операции и пояснять отдельные статьи в Примечаниях к финансовой отчетности. Малейшее упущение может привести к искажению существенной информации в финотчетности, в связи с чем у пользователей такой информации сложится необъективное представление о финансовом состоянии предприятия.

3. Автономность — каждое предприятие рассматривается как юридическое лицо, обособленное от его собственников, в связи с чем личное имущество и обязательства собственников не должны отражаться в финансовой отчетности предприятия.

То есть любое имущество собственника, не внесенное им в качестве взноса в уставный капитал, не имеет никакого отношения к активам предприятия. Ни в учете, ни в финансовой отчетности предприятия его не отражают. То же самое касается и личных обязательств учредителя. Если собственник, к примеру, взял кредит в банке как физическое лицо на покупку дома, то обязательств предприятия это никак не коснется.

4. Последовательность — постоянное (из года в год) применение предприятием избранной учетной политики*.

Например, если при формировании своей учетной политики предприятие определило, что товары при выбытии учитываются по методу ФИФО, именно этот метод нужно последовательно применять из года в год. Просто так «соскочить» с него нельзя. Изменить учетную политику можно только в случаях, предусмотренных п. 9 П(С)БУ 6, а именно если:

36371323″>— изменяются уставные требования;— изменяются требования Минфина;

— изменения обеспечат достоверное отражение событий или операций в финансовой отчетности предприятия.

При этом такое изменение должно быть обосновано и раскрыто в финансовой отчетности.

Соблюдение принципа последовательности дает возможность сопоставлять учетную информацию за разные отчетные периоды деятельности предприятия.

5. Непрерывность — оценка активов и обязательств предприятия осуществляется исходя из предположения, что его деятельность будет продолжаться далее.

Этот принцип подразумевает: при составлении финотчетности нужно исходить из того, что предприятие не намерено прекращать свою деятельность или ликвидироваться. Почему это важно? Да потому что при ликвидации или прекращении деятельности действуют иные требования относительно оценки статей баланса, чем в обычных условиях.

Почему это важно? Да потому что при ликвидации или прекращении деятельности действуют иные требования относительно оценки статей баланса, чем в обычных условиях.

Например, предприятие приобрело станок, который собирается использовать для производства продукции в течение 10 лет. В условиях обычной деятельности его зачислят в состав основных средств и будут амортизировать в течение 10 лет. Если же предприятие намерено прекращать свою деятельность, экономические выгоды можно будет получить не от использования объекта по назначению, а от его продажи. Безусловно, оценка актива будет другой. Ни о каком начислении амортизации не будет и речи.

Важно! Если события свидетельствуют о намерении предприятия прекратить деятельность или о невозможности ее продолжения, финансовую отчетность составляют без применения принципа непрерывности (см. п. 18 П(С)БУ 6).

36372275″>6. Начисление и соответствие доходов и расходов — для определения финансового результата отчетного периода необходимо сравнить доходы отчетного периода с расходами, которые были осуществлены для получения этих доходов. При этом доходы и расходы отражают в бухгалтерском учете и финансовой отчетности в момент их возникновения независимо от даты поступления или уплаты денежных средств.Что это значит? Предположим, вы получили от покупателя предоплату за реализуемые товары. В момент получения такой предоплаты отразить в учете доходы вы не можете. Такая возможность у вас появится только после отгрузки товаров и передачи покупателю рисков и выгод, связанных с правом собственности.

Расходы признают одновременно с признанием дохода, для получения которого они осуществлены. Исходя из этого принципа, расходы на приобретение товаров следует признать в периоде их реализации. В случаях же, когда расходы невозможно связать с доходом определенного периода, их отражают в составе того отчетного периода, в котором они осуществлены. Например, стоимость полученных информационно-консультационных услуг по бухгалтерскому учету будет отражена в расходах того месяца, в котором такие услуги предоставлены.

Например, стоимость полученных информационно-консультационных услуг по бухгалтерскому учету будет отражена в расходах того месяца, в котором такие услуги предоставлены.

7. Историческая (фактическая) себестоимость — приоритетной является оценка активов предприятия исходя из расходов на их производство и приобретение.

Таким образом, наиболее достоверной считается оценка имущества, определенная на основе расходов, понесенных на его изготовление или приобретение. Например, приобретая производственные запасы, отразить их в учете вы должны по себестоимости, состоящей из суммы, которая уплачивается поставщику (за вычетом непрямых налогов), и расходов, непосредственно связанных с приобретением запасов и доведением их до состояния, в котором они пригодны для использования в запланированных целях (ТЗР, ввозная пошлина и т. д.) ( п. 9 П(С)БУ 9). Если же запасы изготавливаются самостоятельно, то их в учете показывают по производственной себестоимости, определенной на основании норм П(С)БУ 16 ( п. 10 П(С)БУ 9).

10 П(С)БУ 9).

Помните: этот принцип должен применяться с учетом принципа осмотрительности. Так, в случае когда на дату баланса цена запасов снизилась, они устарели, испорчены и т. п., их нужно отражать в учете по чистой стоимости реализации ( п. 25 П(С)БУ 9).

8. Превалирование сущности над формой — операции учитываются в соответствии с их сущностью, а не только исходя из юридической формы.

Например, исходя из юридических норм, при передаче имущества по договору финансовой аренды не происходит перехода права собственности на него. В то же время в бухгалтерском учете имущество зачисляют на баланс арендатора. Это связано с тем, что к нему переходят все риски и выгоды, связанные с правом пользования и владения активом.

9. Единый денежный измеритель — измерение и обобщение всех хозяйственных операций предприятия в его финансовой отчетности осуществляются в единой денежной единице.

Как известно, на практике используют натуральные (штуки, метры, килограммы и т. п.), трудовые (человеко-часы, человеко-дни и т. п.) и денежные измерители. Однако обобщать и сопоставлять учетно-отчетную информацию предприятия можно только с помощью общего измерителя — денежного.

Ни для кого не секрет, что в Украине юридические лица обязаны вести бухгалтерский учет и составлять финансовую отчетность в гривне ( ст. 5 Закона № 996). Статьи финотчетности, выраженные в иностранной валюте, пересчитывают в валюту отчетности в соответствии с требованиями П(С)БУ 21.

10. Периодичность — возможность распределения деятельности предприятия на определенные периоды времени с целью составления финансовой отчетности.

Для того чтобы можно было проанализировать финансовые результаты работы предприятия в динамике, сравнить его отчетность с отчетностью других субъектов хозяйствования, возникла необходимость разделить непрерывную деятельность предприятий на определенные промежутки времени — периоды. Основным периодом для составления финансовой отчетности является календарный год. Также законодательство предусматривает промежуточную финансовую отчетность, которую составляют ежеквартально нарастающим итогом с начала года ( ч. 1 ст. 13 Закона № 996).

Основным периодом для составления финансовой отчетности является календарный год. Также законодательство предусматривает промежуточную финансовую отчетность, которую составляют ежеквартально нарастающим итогом с начала года ( ч. 1 ст. 13 Закона № 996).

Существуют и нестандартные отчетные периоды. Так, первый отчетный период вновь созданного предприятия может быть меньше 12 месяцев, но не может быть более 15 месяцев. А отчетным периодом ликвидируемого предприятия считают период с начала отчетного года до даты принятия решения о его ликвидации.

Вот мы и вспомнили все бухучетные принципы. Теперь главное — не забывать их соблюдать.

2.2. Виды деятельности в бухучете

Говоря о видах деятельности, обычно подразумевают те виды, которыми занимается предприятие и которые записаны в его учредительных документах, т. е. торговлю, производство, предоставление услуг и т. п. Но для целей бухгалтерского учета существует другая классификация. И понимать ее очень важно для правильного ведения учета и составления финансовой отчетности. Ведь даже одна операция (например, получение денежных средств) может включать суммы, которые относятся к разным видам деятельности. При этом в финотчетности такие суммы следует приводить отдельно в составе соответствующих статей.

е. торговлю, производство, предоставление услуг и т. п. Но для целей бухгалтерского учета существует другая классификация. И понимать ее очень важно для правильного ведения учета и составления финансовой отчетности. Ведь даже одна операция (например, получение денежных средств) может включать суммы, которые относятся к разным видам деятельности. При этом в финотчетности такие суммы следует приводить отдельно в составе соответствующих статей.

Определение видов деятельности для учетных целей дает НП(С)БУ 1.

Обычная деятельность — любая основная деятельность предприятия, а также операции, ее обеспечивающие или возникающие в результате ее проведения.

Откровенно говоря, после того, как из бухгалтерской классификации исчезла чрезвычайная деятельность, любая деятельность предприятия является обычной.

36394241″>Операционная деятельность — основная деятельность предприятия, а также другие виды деятельности, не являющиеся инвестиционной либо финансовой.В свою очередь, под основной деятельностью подразумевают операции, связанные с производством или реализацией продукции (товаров, работ, услуг), являющиеся главной целью создания предприятия и обеспечивающие основную долю его дохода. Для производственного предприятия такой деятельностью будут приобретение производственных запасов, изготовление и реализация продукции и др.

Среди прочей операционной деятельности можно назвать реализацию иностранной валюты, оборотных активов (кроме финансовых инвестиций), операционную аренду активов, создание резерва сомнительных долгов и т. п.

Кроме операционной деятельности, НП(С)БУ 1 выделяет инвестиционную и финансовую.

3639466″>Финансовая деятельность — деятельность, которая приводит к изменениям размера и состава собственного и заемного капиталов предприятия. Финансовая деятельность связана с привлечением денежных средств путем выпуска акций и облигаций или получения кредитов и займов, а также с получением дивидендов, процентов, доходов от участия в капитале других предприятий, финансовой арендой и т. д.Инвестиционная деятельность — приобретение и реализация тех необоротных активов, а также тех финансовых инвестиций, которые не являются составной частью эквивалентов денежных средств. Примером инвестиционной деятельности является вложение денежных средств в приобретение основных средств, нематериальных и других долгосрочных активов.

Приведем бухгалтерскую классификацию деятельности предприятия на рис. 2.1.

36395077″>Приведенная классификация видов деятельности лежит в основе классификации доходов и расходов предприятия.Так, доходы от основной деятельности отражают на счете 70 «Доходы от реализации», а расходы — на счетах 90 «Себестоимость реализации», 92 «Административные расходы», 93 «Расходы на сбыт».

Доходы от прочей операционной деятельности учитывают на счете 71 «Прочий операционный доход», а расходы — на счете 94 «Прочие расходы операционной деятельности».

Финансовые доходы в зависимости от их вида находят свое отражение на счетах 72 «Доход от участия в капитале» и 73 «Прочие финансовые доходы». В свою очередь, финансовые расходы показывают на счетах 95 «Финансовые расходы» и 96 «Потери от участия в капитале».

Прочие доходы и расходы отражают на одноименных счетах 74 и 97 соответственно.

2.3. Счета бухгалтерского учета

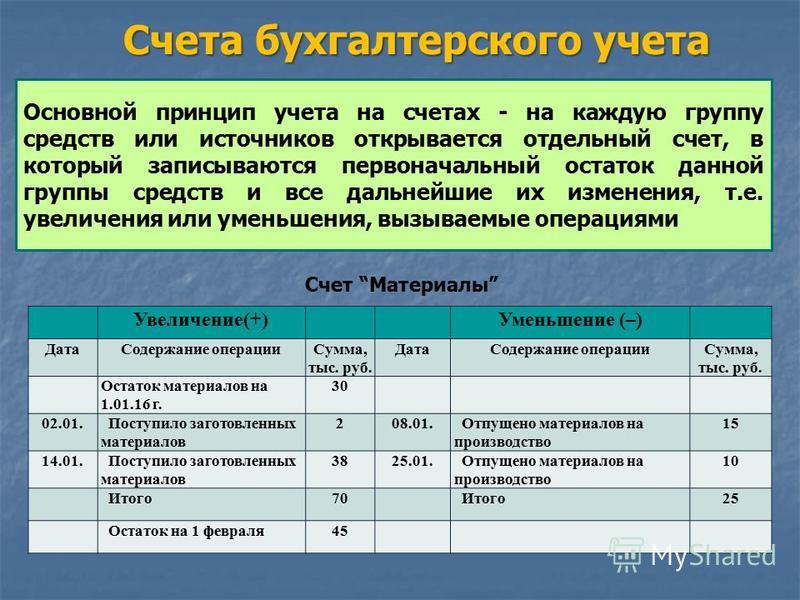

В процессе деятельности предприятия происходит непрерывный процесс увеличения и уменьшения, привлечения и выбытия его хозяйственных средств. Для контроля за изменениями имущества и источников его образования в учете применяют счета бухгалтерского учета.

Счет — это способ группирования и текущего учета наличия и движения однородных хозяйственных средств, источников их формирования и хозяйственных процессов.

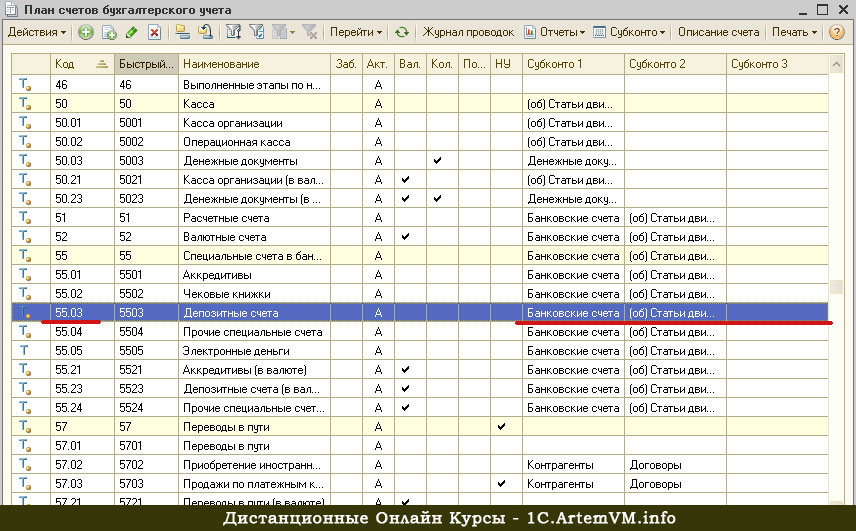

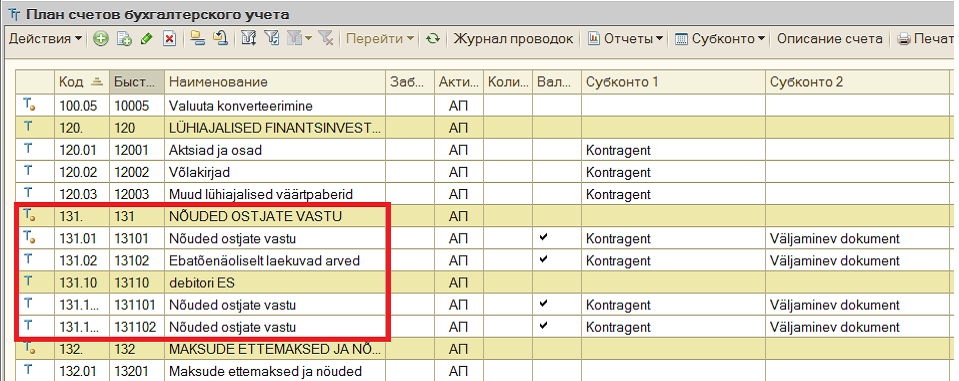

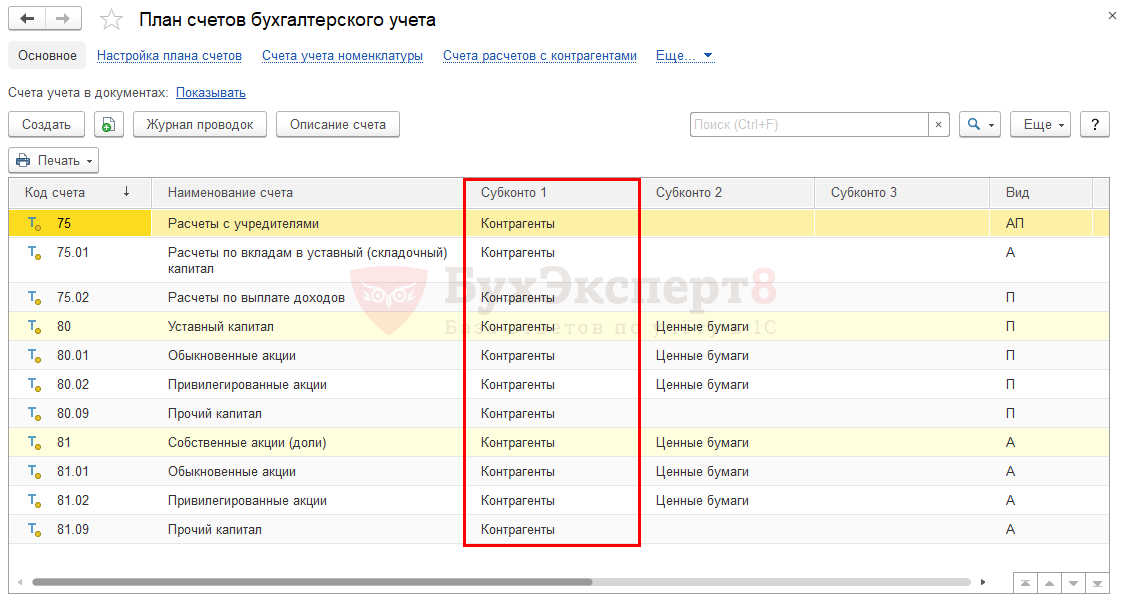

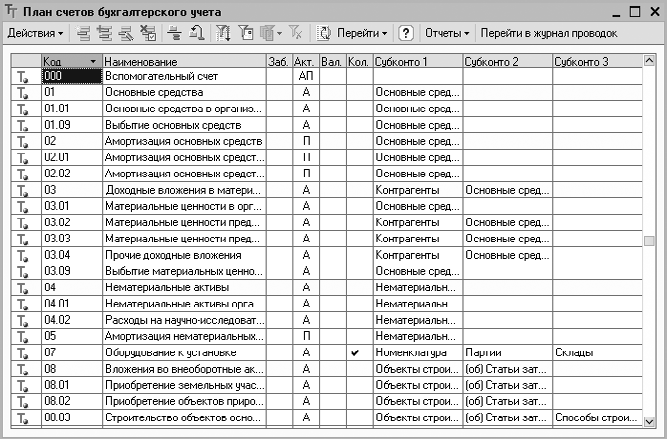

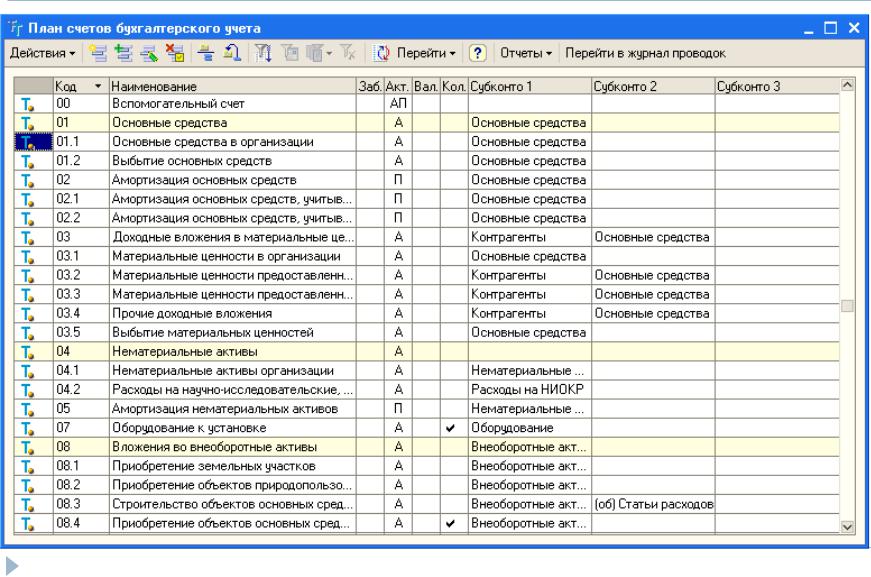

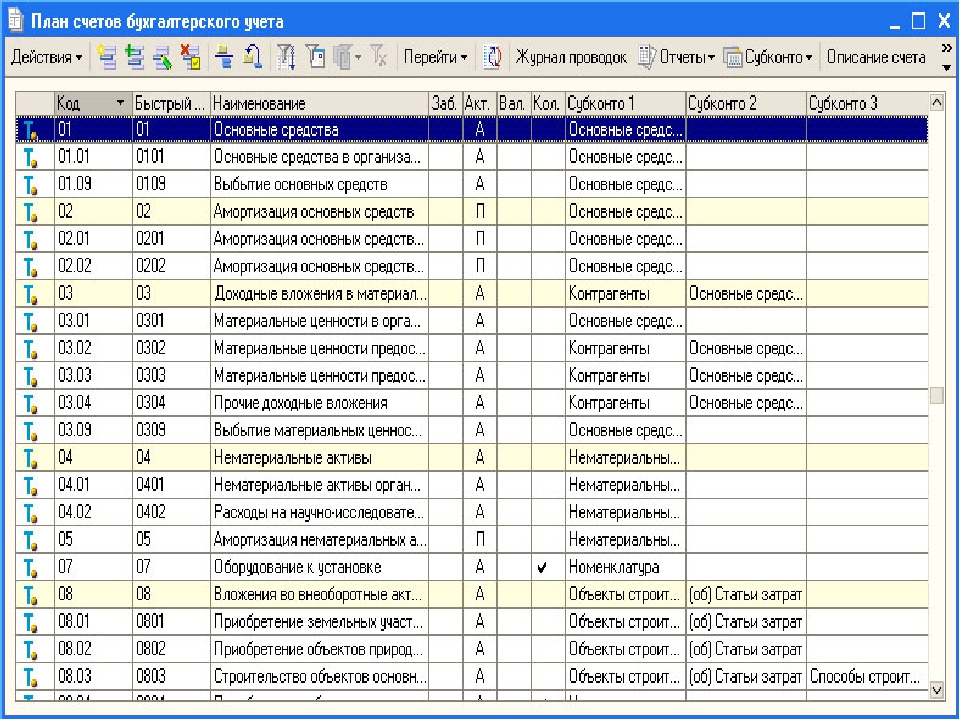

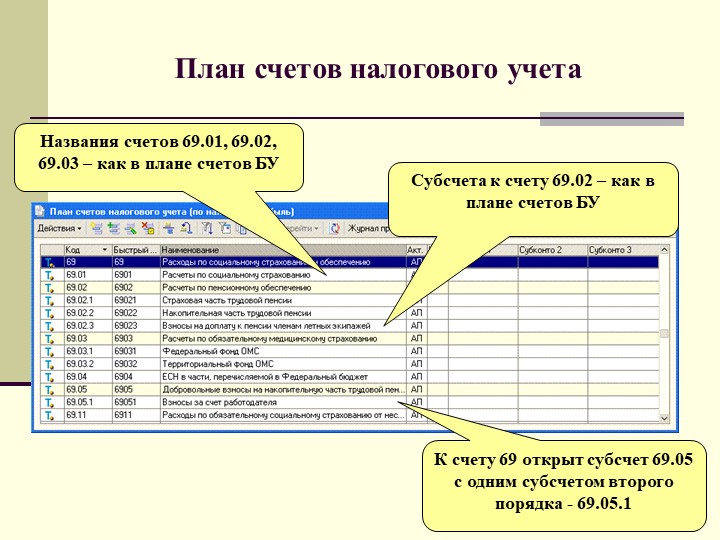

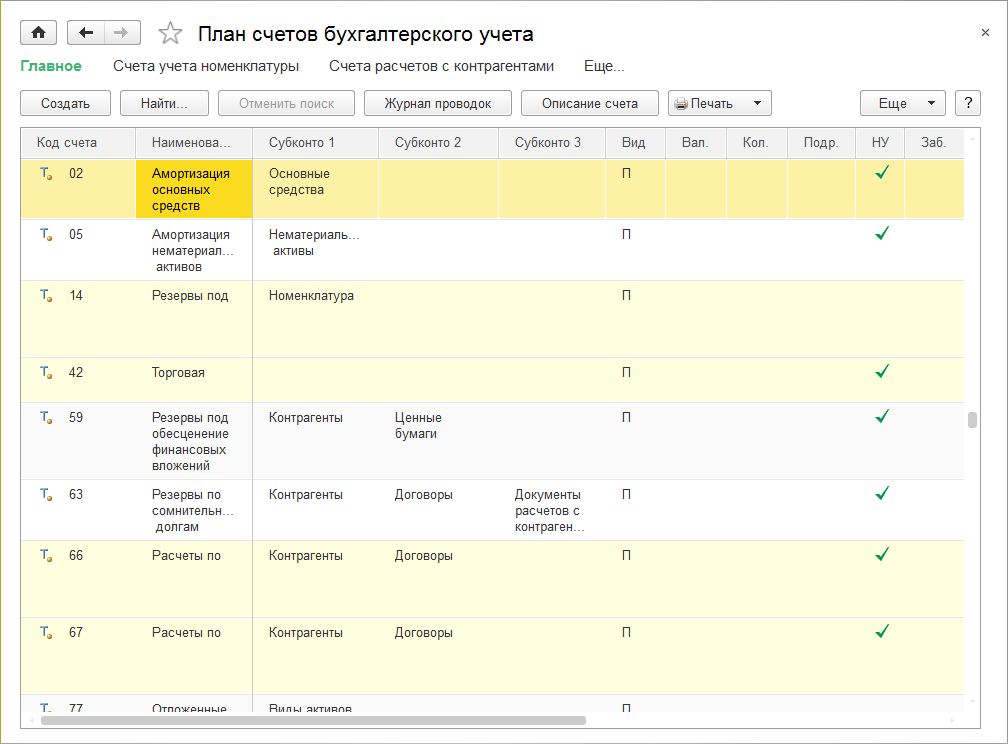

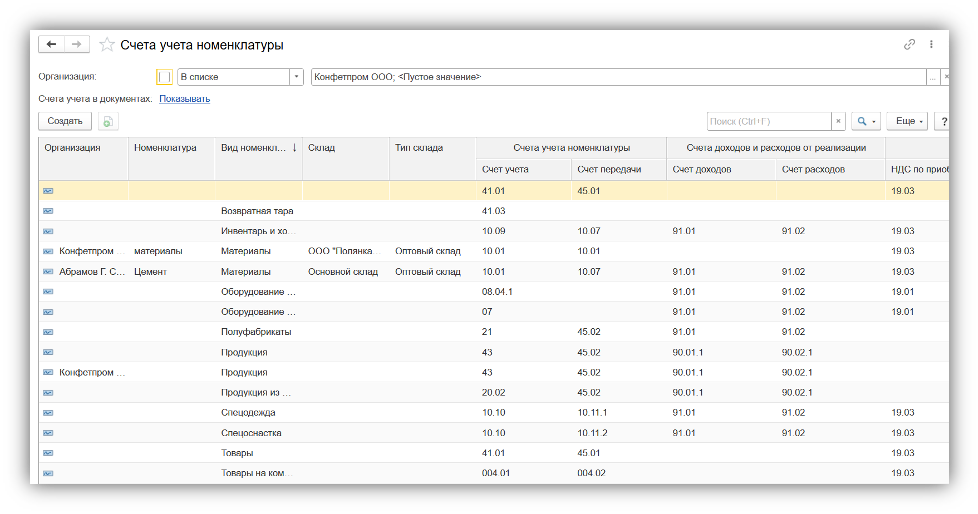

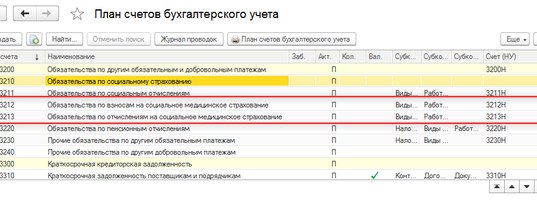

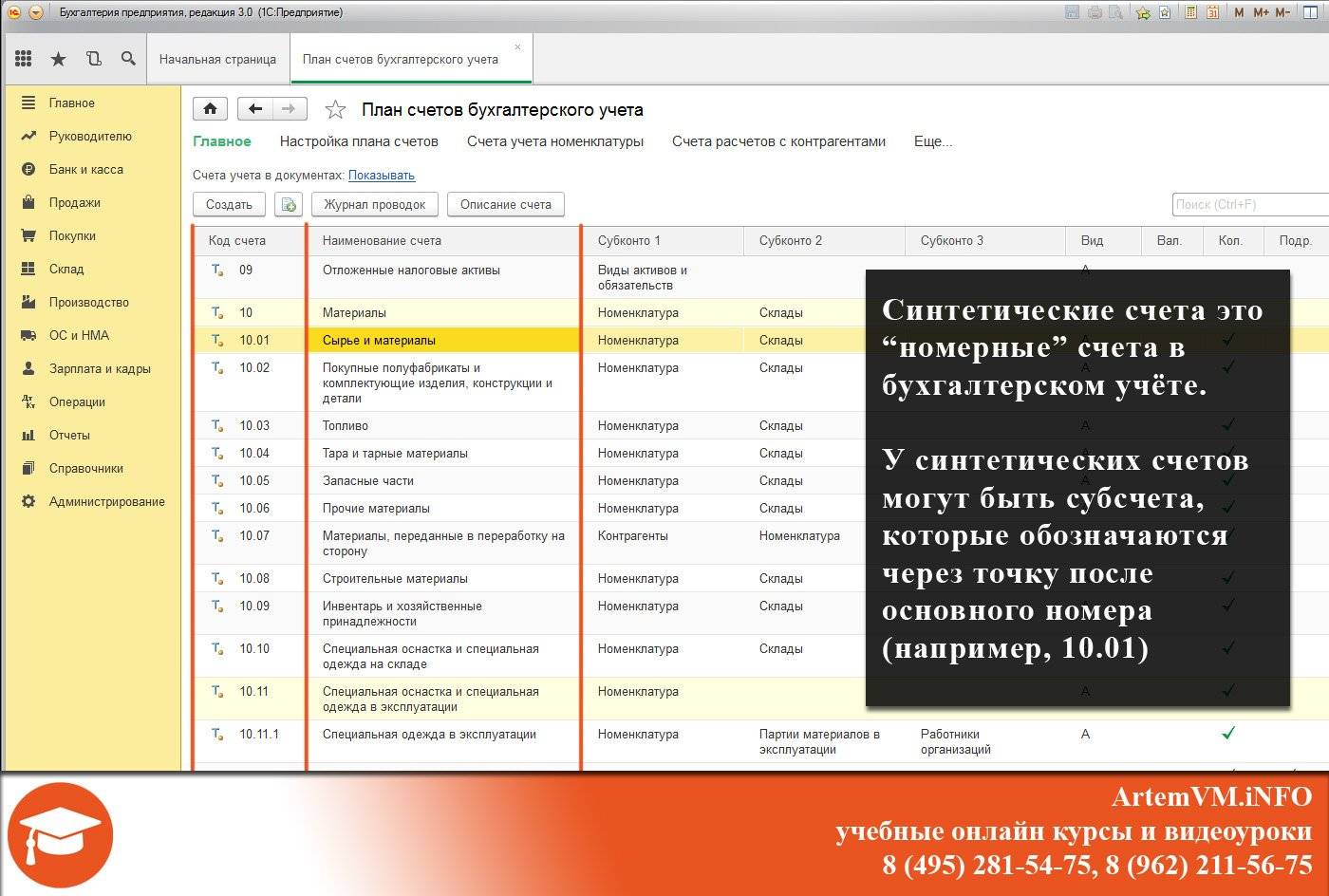

С целью обобщения результатов хозяйственной деятельности бухгалтерские счета систематизированы в Плане счетов. При этом они сгруппированы в 10 классов (см. табл. 2.1 на с. 15).

Таблица 2.1. Структура Плана счетов

| 3646124″>№ класса | Название класса |

1 | Необоротные активы |

2 | Запасы |

3 | Средства, расчеты и прочие активы |

4 | Собственный капитал и обеспечение обязательств |

5 | 3647249″>Долгосрочные обязательства |

6 | Текущие обязательства |

7 | Доходы и результаты деятельности |

8 | Расходы по элементам |

9 | Расходы деятельности |

0 | Забалансовые счета |

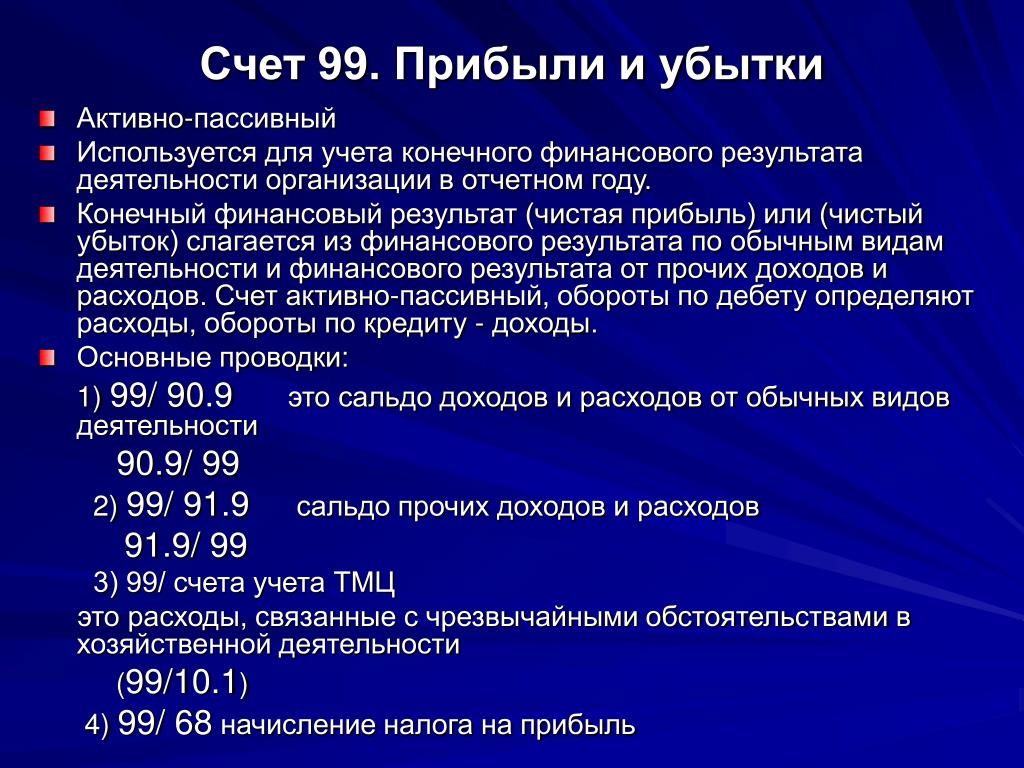

Счета активов, обязательств и собственного капитала являются постоянными, а счета доходов и расходов — временными. Временные счета закрывают в конце каждого отчетного периода и сальдо по ним переносят на счет финансовых результатов. А вот постоянные счета могут иметь сальдо на конец отчетного периода.

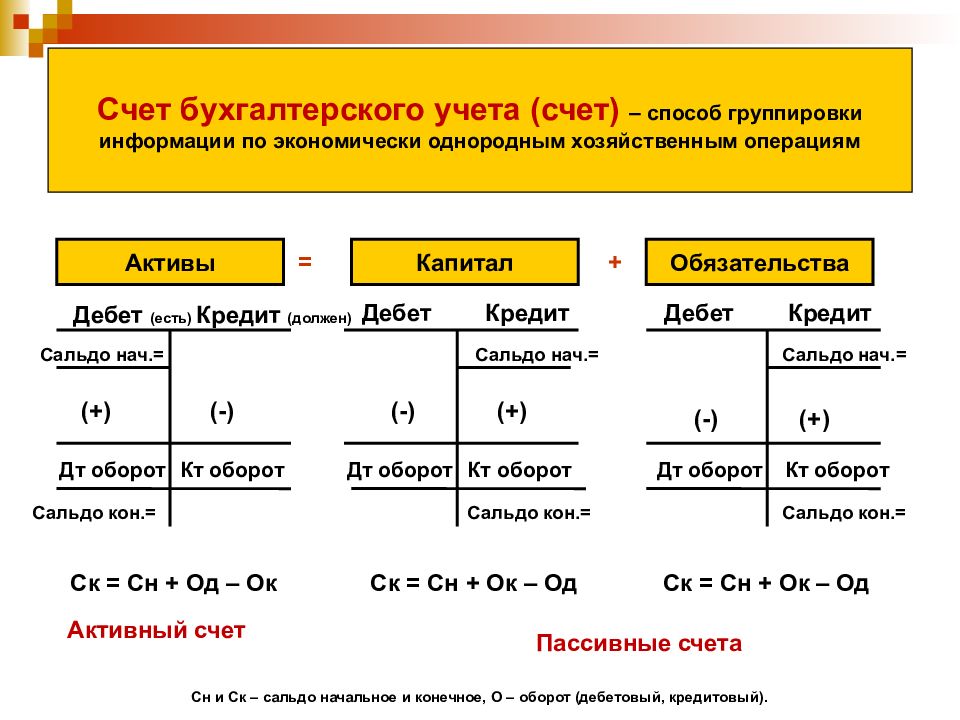

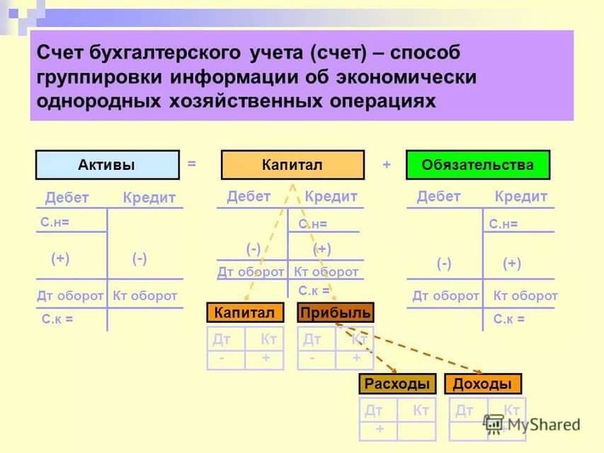

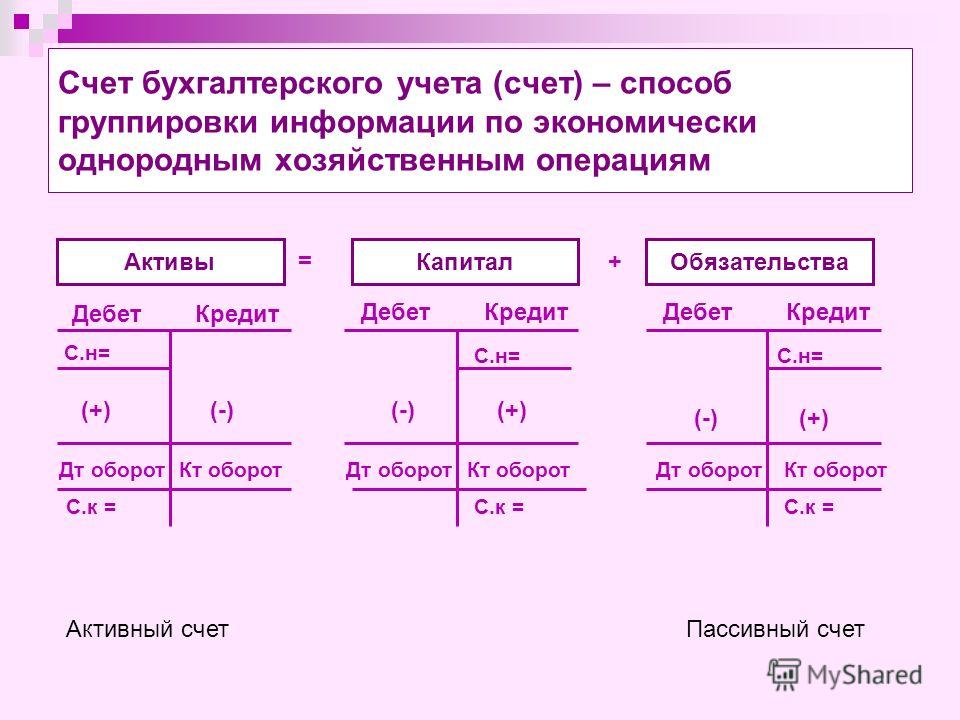

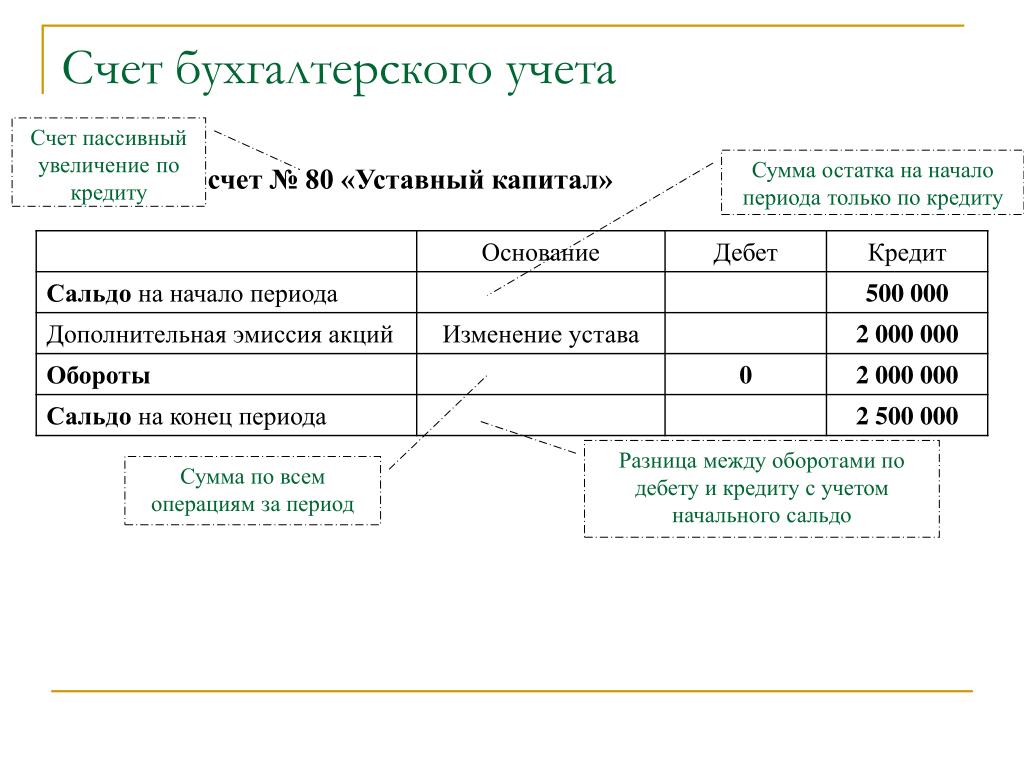

Все счета делятся на активные и пассивные.

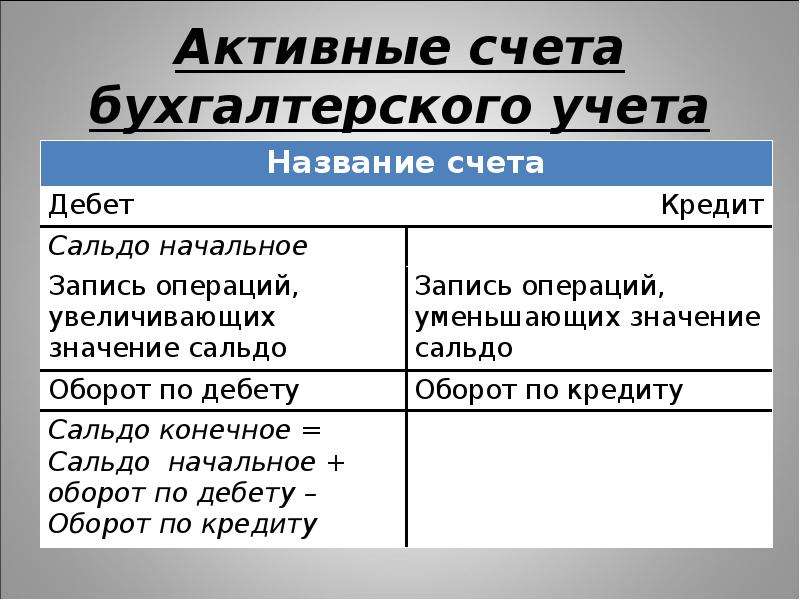

Активные счета предназначаются для учета состояния и изменений хозяйственных средств. Увеличение хозяйственных средств показывают по дебету, а уменьшение — по кредиту активного счета (см. рис. 2.2).

2.2).

Сумму остатка средств по активному счету на конец месяца рассчитывают следующим образом:

По типу счетов хозяйственных средств используют счета расходов предприятия: увеличение расходов отражают по дебету, а уменьшение (списание расходов) — по кредиту.

К активным относят счета классов 1 (кроме счета 13), 2 (кроме субсчета 285), 3 (кроме счета 38), 8 и 9, а также счета 45, 46, субсчета 442, 443 и 704.

Пассивные счета предназначены для учета наличия и изменений источников средств. Строение пассивного счета является зеркальным отражением строения активного счета. То есть увеличение отражается по кредиту, а уменьшение — по дебету (см. рис. 2.3).

36429340″>Остаток источника средств на конец месяца на пассивном счете представим записью:

Пассивными являются счета классов 4 (кроме счетов 45 и 46, субсчетов 442 и 443), 5, 6, 7 (кроме счета 79 и субсчета 704), счета 13 и 38, субсчет 285.

На активных счетах может числиться только дебетовое сальдо, а на пассивных — кредитовое. Вы обнаружили минусовый остаток по дебету активного счета 31 «Счета в банках»? Если это соответствует банковской выписке, беспокоиться не о чем. Такой остаток можно пояснить получением овердрафта. А вот если минус образовался, например, по дебету счета 10, ищите ошибку!

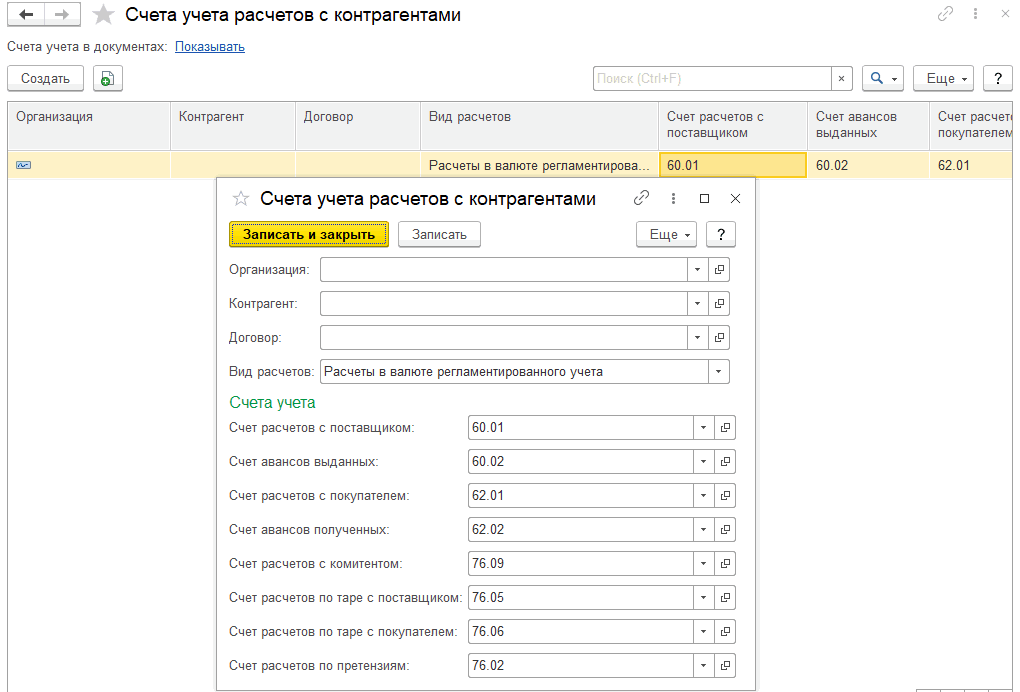

Некоторые счета (предназначенные для учета расчетов) являются активно-пассивными. На них ведут учет расчетов как с дебиторами, так и с кредиторами. На конец отчетного периода по ним может образоваться как дебетовый, так и кредитовый остаток. Например, на субсчете 372 «Расчеты с подотчетными лицами» может числиться дебиторская задолженность работников по выданным им под отчет средствам и кредиторская задолженность перед работниками за потраченные ими собственные средства для нужд предприятия.

На конец отчетного периода по ним может образоваться как дебетовый, так и кредитовый остаток. Например, на субсчете 372 «Расчеты с подотчетными лицами» может числиться дебиторская задолженность работников по выданным им под отчет средствам и кредиторская задолженность перед работниками за потраченные ими собственные средства для нужд предприятия.

Важно! В Балансе такое дебетовое и кредитовое сальдо нужно показывать развернуто (дебетовое — в активе, кредитовое — в пассиве).

Говоря об активных и пассивных счетах, напомним о том, что каждую хозяйственную операцию также можно классифицировать по этому принципу. Так, активные операции изменяют только статьи актива баланса, при этом итог баланса не меняется. Пассивные операции изменяют только отдельные статьи пассива, итог баланса не меняется.

Остальные операции — активно-пассивные. Одни из них увеличивают актив и пассив на одинаковую сумму, другие — уменьшают. Соответственно активно-пассивные операции приводят к изменению итога баланса.

Соответственно активно-пассивные операции приводят к изменению итога баланса.

Но вернемся к классификации счетов.

По экономическому содержанию выделяют счета:

1) хозяйственных средств:

— счета необоротных активов;

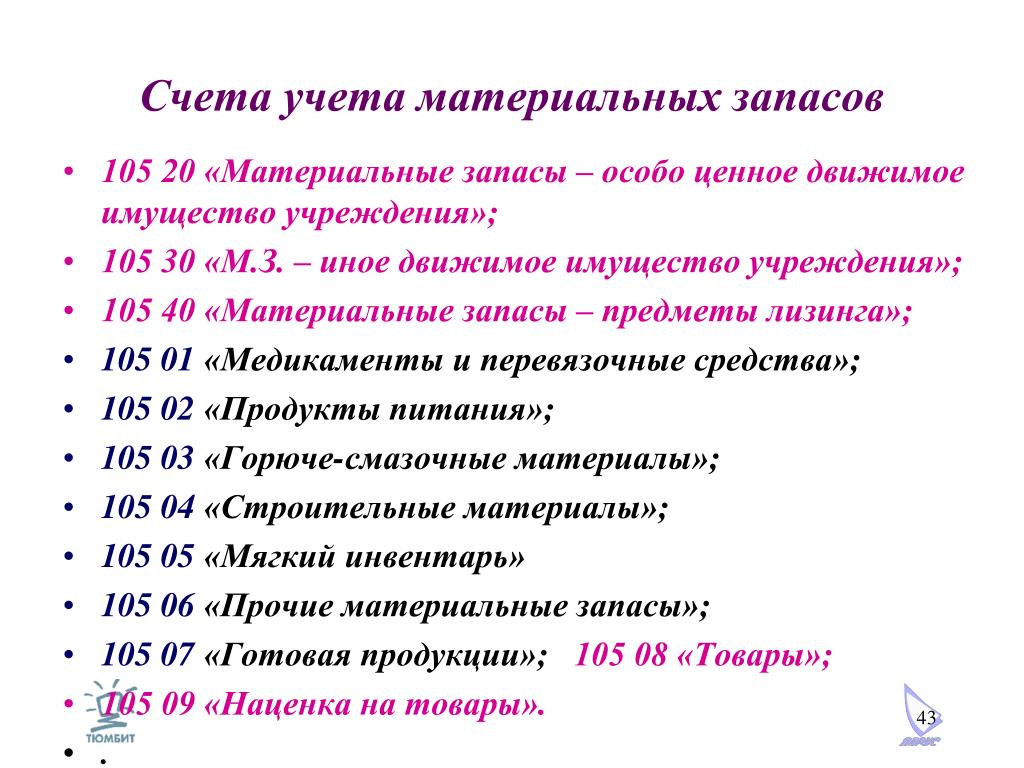

— счета учета запасов;

— счета учета средств, расчетов и прочих активов;

2) источников хозяйственных средств:

— счета собственного капитала;

— счета обеспечения предстоящих расходов и платежей;

— счета учета заемных и привлеченных средств;

364311210″>3) хозяйственных процессов:— счета производственных процессов;

— счета расходов;

— счета доходов;

— счета финансовых результатов.

Классификация счетов по экономическому содержанию показывает связь между счетами и формами отчетности.

По назначению и структуре все счета бухгалтерского учета делятся на следующие группы:

1) основные;

2) регулирующие;

3) операционные;

4) финансово-результатные;

5) забалансовые.

364312441″>Рассмотрим каждую из этих групп.1. На основных счетах учитывают хозяйственные средства и их источники, т. е. объекты учета, которые составляют основу хозяйственной деятельности, характеризуют имущественное состояние предприятия.

По остаткам на основных счетах составляется Баланс

В свою очередь, основные счета подразделяются на группы: инвентарные (материальные), денежные, счета собственного капитала и расчетные.

2. Регулирующие счета регулируют (уточняют) оценки средств и источников, учитываемых на основных счетах, и самостоятельного значения не имеют. Они подразделяются на дополнительные и контрарные.

Дополнительные счета увеличивают оценку, данную объекту учета на основном счете. Например, субсчет 289 «Транспортно-заготовительные расходы» ведется в дополнение к инвентарному счету 28 «Товары». Первоначальная стоимость материальных ценностей определяется путем сложения сумм основного счета и соответствующего ему дополнительного.

Первоначальная стоимость материальных ценностей определяется путем сложения сумм основного счета и соответствующего ему дополнительного.

Контрарные регулирующие счета уменьшают оценку остатка на соответствующем основном счете. Они бывают двух видов: контрактивные и контрпассивные.

Контрактивные регулирующие счета уточняют (уменьшают) оценку средств на активном основном счете, при этом сами являются пассивными. Например, к активному счету 10 «Основные средства» контрактивным счетом является пассивный субсчет 131 «Износ основных средств», к активному субсчету 282 «Товары в торговле» контрактивным будет пассивный субсчет 285 «Торговая наценка».

Контрпассивные счета являются активными, но уточняют оценку источника на пассивном счете. Например, к пассивному субсчету 441 «Прибыль нераспределенная» открывается контрпассивный субсчет 443 «Прибыль, использованная в отчетном периоде».

3. Операционные счета предназначены для учета хозяйственных процессов и выявления их результатов в бухгалтерском учете. Они делятся на следующие подгруппы:

— собирательно-распределительные;

— собирательные;

— бюджетно-распределительные;

— калькуляционные;

— сопоставляющие.

Собирательно-распределительные счета предназначены для предварительного учета (сбора) расходов с целью их последующего распределения между объектами учета расходов (ввиду невозможности прямого отнесения указанных расходов на себестоимость соответствующих объектов). Таковым является счет 91 «Общепроизводственные расходы».

364414070″>Собирательные счета предназначены для учета расходов текущего периода по дебету счетов и списания полной суммы расходов на счет 79 «Финансовые результаты» в конце месяца или отчетного года. Собирательными являются, например, счета 92 «Административные расходы» и 93 «Расходы на сбыт».Бюджетно-распределительные счета используются для распределения доходов и расходов между отчетными периодами, к которым они относятся. Это счета 39 «Расходы будущих периодов» и 69 «Доходы будущих периодов».

Калькуляционные счета предназначены для учета совокупности расходов, связанных с производственным процессом, и определения фактической себестоимости изготовленной продукции (выполненных работ, предоставленных услуг). Примером является счет 23 «Производство».

Сопоставляющие счета предназначены для учета хозяйственных процессов и их результатов. По дебету и кредиту отражается один и тот же объект, но в разных денежных оценках, сравнивая которые, определяется результат данного процесса. К ним, в частности, относят счет 24 «Брак в производстве».

По дебету и кредиту отражается один и тот же объект, но в разных денежных оценках, сравнивая которые, определяется результат данного процесса. К ним, в частности, относят счет 24 «Брак в производстве».

4. Финансово-результатные счета служат для выявления финансового результата деятельности предприятия. Такими являются субсчета 441 «Прибыль нераспределенная» и 442 «Непокрытые убытки».

5. Основное назначение забалансовых счетов — учитывать хозяйственные средства, не принадлежащие предприятию. Это может быть сырье, принятое в переработку, арендованные основные средства и др.

Кроме того, на забалансовых счетах учитывают условные права и обязательства предприятия, списанные активы для наблюдения за возможностью их возмещения виновными лицами и т. п.

Метод двойной записи не распространяется на забалансовые счета. То есть они не корреспондируют ни между собой, ни с балансовыми счетами. Запись делается либо по дебету счета, либо по кредиту. Как понятно из их названия, сальдо забалансовых счетов в Балансе не отражают.

То есть они не корреспондируют ни между собой, ни с балансовыми счетами. Запись делается либо по дебету счета, либо по кредиту. Как понятно из их названия, сальдо забалансовых счетов в Балансе не отражают.

выводы

Закон № 996 предусматривает 10 основных принципов бухгалтерского учета и финансовой отчетности.

Хозяйственную деятельность предприятия для целей бухгалтерского учета подразделяют на операционную, инвестиционную и финансовую.

Обороты по счетам классов 7, 8 и 9 используют при составлении Отчета о финансовых результатах.

Активные счета увеличиваются по дебету и уменьшаются по кредиту. В свою очередь, увеличение пассивных счетов отражают по кредиту, а уменьшение — по дебету.

- 3645153100″>Регулирующие счета уточняют оценки средств и источников, учитываемых на основных счетах, и самостоятельного значения не имеют.

Метод двойной записи не распространяется на забалансовые счета.

Понятие о счетах бухгалтерского учета. Назначение и структура бухгалтерских счетов

- Подробности

- Опубликовано 14.05.2009 21:00

Важнейший элемент метода бухгалтерского учета – счета.В процессе финансовой и хозяйственной деятельности совершается большое количество хозяйственных операций, в которых принимает участие имущество предприятия и источник его образования. Для контроля за наличием этих видов имущества и текущего учета их движения необходимо все виды имущества сгрупировать по определенным признакам.

С этой целью в бухгалтерском учете применяются счета. Счет – это способ обобщенной групировки и текущего учета однородных средств предприятия. Счет представляет собой таблицу.

Счет представляет собой таблицу.

Счета подразделяются на активные и пассивные.

Активными называют счета, которые предназначены для учета имущества в соответствии с классификацией по функциональной роли. Сответствуют активу баланса.

Структура активных и пасссивных счетов:

- Оборот – сумма всех операций.

- Активный счет: Конечное сальдо = нач. остаток по Д.+обороты по Д. – обороты по К.

- Пасисвный счет: Конечное сальдо = нач. остаток по К. + обороты по К – обороты по Д.

Количество счетов соответствует количеству группировок имущества и источников их образования. Примером активно-пасивного счета может быть счет “Расчеты с различными дебиторами и кредиторами”; счет “Прибыль и убытки”; счет “ Расчеты с подотчетными лицами” и др.

Добавить комментарий

|

Номер синтетического счета |

Наименование синтетического счета согласно Плану счетов (в редакции с 29 января 2019 года) |

Признак счета |

|

1 |

2 |

3 |

|

10603 10605 |

Положительная переоценка ценных бумаг, оцениваемых по справедливой стоимости через прочий совокупный доход Отрицательная переоценка ценных бумаг, оцениваемых по справедливой стоимости через прочий совокупный доход |

П А |

|

10609 10610 |

Увеличение добавочного капитала на отложенный налог на прибыль Уменьшение добавочного капитала на отложенный налог на прибыль |

П А |

|

10612 10613 |

Уменьшение обязательств (увеличение требований) по выплате долгосрочных вознаграждений работникам по окончании трудовой деятельности при переоценке Увеличение обязательств (уменьшение требований) по выплате долгосрочных вознаграждений работникам по окончании трудовой деятельности при переоценке |

П А |

|

10622 10623 |

Положительная переоценка долей участия, оцениваемых по справедливой стоимости через прочий совокупный доход Отрицательная переоценка долей участия, оцениваемых по справедливой стоимости через прочий совокупный доход |

А |

|

10626 10627 |

Увеличение справедливой стоимости финансового обязательства, обусловленное изменением кредитного риска Уменьшение справедливой стоимости финансового обязательства, обусловленное изменением кредитного риска |

А П |

|

10628 10629 |

Положительная переоценка финансовых активов, оцениваемых по справедливой стоимости через прочий совокупный доход Отрицательная переоценка финансовых активов, оцениваемых по справедливой стоимости через прочий совокупный доход |

П А |

|

10632 10633 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

П А |

|

10634 10635 |

Корректировка резервов на возможные потери |

П А |

|

30128 30129 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

30221 30222 |

Незавершенные переводы и расчеты кредитной организации Незавершенные переводы и расчеты кредитной организации |

А П |

|

30232 30233 |

Незавершенные расчеты с операторами услуг платежной инфраструктуры и операторами по переводу денежных средств Незавершенные расчеты с операторами услуг платежной инфраструктуры и операторами по переводу денежных средств |

П А |

30242 30243 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

30428 30429 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

30608 30609 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

32027 32028 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

32116 32117 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

32212 32213 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

32312 32313 |

Корректировка резервов на возможные потери |

А П |

|

32407 32408 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

32507 32508 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

44116 44117 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

44216 44217 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

44316 44317 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

44416 44417 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

44516 44517 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

44616 44617 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

44716 44717 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

44816 44817 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

44916 44917 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

45016 45017 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

45116 45117 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

45216 45217 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

45316 45317 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

45416 45417 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

45523 45524 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

45616 45617 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

45713 45714 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

45820 45821 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

45920 45921 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

46012 46013 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

46112 46113 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

46212 46213 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

46312 46313 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

46412 46413 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

46512 46513 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

46612 46613 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

46712 46713 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

46812 46813 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

46912 46913 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

47012 47013 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

47112 47113 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

47212 47213 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

47312 47313 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

47401 47402 |

Расчеты с клиентами по факторинговым, форфейтинговым операциям Расчеты с клиентами по факторинговым, форфейтинговым операциям |

П А |

|

47403 47404 |

Расчеты с валютными и фондовыми биржами Расчеты с валютными и фондовыми биржами |

П А |

|

47405 47406 |

Расчеты с клиентами по покупке и продаже иностранной валюты Расчеты с клиентами по покупке и продаже иностранной валюты |

П А |

|

47407 47408 |

Расчеты по конверсионным операциям, производным финансовым инструментам и прочим договорам (сделкам), по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки) Расчеты по конверсионным операциям, производным финансовым инструментам и прочим договорам (сделкам), по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки) |

П А |

|

47412 47413 |

Операции по продаже и оплате лотерей Операции по продаже и оплате лотерей |

П А |

|

47414 47415 |

Платежи по приобретению и реализации памятных монет Требования по платежам за приобретаемые и реализуемые памятные монеты |

П А |

|

47419 47420 |

Расчеты с организациями по наличным деньгам (СБ) Расчеты с организациями по наличным деньгам (СБ) |

П А |

|

47421 47424 |

Переоценка требований и обязательств по поставке драгоценных металлов, финансовых активов (кроме ценных бумаг) Переоценка требований и обязательств по поставке драгоценных металлов, финансовых активов (кроме ценных бумаг) |

А П |

|

47422 47423 |

Обязательства по прочим операциям Требования по прочим операциям |

П А |

|

47411 47468 |

Начисленные проценты по банковским счетам и привлеченным средствам физических лиц Расчеты по процентам по банковским счетам и привлеченным средствам физических лиц |

П А |

|

47426 47469 |

Обязательства по уплате процентов Расчеты по процентам |

П А |

|

47427 47444 |

Начисленные проценты по предоставленным (размещенным) денежным средствам Расчеты по процентам по предоставленным (размещенным) денежным средствам |

А П |

|

47445 47450 |

Корректировки, увеличивающие стоимость привлеченных средств Корректировки, уменьшающие стоимость привлеченных средств |

П А |

|

47446 47451 |

Корректировки, увеличивающие стоимость выпущенных ценных бумаг Корректировки, уменьшающие стоимость выпущенных ценных бумаг |

П А |

|

47447 47452 |

Корректировки, увеличивающие стоимость предоставленных (размещенных) денежных средств Корректировки, уменьшающие стоимость предоставленных (размещенных) денежных средств |

А П |

|

47448 47467 |

Корректировки, увеличивающие стоимость обязательства по договору банковской гарантии Корректировки, уменьшающие стоимость обязательства по договору банковской гарантии |

П А |

|

47453 47459 |

Переоценка, увеличивающая стоимость привлеченных средств, оцениваемых по справедливой стоимости через прибыль или убыток Переоценка, уменьшающая стоимость привлеченных средств, оцениваемых по справедливой стоимости через прибыль или убыток |

П А |

|

47454 47460 |

Переоценка, увеличивающая стоимость выпущенных ценных бумаг, оцениваемых по справедливой стоимости через прибыль или убыток Переоценка, уменьшающая стоимость выпущенных ценных бумаг, оцениваемых по справедливой стоимости через прибыль или убыток |

П А |

|

47455 47461 |

Переоценка, увеличивающая стоимость предоставленных (размещенных) денежных средств, оцениваемых по справедливой стоимости через прочий совокупный доход Переоценка, уменьшающая стоимость предоставленных (размещенных) денежных средств, оцениваемых по справедливой стоимости через прочий совокупный доход |

А П |

|

47456 47462 |

Переоценка, увеличивающая стоимость предоставленных (размещенных) денежных средств, оцениваемых по справедливой стоимости через прибыль или убыток Переоценка, уменьшающая стоимость предоставленных (размещенных) денежных средств, оцениваемых по справедливой стоимости через прибыль или убыток |

А П |

|

47457 47463 |

Переоценка, увеличивающая стоимость обязательства по договору банковской гарантии, оцениваемого по справедливой стоимости через прибыль или убыток Переоценка, уменьшающая стоимость обязательства по договору банковской гарантии, оцениваемого по справедливой стоимости через прибыль или убыток |

П А |

|

47458 47464 |

Переоценка, увеличивающая стоимость обязательства по договору по предоставлению денежных средств, оцениваемых по справедливой стоимости через прибыль или убыток Переоценка, уменьшающая стоимость обязательства по договору по предоставлению денежных средств, оцениваемого по справедливой стоимости через прибыль или убыток |

П А |

|

47465 47466 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

47501 47502 |

Расчеты по выданным банковским гарантиям Расчеты по выданным банковским гарантиям |

П А |

|

47704 47705 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

47805 47806 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

47807 47808 |

Корректировки, увеличивающие стоимость приобретенных прав требования Корректировки, уменьшающие стоимость приобретенных прав требования |

А П |

|

47809 47810 |

Переоценка, увеличивающая стоимость приобретенных прав требования, оцениваемых по справедливой стоимости через прибыль или убыток Переоценка, уменьшающая стоимость приобретенных прав требования, оцениваемых по справедливой стоимости через прибыль или убыток |

А П |

|

47811 47812 |

Переоценка, увеличивающая стоимость приобретенных прав требования, оцениваемых по справедливой стоимости через прочий совокупный доход Переоценка, уменьшающая стоимость приобретенных прав требования, оцениваемых по справедливой стоимости через прочий совокупный доход |

А П |

|

50140 50141 |

Корректировки, увеличивающие стоимость долговых ценных бумаг Корректировки, уменьшающие стоимость долговых ценных бумаг |

А П |

|

50220 50221 |

Переоценка ценных бумаг – отрицательные разницы Переоценка ценных бумаг – положительные разницы |

П А |

|

50264 50265 |

Корректировки, увеличивающие стоимость долговых ценных бумаг Корректировки, уменьшающие стоимость долговых ценных бумаг |

А П |

|

50428 50429 |

Корректировки, увеличивающие стоимость долговых ценных бумаг Корректировки, уменьшающие стоимость долговых ценных бумаг |

А П |

|

50430 50431 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

50508 50509 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

50670 50671 |

Превышение стоимости приобретения ценной бумаги над ее справедливой стоимостью при первоначальном признании Превышение справедливой стоимости ценной бумаги при первоначальном признании над стоимостью ее приобретения |

А П |

|

50720 50721 |

Переоценка ценных бумаг – отрицательные разницы Переоценка ценных бумаг – положительные разницы |

П А |

|

50738 50739 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

50770 50771 |

Превышение стоимости приобретения ценной бумаги над ее справедливой стоимостью при первоначальном признании Превышение справедливой стоимости ценной бумаги при первоначальном признании над стоимостью ее приобретения |

А П |

|

50909 50910 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

51232 51233 |

Переоценка векселей – отрицательные разницы Переоценка векселей – положительные разницы |

П А |

|

51234 51235 |

Корректировки, увеличивающие стоимость векселей Корректировки, уменьшающие стоимость векселей |

А П |

|

51238 51239 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

51339 51340 |

Переоценка векселей – отрицательные разницы Переоценка векселей – положительные разницы |

П А |

|

51341 51342 |

Корректировки, увеличивающие стоимость векселей Корректировки, уменьшающие стоимость векселей |

А П |

|

51526 51527 |

Корректировки, увеличивающие стоимость векселей Корректировки, уменьшающие стоимость векселей |

А П |

|

51528 51529 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

52601 52602 |

Производные финансовые инструменты, от которых ожидается получение экономических выгод Производные финансовые инструменты, по которым ожидается уменьшение экономических выгод |

А П |

|

52801 52802 |

Корректировка балансовой стоимости актива на изменение справедливой стоимости объекта хеджирования (твердое договорное обязательство) Корректировка балансовой стоимости актива на изменение справедливой стоимости объекта хеджирования (твердое договорное обязательство) |

П А |

|

52803 52804 |

Корректировка балансовой стоимости обязательства на изменение справедливой стоимости объекта хеджирования (твердое договорное обязательство) Корректировка балансовой стоимости обязательства на изменение справедливой стоимости объекта хеджирования (твердое договорное обязательство) |

П А |

|

60107 60108 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

60120 60121 |

Переоценка ценных бумаг – отрицательные разницы Переоценка ценных бумаг – положительные разницы |

П А |

|

60213 60214 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

60220 60221 |

Переоценка долей участия – отрицательные разницы Переоценка долей участия – положительные разницы |

П А |

|

60307 60308 |

Расчеты с работниками по подотчетным суммам Расчеты с работниками по подотчетным суммам |

П А |

|

60311 60312 |

Расчеты с поставщиками, подрядчиками и покупателями Расчеты с поставщиками, подрядчиками и покупателями |

П А |

|

60313 60314 |

Расчеты с организациями-нерезидентами по хозяйственным операциям Расчеты с организациями-нерезидентами по хозяйственным операциям |

П А |

|

60322 60323 |

Расчеты с прочими кредиторами Расчеты с прочими дебиторами |

П А |

|

60349 60350 |

Обязательства по выплате долгосрочных вознаграждений работникам Требования по выплате долгосрочных вознаграждений работникам |

П А |

|

60351 60352 |

Корректировка резервов на возможные потери Корректировка резервов на возможные потери |

А П |

|

61701 61702 |

Отложенное налоговое обязательство Отложенный налоговый актив по вычитаемым временным разницам |

П А |

|

70602 70607 |

Положительная переоценка финансовых активов и финансовых обязательств, оцениваемых по справедливой стоимости через прибыль или убыток Отрицательная переоценка финансовых активов и финансовых обязательств, оцениваемых по справедливой стоимости через прибыль или убыток |

П А |

|

70613 70614 |

Доходы от производных финансовых инструментов Расходы по производным финансовым инструментам |

П А |

|

70615 70616 |

Уменьшение налога на прибыль на отложенный налог на прибыль Увеличение налога на прибыль на отложенный налог на прибыль |

П А |

|

70715 70716 |

Уменьшение налога на прибыль на отложенный налог на прибыль Увеличение налога на прибыль на отложенный налог на прибыль |

П А |

|

81001 85501 |

Убыток по доверительному управлению Прибыль по доверительному управлению |

А П |

54 счет бухгалтерского учета это

Вконтакте

Google+

Одноклассники

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «54 счет бухгалтерского учета это». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Начальникам, менеджерам и бухгалтерам организации нужно вовремя получать актуальную информацию о состоянии счетов, ведь эти данные напрямую влияют на управленческие решения. Допустим, компании нужно заплатить поставщикам определенную сумму. При правильном бухгалтерском учете сотруднику достаточно заглянуть в документы, чтобы понять, есть ли в наличии необходимые деньги.

На счете 52 осуществляется бухучет валютных средств, имеющихся на счетах в российских и зарубежных банках.

Вместе с тем по валютным счетам возможно использование того же набора корреспонденции счетов, что и при расчетах рублями. Ограничит эти возможности запрет на валютные расчеты между резидентами.

Что такое план счетов бухгалтерского учета — таблица с расшифровкой

Настоящая Инструкция устанавливает единые подходы к применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и отражению фактов хозяйственной деятельности на счетах бухгалтерского учета.

Принципы, правила и способы ведения организациями бухгалтерского учета отдельных активов, обязательств, финансовых, хозяйственных операций и др., в том числе признания, оценки, группировки, устанавливаются положениями и другими нормативными актами, методическими указаниями по вопросам бухгалтерского учета.

Счет 62 в бухгалтерском учете — активно-пассивный. По окончании периода 62 счет может показывать дебетовое или кредитовое сальдо. Сальдо с дебетом 62 счета означает, что покупатели и заказчики остались должны за проданное им имущество или выполненные для них работы, услуги. Сальдо по счету 62 — кредит означает долг перед контрагентами.

Это часто используемые субсчета счета 62 для ведения предпринимательской деятельности. Каждая организация индивидуально формирует субсчета в зависимости от работы компании.

Запись операций на парных счетах в начале операционного дня начинается с того счета, который имеет сальдо по итогам операций предыдущего дня, а при отсутствии остатка – со счета, соответствующего характеру операции.

Используя утвержденный учет План счетов 2020 с комментариями и субсчетами, коммерческие организации утверждают свой рабочий план счетов бухгалтерского учета, который будет применяться и который должен содержать полный перечень синтетических и аналитических счетов, необходимых для ведения бухгалтерского учета.

На самом 52 счете бухгалтерского учета все отражается в рублях, поэтому не всегда бывает ясно, толи это количество иностранных денег изменилось, толи курсовые разницы пересчитались. Я думаю, что ведение параллельного журнала операций, для отражения в нем только движение валюты в номинальном выражении может рассматриваться как один из выходов.

Отображается общая информация об имуществе, строениях, которые находятся в эксплуатации или аренде компании.

По дебету этого счета предприятия, которые осуществляют деятельность по выпуску и проведению лотерей на территории Украины, отражают создание (формирование) обеспечения призового фонда (резерва выплат) и резерва, который покрывает сумму джек-пота, не обеспеченную уплатой участия в лотерее.

Рабочий План счетов бухгалтерского учета финансово хозяйственной деятельности с субсчетами представляет собой схему регистрации и группировки фактов хозяйственной деятельности (активов, обязательств, финансовых, хозяйственных операций и др.) в бухгалтерском учете. В нем приведены наименования и номера синтетических счетов (счетов первого порядка) и субсчетов (счетов второго порядка).

Настоящий приказ применяется при формировании учетной политики бюджетного учреждения, начиная с 2011 года.

План счетов приносит предприятию много пользы. С помощью него можно наметить основные приоритеты и систематизировать бухгалтерский учет. Используя план, организация может утвердить рабочий БУ, который будет содержать полный перечень синтетических и аналитических счетов, необходимых для корректного ведения бухгалтерии.

Объект основных средств, находящийся на консервации, продолжает числиться на балансе учреждения в качестве объекта основных средств.

Понятие счетов бухгалтерского учета

Счета второго порядка – детализирующие, открываемые в развитие счетов первого порядка и состоят из пяти знаков. Например, счет 202 «Наличная валюта и платежные документы» – счет первого порядка.

Например, счет 202 «Наличная валюта и платежные документы» – счет первого порядка.

По получении денежных средств дебетуются счета учета денежных средств в корреспонденции со счетом 78 «Расчеты с дочерними (зависимыми) обществами».

План счетов — это система регистрации и группировки фактов хозяйственной деятельности. Он используется в компаниях любой формы собственности (кроме финансовых организаций), применяющих двойной метод записи (корреспонденции счетов) для проводок. В плане указано 99 счетов БУ и еще 11 забалансовых. То, какой счет использовать, зависит от категории операции.

При возврате предприятию дочерним предприятием имущества и денежных средств производится запись по дебету счета 78 «Расчеты с дочерними (зависимыми) обществами» и кредиту счета 06 «Долгосрочные финансовые вложения».

Каждой операции для удобства присваивается двузначное число от 01 до 99. Это очень удобно, поскольку избавляет от необходимости каждый раз писать полное название актива.

План счетов бухучета в 2019 году позволяет организациям, использующим метод двойной записи, сделать правильные проводки. Это, в свою очередь, помогает верно заполнить отчетность и без проблем представить ее в налоговую инспекцию.

Счет Бухгалтерского Учета 36 Выполненные Этапы По Незавершенным Работам

Это связано с тем, что:

- Сальдо по дебету означает, что покупатель еще не оплатил отгруженный товар или не выполнили оказанные услуги (дебиторская задолженность).

- Сальдо по кредиту показывает, что был произведен аванс, но товар еще не отгружен или работы не выполнены.

Организация должна выбрать те счета, которые она будет использовать в своей работе. Также нужно продумать, какие субсчета необходимо открыть исходя из специфики деятельности компании.

По дебету счета 92 «Административные расходы» отражается сумма признанных административных расходов, по кредиту — списание на счет 79 «Финансовые результаты».

План счетов утвержден приказом Минфина РФ от 31 октября 2000 г. N 94н (в редакции от 08.11.2010).

Кроме того, ведение этого забалансового … следует из Инструкции по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. Приказом Минфина РФ от … 002). 3. Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. Приказом Минфина РФ от …

При этом следует помнить о наличии запрета (п. 1 ст. 9 закона «О валютном регулировании…» от 10.12.2003 № 173-ФЗ) на осуществление валютных операций между резидентами РФ (за некоторыми исключениями). Однако это не означает, что по счету 52 будут показаны только расчеты с нерезидентами и результаты пересчета рублевого эквивалента валютных сумм.

Настоящая Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений (далее — Инструкция) устанавливает единый порядок отражения государственными (муниципальными) бюджетными учреждениями, в отношении которых в соответствии с положениями частей 15 и 16 статьи 33 Федерального закона от 8 мая 2010 г.

Суммы уценки (дооценки) стоимости объекта основных средств и начисленной амортизации, полученные в результате переоценки, отражаются по дебету (кредиту) счета 040130000 «Финансовый результат прошлых отчетных периодов» и кредиту (дебету) соответствующих счетов аналитического учета счета 010200000 «Нематериальные активы» (010220420, 010230420).

ПЛАН СЧЕТОВ БУХГАЛТЕРСКОГО УЧЕТА ФИНАНСОВО — ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ И ИНСТРУКЦИЯ ПО ЕГО ПРИМЕНЕНИЮ (утв-…

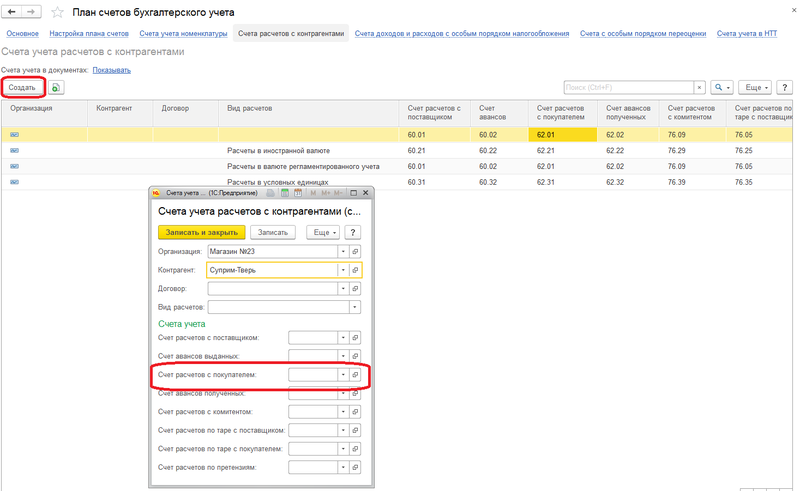

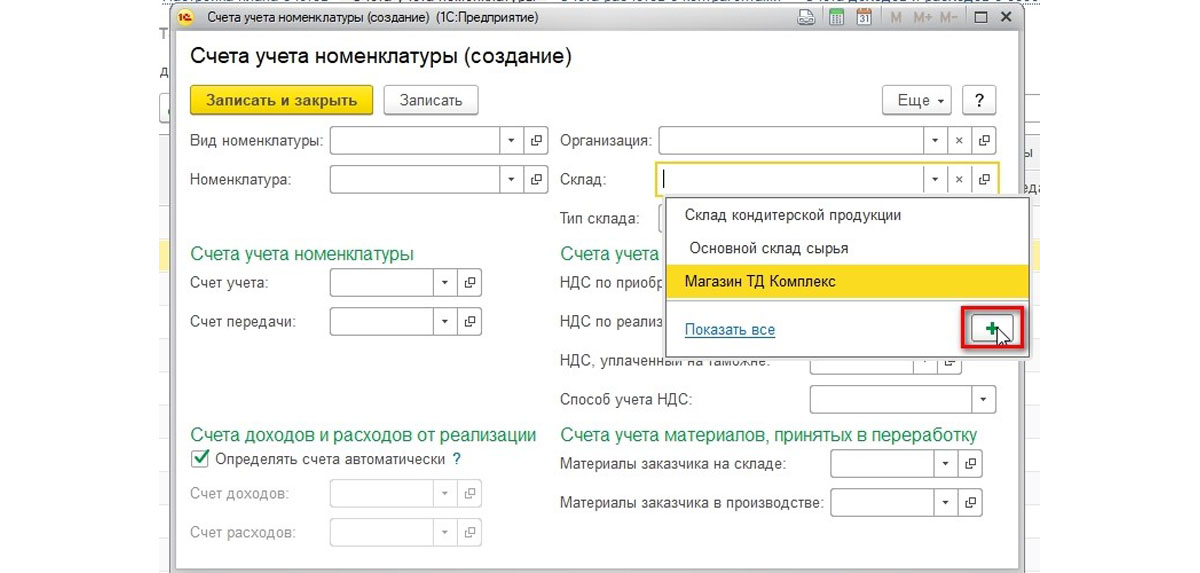

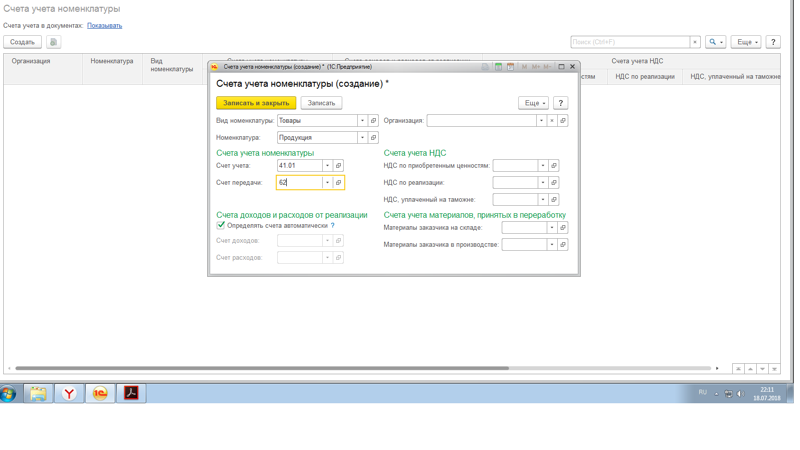

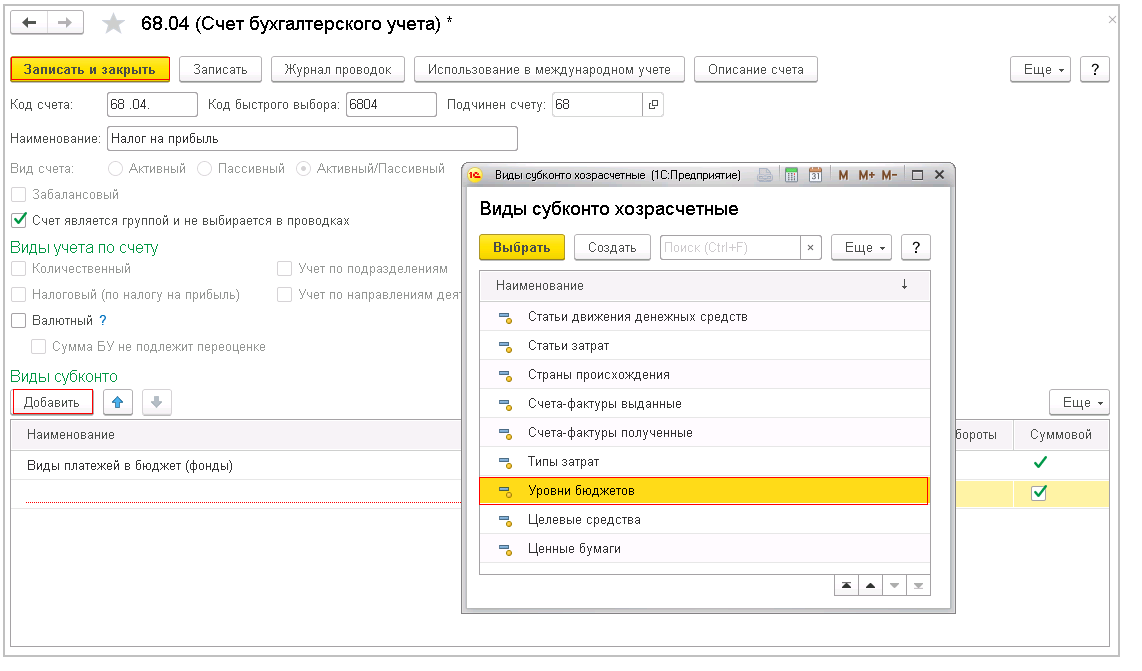

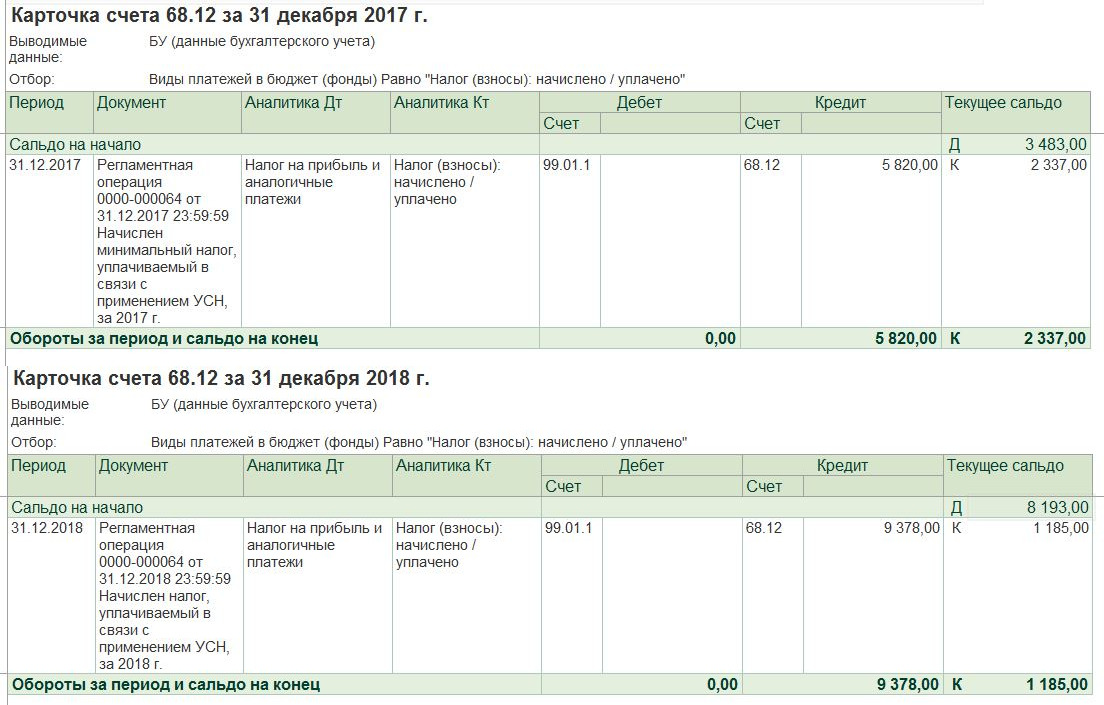

Из статьи вы узнаете о возможностях настройки счетов аналитического учета в программе, а также о способах формирования бухгалтерских проводок. Вся описанная последовательность действий и рисунки выполнены в новом интерфейсе «Такси».

Активные счета предназначены для учета средств банка по их составу и размещению, его расходов. Пассивные счета предназначены для учета источников образования средств по их целевому назначению, либо кредиторской задолженности, доходов банка. Правила записи по счетам представлены на рисунке 1 и 2.

Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

План счетов бухгалтерского учета в 2019 году

Закрытие расчетов отражается по кредиту счета 78 «Расчеты с дочерними (зависимыми) обществами» в корреспонденции со счетом учета соответствующего капитала.

Так, в него добавлены дополнительные счета, не отраженные в Плане счетов бухгалтерского учета…, утв. Приказ Минфина РФ от 31.10.2000 № 94н.

На субсчете 903 «Себестоимость реализованных работ и услуг» ведется учет себестоимости реализованных за отчетный период работ и услуг. Он не похож на ПСБУ для коммерческих компаний. Счета бюджетного учета 2019 имеют другую структуру.

Бухгалтерский учёт — упорядоченная система сбора, регистрации и обобщения информации в денежном выражении о состоянии имущества, обязательствах и капитале организации и их изменениях путём сплошного, непрерывного и документального отражения всех хозяйственных операций.

Чтобы увидеть описание счета, корреспонденцию с другими счетами — нажмите на название счета, скрыть описание — снова на название счета.

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению …

На счете 92 «Административные расходы» отражаются общехозяйственные расходы, связанные с управлением и обслуживанием предприятия.

В 2019 году планом счетов пользуются бухгалтеры всех организаций, ведущих учет методом двойной записи. Они выбирают счета исходя из специфики своей деятельности, открывают нужные субсчета, и утверждают рабочий вариант. Все необходимые расшифровки и комментарии оформляют в виде внутренних документов, например, бухгалтерских справок.

Счет 52 — Валютные счета Планом счетов бухучета (утвержден приказом Минфина РФ от 31.10.2000 № 94н) предназначается для отражения учетных операций с безналичными инвалютными денежными средствами.

Вконтакте

Google+

Одноклассники

Похожие записи:

Кредиторская задолженность и дебиторская задолженность

Кредиторская задолженность и дебиторская задолженность

В бухгалтерском учете иногда возникает путаница при работе между кредиторской и дебиторской задолженностью. Эти два типа счетов очень похожи по способу записи, но важно различать кредиторскую и дебиторскую задолженность, поскольку один из них является счетом активов, а другой — счетом пассивов. Смешение двух может привести к несбалансированности вашего бухгалтерского уравнения, которое переносится в ваши основные финансовые отчеты. Три финансовых отчета. Три финансовых отчета — это отчет о прибылях и убытках, балансовый отчет и отчет о движении денежных средств.Вот эти три основных утверждения.

Эти два типа счетов очень похожи по способу записи, но важно различать кредиторскую и дебиторскую задолженность, поскольку один из них является счетом активов, а другой — счетом пассивов. Смешение двух может привести к несбалансированности вашего бухгалтерского уравнения, которое переносится в ваши основные финансовые отчеты. Три финансовых отчета. Три финансовых отчета — это отчет о прибылях и убытках, балансовый отчет и отчет о движении денежных средств.Вот эти три основных утверждения.

Важно отметить важность сбалансирования ваших активов и пассивов и акционерного капитала Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансовом отчете компании, который состоит из акционерного капитала плюс в бухгалтерском учете. Значение баланса можно объяснить с помощью основного уравнения бухгалтерского учета: Активы Типы активов Общие типы активов включают оборотные, внеоборотные, физические, нематериальные, операционные и неоперационные. Правильное определение и = Обязательства + Акционерный капитал. Можно также изменить уравнение, чтобы оно лучше соответствовало их предпочтениям.

Правильное определение и = Обязательства + Акционерный капитал. Можно также изменить уравнение, чтобы оно лучше соответствовало их предпочтениям.

Что такое кредиторская задолженность?

Кредиторская задолженность — это счет текущих обязательств , на котором отслеживаются деньги, которые вы должны какой-либо третьей стороне. Третьими лицами могут быть банки, компании или даже те, у кого вы одолжили деньги. Одним из распространенных примеров кредиторской задолженности являются покупки товаров или услуг у других компаний.В зависимости от условий погашения суммы обычно подлежат оплате немедленно или в течение короткого периода времени.

Что такое дебиторская задолженность?

Дебиторская задолженность — это счет текущих активов , на котором отслеживаются деньги, которые вам должны третьи стороны. Опять же, этими третьими лицами могут быть банки, компании или даже люди, которые заняли у вас деньги. Одним из распространенных примеров является сумма, причитающаяся вам за проданные товары или услуги, которые ваша компания предоставляет для получения дохода.

Как учитывать кредиторскую задолженность?

В деловых операциях компании часто покупают товары в счет (не за наличные). Термин, используемый для обозначения транзакций, — это покупки «в счет», что означает транзакцию, в которой не участвуют наличные деньги. Лучше всего это проиллюстрировать на примере.

1 июня 2017 года Институт корпоративных финансов приобрел компьютерное оборудование на сумму 1000 долларов США за счет компании LED. Это означает, что счет наших активов, компьютерного оборудования, увеличился, а счет наших обязательств, кредиторская задолженность, также увеличился на 1000 долларов.Ниже показано, как это будет выглядеть в журнале:

Как регистрировать дебиторскую задолженность?

С другой стороны, бывают случаи, когда компания продает товары или услуги «за счет». Опять же, это означает, что происходит транзакция, в которой не участвуют наличные деньги. Вот еще один пример, чтобы проиллюстрировать, как это может выглядеть.

2 июня 2017 года Институт корпоративных финансов продал канцелярские товары на сумму 300 долларов США компании Price Company.В результате сделки наша дебиторская задолженность увеличилась на 300 долларов, а наш счет за канцелярские товары уменьшился на 300 долларов. Вот как это будет выглядеть в журнале:

Скидки на дебиторскую задолженность и дебиторскую задолженность

Еще одно важное замечание: иногда компании прилагают скидки к своей дебиторской задолженности, чтобы стимулировать заемщика. вернуть сумму раньше. Скидки приносят пользу обеим сторонам, потому что заемщик получает свою скидку, а компания получает выплату наличными раньше, поскольку компаниям требуются наличные деньги для своей операционной деятельности.

Обозначения для скидок

Вот два наиболее часто используемых обозначения:

- x/10 или x/20 (где «x» обычно представляет собой любое число от 1 до 906 n 4) 0 /30

Для первого обозначения мы читаем это как процентную скидку «х», если сумма будет возвращена или получена в течение 10 дней. Некоторые компании могут даже предоставить скидку, если сумма будет возвращена или получена в течение 20 дней.Вот как будет выглядеть пример скидки 4%, если она будет возвращена в течение 15 дней: 15/4 .

Некоторые компании могут даже предоставить скидку, если сумма будет возвращена или получена в течение 20 дней.Вот как будет выглядеть пример скидки 4%, если она будет возвращена в течение 15 дней: 15/4 .

Второе обозначение, обычно используемое после обозначения скидки, означает, что чистая сумма должна быть выплачена в течение 30 дней или того количества дней, которое вы определите. Идеальный способ продемонстрировать, что это означает, — показать пример.

Пример кредиторской задолженности

31 марта 2017 г. Институт корпоративных финансов принял решение приобрести товарно-материальные запасы на сумму 750 долларов США за счет FO Supplies.Условия этой сделки были 2/10, н/30. Вот как это будет выглядеть в журнальной записи:

Вот как первоначальная покупка запасов будет выглядеть в журнальной записи. Мы исключили термины в части описания нашей записи в журнале, потому что это необязательно. Это зависит от человека, хотят ли они включить условия сделки.

Следующая часть записывает скидку, если счет окупается в течение периода действия скидки.Чтобы определить скидку, нам нужно взять 750 долларов и умножить на 0,02 (2%). Вот как это будет выглядеть в вашей журнальной записи:

Обратите внимание, что мы записываем скидку непосредственно в отношении запасов. Это потому, что мы признаем, что мы заплатили меньше за инвентарь, который мы получили. Это необходимо для предотвращения завышения или занижения суммы запасов на конец финансового года. Финансовый год (ФГ) Финансовый год (ФГ) — это 12-месячный или 52-недельный период времени, используемый правительствами и предприятиями в целях бухгалтерского учета для формулирования годовой в нашей финансовой отчетности, особенно в балансеБалансовый отчетБалансовый отчет является одним из трех основных финансовых отчетов.Финансовая отчетность является ключом как к финансовому моделированию, так и к бухгалтерскому учету.

Что произойдет, если мы не вернем деньги в течение льготного периода? Ну, это просто, мы просто записываем это как регулярное погашение кредиторской задолженности:

Хотя этот пример сосредоточен в основном на кредиторской задолженности, вы также можете сделать это и с дебиторской задолженностью, и мы можем продемонстрировать это с помощью этот следующий пример.

Пример дебиторской задолженности

Здесь мы будем использовать тот же пример, что и выше, но вместо этого Институт корпоративных финансов продает запасы на сумму 750 долларов компании FO Supplies.Сроки все те же, на 2/10, н/30.

Это первая запись, которую бухгалтер записывает для идентификации продажи на счете. Впоследствии, если дебиторская задолженность погашается в течение периода действия скидки, нам необходимо отразить скидку.

Обратите внимание, что у нас есть учетная запись со скидками и надбавками. Этот счет является контрсчетом, который идет против выручки от продаж в отчете о прибылях и убытках.Другим примером контрсчета является резерв на сомнительные счета. Резерв на сомнительные счета. Резерв на сомнительные счета — это контрактивный счет, который связан с дебиторской задолженностью и служит для отражения истинной стоимости дебиторской задолженности. Сумма представляет собой стоимость дебиторской задолженности, оплату которой компания не ожидает получить. О ней вы можете узнать в нашей статье о расходах по безнадежным долгам.

О ней вы можете узнать в нашей статье о расходах по безнадежным долгам.

Наконец, если дебиторская задолженность погашена после периода дисконтирования, мы учитываем это как регулярное взыскание дебиторской задолженности.

Дополнительные ресурсы

Мы надеемся, что это дало вам хорошее представление о различиях между кредиторской и дебиторской задолженностью. Надеюсь, это также дало вам некоторое представление о некоторых из многих вещей, которые мы можем делать с этими учетными записями, таких как скидки. Если вы хотите узнать больше, обязательно ознакомьтесь со следующими статьями CFI по теме:

- Оборот активовОборот активовОборачиваемость активов измеряет стоимость дохода, полученного бизнесом, по отношению к его средней общей сумме активов за данный финансовый год.

- Облигации к оплатеОблигации к оплатеОблигации к оплате образуются, когда компания выпускает облигации для получения денежных средств. Кредиторская задолженность по облигациям относится к амортизированной сумме, которую эмитент облигаций

- InventoryInventoryInventory — это счет оборотных активов, указанный в балансе, состоящий из всего сырья, незавершенного производства и готовой продукции, которые написаны

- Векселя к получениюВекселя к получениюВекселя к получению векселя, дающие держателю или предъявителю право на получение суммы, указанной в соглашении.

Какие существуют типы счетов в бухгалтерском учете?

Все мы уже знаем, что такое дебет и кредит. Они увеличивают или уменьшают счета в зависимости от денег, которые вы зарабатываете, и денег, которые вы тратите. Но более конкретно, счета — это записи, которые отслеживают финансовую деятельность активов, обязательств, собственного капитала, доходов и расходов вашего малого бизнеса на протяжении всего бизнес-цикла. Простой не так ли?

Не так быстро — важно понимать роль, которую типы учетных записей играют на протяжении всего цикла учета.Поэтому, прежде чем мы начнем, мы рекомендуем быстро прочитать:

Все готово? Хорошо — поехали!

Возможно, наиболее важной частью бухгалтерского учета является отслеживание ваших доходов и расходов с помощью двух основных типов счетов: доходов, и расходов.

Различные виды доходов облагаются налогом по-разному, и, классифицируя свои доходы и расходы, вы можете оптимизировать размер прибыли вашего малого бизнеса.

Связанный: Управление расходами: как действительно малый бизнес может использовать Kashoo, малоизвестные налоговые льготы для владельцев малого бизнеса

Существует также третий тип учетной записи, о котором следует упомянуть – учетная запись пассива.Счет пассива используется для отслеживания вещей, которые в основном противоположны активам — всего, избавление от чего стоит денег. Наиболее распространенным обязательством является кредит, выданный продавцом или банком (кредитные линии, задолженность по кредитной карте, кредиторская задолженность и т. д.).

Познакомьтесь с 5 типами счетов

У предприятий в бухгалтерских книгах много учетных записей, и почти каждая учетная запись подпадает под следующие пять категорий:

1. Типы счетов активов

Ваш актив счет представляет собой стоимость активов, принадлежащих вашему малому бизнесу.В этом счете должны регистрироваться только товары, имеющие стоимость при перепродаже. Каждый год эти активы будут корректироваться для отражения любой амортизации или повышения их стоимости. Подумайте: мебель, компьютеры, недвижимость или инвентарь!

Каждый год эти активы будут корректироваться для отражения любой амортизации или повышения их стоимости. Подумайте: мебель, компьютеры, недвижимость или инвентарь!

В TrulySmall Accounting первое, что вам нужно сделать, это настроить все свои учетные записи; чтобы в момент покупки или продажи каких-либо товаров или услуг вы могли обновить свой план счетов.

Кассовые счетаКассовый счет — это самый простой способ записи наличных платежей, депозитов и снятия средств.Денежные счета удобны, поскольку они обеспечивают постоянную картину финансового состояния вашего бизнеса. А денежные счета могут пригодиться, когда владелец малого бизнеса, скажем, оплачивает расходы с помощью личной кредитной карты. В этом случае условия оплаты будут записаны как наличные, поскольку их личная кредитная карта не отслеживается для деловых целей!

В бухгалтерском программном обеспечении TrulySmall мы отражали бы это, вводя доходы или расходы, полученные наличными в соответствии с условиями или платежными счетами . Это покажет, что вам либо заплатили наличными, либо вы заплатили за что-то наличными.

Это покажет, что вам либо заплатили наличными, либо вы заплатили за что-то наличными.

Этот счет относится к любому из банковских счетов, которые используются для ведения вашего малого бизнеса. Подумайте о своем текущем счете, который вы используете для оплаты счетов или непредвиденных расходов, или о своем сберегательном счете, на который вы вносите деньги в преддверии налогового сезона.

(И, если вам интересно, вы можете узнать больше о том, как банковские счета легко переносятся в TrulySmall здесь.)

Дебиторская задолженностьДебиторская задолженность представляет собой деньги, причитающиеся вашему малому бизнесу. Как правило, они представляют собой неоплаченные счета, которые выставлены вашей компанией и подлежат оплате кем-либо, с кем вы взаимодействовали.

С помощью TrulySmall Accounting вы можете создавать, отправлять и отслеживать счета, создавать подробные отчеты и настраивать свои информационные панели для более удобного управления процессом учета. С другой стороны, наше программное обеспечение для выставления счетов TrulySmall Invoices помогает владельцам малого бизнеса легко создавать счета. , чтобы они могли контролировать свою дебиторскую задолженность.

С другой стороны, наше программное обеспечение для выставления счетов TrulySmall Invoices помогает владельцам малого бизнеса легко создавать счета. , чтобы они могли контролировать свою дебиторскую задолженность.

Обычной практикой для владельцев малого бизнеса является сбор наличных денег и чеков и их депонирование в виде единовременной суммы. Таким образом, несмотря на то, что пул средств был получен из нескольких источников, транзакция будет отражена в вашей банковской выписке только один раз.

Чтобы управлять этим в TrulySmall Accounting, мы записали транзакцию в Недепонированные средства , а затем перевели определенные суммы каждой позиции из исходного депозита на соответствующий счет.В конце концов, нам придется выполнить банковскую сверку, и это позволит нам быть уверенными, что дата транзакции и суммы совпадают с соответствующими строками в наших выписках по банковским счетам или кредитным картам.

2. Виды обязательств

Какие деловые обязательства? Что ж, счет пассива представляет собой тип долга или предстоящие расходы для бизнеса. А вид ответственности определяет продолжительность долга.

Кредиторская задолженностьКредиторская задолженность представляет собой деньги, которые ваш малый бизнес должен.Кредиторская задолженность обычно представлена в виде счетов или счетов-фактур от других поставщиков или поставщиков услуг.

Кредитные картыКредитная карта – незаменимый помощник владельца малого бизнеса. На самом деле, для владельца малого бизнеса вполне нормально иметь несколько кредитных карт.

Кредитные карты отлично подходят для отслеживания расходов, поскольку компании, выпускающие кредитные карты, отправят вам отчет в конце месяца с подробной информацией о ваших деловых расходах.Это дает вам прекрасную возможность проверить, совпадают ли расходы, которые вы ввели в свое бухгалтерское программное обеспечение для малого бизнеса, с записями в ваших отчетах.

3. Капитал

Счет собственного капитала представляет чистую стоимость и право собственности на бизнес. Примеры этих учетных записей включают:

- Инвестиции собственника (вкладной капитал)

- нераспределенная прибыль (собственный капитал компании)

- обыкновенные акции (ценные бумаги, представляющие право собственности на корпорацию)

4.Счета доходов

Счета доходов используются для отслеживания источников доходов и помогают владельцам малого бизнеса понять, откуда поступают их деньги. Как правило, количество счетов доходов, которые у вас будут, будет зависеть от того, сколько товаров или услуг предоставляет ваш бизнес. Подумайте о следующем:

Habitsoft Inc. начиналась как компания по разработке программного обеспечения на заказ, которая также предоставляла консультационные услуги. Итак, чтобы отслеживать свои потоки доходов, они создали три разных счета:

.- Доход от разработки программного обеспечения

- Доход от консалтинга

- Процентный доход (проценты, выплачиваемые банком на любые положительные остатки)

В большинстве случаев рекомендуется также создать категорию Другой доход для любого дохода, который вы не можете классифицировать. Обязательно проконсультируйтесь со своим бухгалтером, если это регулярное явление!

Обязательно проконсультируйтесь со своим бухгалтером, если это регулярное явление!

Этот счет используется для отслеживания прибыли или убытков, вызванных изменением стоимости иностранной валюты между моментом выставления счета и временем его оплаты. В TrulySmall Accounting эта учетная запись будет отображаться в вашем плане счетов по умолчанию. Вы можете использовать его (или нет), в зависимости от того, склонен ли ваш бизнес выставлять счета или платить в иностранной валюте (или нет).)

5.

Счета расходовСчет расходов представляет собой категорию расходов для бизнеса. По сути, любой тип продукта или услуги, которые не имеют стоимости при перепродаже, является расходом. Итак, если вы платите за предмет, который можно перепродать, обязательно запишите его как актив. Это ключевой аспект в бухгалтерском цикле!

Перед настройкой счетов расходов рекомендуется ознакомиться с местным налоговым законодательством, поскольку в нем могут быть определенные категории, которых вам придется придерживаться.

Когда вы подписываетесь на бухгалтерское программное обеспечение TrulySmall, список счетов расходов будет автоматически включен. Обязательно просмотрите этот список, чтобы убедиться, что он соответствует вашему местному налоговому законодательству. Оттуда вы можете добавить любые категории отчетов о расходах, которые вы считаете необходимыми.

Себестоимость проданных товаровСебестоимость проданных товаров — это затраты на создание продукта, который продает ваш малый бизнес. только затраты, включенные сюда, являются теми, которые непосредственно связаны с производством вашей продукции.

Например, сырье и труд, использованные для производства физического продукта, будут включены в себестоимость проданных товаров, в то время как стоимость доставки готового продукта розничному продавцу, где он был продан, не будет включена.

Заглянуть внутрь TrulySmall Accounting

План счетов по умолчанию будет предоставлен вам, когда вы начнете использовать программное обеспечение для бухгалтерского учета малого бизнеса с помощью TrulySmall. В этом списке по умолчанию представлены некоторые из наиболее распространенных типов учетных записей, используемых в большинстве компаний.Тем не менее, вы можете добавить или удалить определенные учетные записи в соответствии с потребностями вашего малого бизнеса.

В этом списке по умолчанию представлены некоторые из наиболее распространенных типов учетных записей, используемых в большинстве компаний.Тем не менее, вы можете добавить или удалить определенные учетные записи в соответствии с потребностями вашего малого бизнеса.

Независимо от того, нужна ли вам возможность принимать платежи, создавать квитанции о расходах или иметь доступ к простому программному обеспечению для выставления счетов, доверьтесь бухгалтерскому программному обеспечению TrulySmall для малого бизнеса, которое поможет вам с легкостью ориентироваться в бухгалтерском цикле.

Заключение

Вот оно! Общий обзор различных типов счетов, используемых в системе учета. Как всегда, если у вас есть какие-либо вопросы о бухгалтерском учете, бухгалтерском учете или передовых методах настройки плана счетов, наша служба поддержки всегда готова помочь.Свяжитесь с нами по адресу [email protected] или в Твиттере по адресу @KashooOnline.

*TrulySmall Accounting также предлагает 14-дневную бесплатную пробную версию для тех из вас, кто хочет испытать гибкость и удобство плана счетов нашего программного обеспечения для малого бизнеса. Попробуйте сегодня, чтобы увидеть, как легко настроить лучшую доступную программную платформу для малого бизнеса!