Как получить налоговый вычет на обучение в 2022 году

Содержание

- Что за вычет

- Кому дают льготу

- Кому не дают льготу

- Где нужно учиться, чтобы оформить льготу

- Какую сумму вернут

- Как получить вычет за обучение

- Как оформить льготу на работе

- Как вернуть НДФЛ через инспекцию

- Коротко: как вернуть 13 процентов за обучение

- Связанные направления

В 2021 году Иван Иванович прошел два курса в «АПОК» за 55 000 ₽. А через год ФНС вернула ему 7150 ₽ — в виде налогового вычета за обучение. Вычет — это льгота, возмещение части НДФЛ, который вы перечислили в бюджет. Если вы прошли или собираетесь проходить курсы в «АПОК», налоговая может частично освободить ваши доходы от НДФЛ. И в результате вернуть часть из того, что вы уже заплатили в бюджет. Но нужно знать кое-какие тонкости и особенности. Разбираем, как получить налоговый вычет за обучение в 2022 году.

Что за вычет

Это льгота: сумма, которая уменьшает ваш доход для ФНС.

Допустим, в 2021 году вы заработали 700 000 ₽, заплатили налогами 91 000 ₽ — это 13% НДФЛ, и прошли курсы за 30 000 ₽. На стоимость курса можно уменьшить базу по НДФЛ — оформить вычет на обучение. В результате у вас образуется переплата в 3900 ₽, эту сумму вернут на карту.

Льготу можно использовать неоднократно: сколько раз платили за учебу, столько раз и дается налоговый вычет. Но есть кое-какие ограничения по сумме, срокам получения и категориям обучающихся. А еще льготу дают только когда у учебного центра есть лицензия. Например, у «АПОК» есть такая. Значит, после оплаты курса часть денег можно вернуть.

Кому дают льготу

Общие требования:

- гражданство РФ;

- проживание в России;

- доход, с которого удерживают НДФЛ;

- подтверждение образовательных расходов.

Главное условие — уплата подоходного налога. Если вы работаете официально, каждый месяц бухгалтер забирает с зарплаты 13% и переводит в бюджет — часть этих денег можно вернуть. Нет налога — нет и возмещения. За кого разрешают получить вычет. За себя, детей, подопечных, брата или сестру до 24 лет. Самому можно учиться в любой форме, близким — только очно. Если детям больше 24-х, они учатся на вечернем или заочном, льготу не дадут. За кого не вернут налог за обучение. Если бабушка оплатит курсы за внука, налог не вернуть. Если муж даст деньги на учебу жены — то же самое. Племянники, пасынки с падчерицами, дети сожителей, соседи, внуки, зятья и прочие — льгота за оплату их обучения не положена.

Лайфхак: если оплатил учебу супруга Алена и Руслан в браке, оба супруга официально работают. Руслан оплатил 40 000 ₽ за обучение Алены на водительских курсах со своей зарплатной карты.Вычет ему не положен.

В НК написано — НДФЛ за обучение возвращают только заявителю, за него или за детей. Но есть нюанс: расходы мужа или жены — общие расходы супругов. Если муж отправит жену на водительские курсы и сам же их оплатит, ему льгота по закону не положена. Но налоговый вычет за обучение в автошколе может получить жена. По Семейному кодексу деньги супругов — общие. Поэтому, если курсы оплачивал Руслан, указать эти расходы для возмещения налога может и Алена. Но возвращать она будет уже свой НДФЛ.

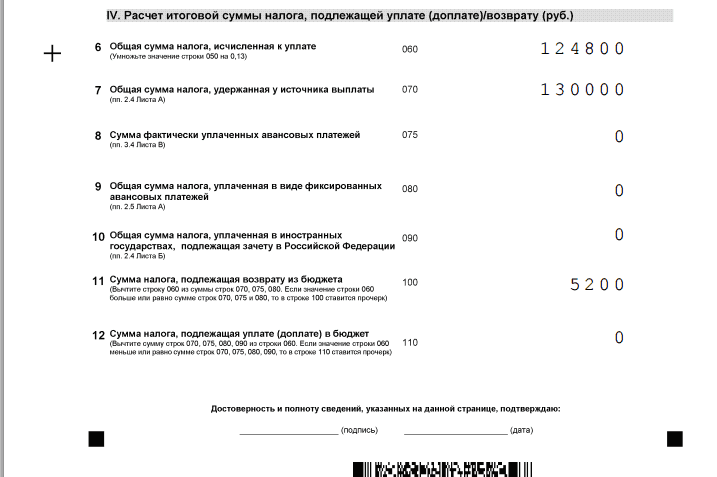

Алена смогла оформить льготу и вернуть 5200 ₽. Чтобы доказать общий характер расходов, к декларации Алена приложила выписку со счета на имя Руслана, брачное свидетельство и заявление о разделе доходов.

Кому не дают льготу

Чтобы оформить возврат НДФЛ, нужно получать зарплату, платить налоги и оплачивать контракт с ВУЗом своими деньгами.

Пользователям маткапитала. Учебу детей можно оплатить не за свой счет, а использовать деньги из бюджета — в счет маткапитала. Тогда возврат НДФЛ за обучение тоже не положен: или маткапитал, или налоговая льгота (пп. 2 п. 1 ст. 219 НК).

Пользователям маткапитала. Учебу детей можно оплатить не за свой счет, а использовать деньги из бюджета — в счет маткапитала. Тогда возврат НДФЛ за обучение тоже не положен: или маткапитал, или налоговая льгота (пп. 2 п. 1 ст. 219 НК).

Где нужно учиться, чтобы оформить льготу

Единственное требование к учебным центрам — наличие лицензии Минобрнауки. Когда у центра есть лицензия, неважно чему он учит и на какой основе. Скорее всего, вам дадут получить вычет после учебы:

В центре ДПО. Приходите в «АПОК» на курсы повышения квалификации или профессиональную подготовку, а потом возвращайте часть расходов на обучение. Важное условие — оплата курсов за свой счет. Если деньги дал работодатель, льгота не положена. Возврат налога получает тот, кто несет образовательные расходы. Или его супруг.

В ВУЗе или ССУЗе. Если вы поступили в университет или финансируете обучение ребенка, можете запрашивать вычет ежегодно.

Но не всех, а только учебных. Обычно родители платят за учебу, питание и уход. Если это одна сумма, для льготы важно выделить часть, которая приходится на образование — за питание и уход вычет не положен. Если разделить сумму невозможно, налог вероятно не вернут.

Но не всех, а только учебных. Обычно родители платят за учебу, питание и уход. Если это одна сумма, для льготы важно выделить часть, которая приходится на образование — за питание и уход вычет не положен. Если разделить сумму невозможно, налог вероятно не вернут.

Какую сумму вернут

За себя, братьев и сестер — до 15 600 ₽ в год. Вообще в НК написано, что льгота — 120 000 ₽. С этой суммы государство не будет брать налог. 13 процентов от вычета — 15 600 ₽, такую сумму ФНС готово вернуть живыми деньгами за год. Если расходы превысят 120 000, ничего не изменится, заплатят только 15 600 ₽, это максимальная сумма.

Анастасия прошла в 2021 году 4 курса повышения квалификации и потратила 135 000 ₽.Через год заявила возврат налога на обучение. ФНС посчитала сумму: 135 000 ₽ х 13% = 17 550 ₽. Сумма льготы превышена, Анастасия смогла вернуть лишь 15 600 ₽.

За детей — до 6500 ₽ в год. На детей и подопечных дают вычетом до 50 000 ₽ в год. 50 000 ₽ х 13% — 6500 ₽. Если даете деньги на нескольких детей, налоговый вычет на обучение оформят на каждого отдельно. 6500 ₽ на одного ребенка — общая сумма для родителей. Если обучение ребенка стоит 100 000 ₽ в год, родители платили поровну, и отец оформил вычет первым — мать теряет на него право. Если оплатить учебу за пасынка или падчерицу, права на льготу не появляется. Но расходы отчима или мачехи может взять на себя второй супруг, который является родителем ребенка. Тут срабатывает правило общих супружеских расходов.

Олег заплатил за учебу сына Анастасии в частной школе — 45 000 ₽. Олег не может запросить возврат НДФЛ, так как не является отцом.Но они в браке с Настей, поэтому мать ребенка сможет оформить льготу на себя. По закону оплата обучения — общие расходы супругов. Анастасия смогла оформить вычет и вернуть из бюджета 5830 ₽ = 45 000 ₽ х 13%. Всего — 22 100 ₽.

Или больше, когда на вас образование нескольких детей. Размеры налоговых вычетов за обучение суммируются. Но это общая сумма для всех социальных вычетов: на здравоохранение, страховку и взносы в НПФы. Если вы перенесли дорогостоящую операцию и тоже хотите оформить на эти расходы вычет, сумма все равно не превысит 22 100 ₽.

Кроме курсов в «АПОК», Анастасия оплатила 180 000 ₽ за протезирование зубов. С этими расходами тоже можно заявить социальный вычет на возврат НДФЛ. Но ее лимит по выплате почти исчерпан: 15 600 + 5830 = 21 430 ₽. По вычету за протезирование Настя получит 670 ₽ (22 100 – 21 430).

Важно: вернуть подоходный налог можно за 3 прошлых года сразу.Допустим, вы ежегодно повышали квалификацию с 2019 по 2021 год. В 2022 году сможете запросить льготу за все эти три года.

Как получить вычет за обучение

Есть два пути: через работодателя или в ФНС. По месту работы оформить льготу проще. Это делают сразу и без декларации. Уже после оплаты учебы можно запросить в налоговой уведомление и тут же отнести его бухгалтеру по месту работы. Уже на следующий месяц вы будете возмещать НДФЛ за обучение — бухгалтерия просто не станет его удерживать из зарплаты.

Допустим, вы учились в «АПОК» — прошли курс повышения квалификации за 37 000 ₽. Сумма возмещения налога: 37 000 х 13% = 4810 ₽. Ежемесячно вы получаете зарплату в 67 000 ₽ после вычета налогов. После оформления льготы бухгалтерия удержала налог лишь частично — всего 3900 ₽. А зарплату выплатила с учетом вычета на обучение, 71 810 ₽.

В налоговой оформить льготу сложнее. Нужно собирать документы, заполнять декларацию и ждать несколько месяцев после подачи заявки. Это вариант на случай, если на момент подачи заявки вы официально не работаете. Или пропустили срок: потратились на курсы в 2021 году, а получить возмещение решили в 2022-м. Оформить льготу через ФНС можно только с 1 января предстоящего года.

Нужно собирать документы, заполнять декларацию и ждать несколько месяцев после подачи заявки. Это вариант на случай, если на момент подачи заявки вы официально не работаете. Или пропустили срок: потратились на курсы в 2021 году, а получить возмещение решили в 2022-м. Оформить льготу через ФНС можно только с 1 января предстоящего года.

В 2021 году вы прошли курс переподготовки в «АПОК» за 37 000 ₽. Про право на льготу не знали. А когда узнали, был уже 2022 год — получить налоговый вычет на работе уже нельзя. Возместить 4810 ₽ из бюджета можно только через ФНС. Деньги придут на карту, которую вы укажете в заявлении.

Как оформить льготу на работе

Когда: только в году, когда оплачен курс

Сроки: 1 месяц

Сложность: ❌❌

Основная сложность — получение уведомления из ФНС о праве на возмещение. Без него бухгалтерия продолжит удерживать НДФЛ в старом виде, вычет за обучение не дадут. Чтобы запросить уведомление, сначала нужно собрать пачку документов и отправить в ФНС — онлайн или отнести лично.

Чтобы запросить уведомление, сначала нужно собрать пачку документов и отправить в ФНС — онлайн или отнести лично.

Шаг 1. Собрать документы

Обычно нужны:

- договор с учебным центром;

- лицензия;

- квитанции на оплату полной суммы обучения;

- справка о доходах;

Фрагмент договора с «АПОК». В нем указана стоимость курса. От этой суммы рассчитывают размер льготы

Договор подписывают заранее. Его должны выдать еще до того, как начнется обучение. В редких случаях могут затянуть на один или несколько дней, когда организации нужно время на подготовку. Важный момент — стоимость обучения. Она должна быть указана в договоре. Эта сумма равна сумме налогового вычета, на ее основании будут рассчитывать льготу.

Лицензию можно не прикладывать, если данные про нее указаны в договоре. Но чтобы перестраховаться и не вызывать лишних вопросов, лучше приложить скан-копию в документы для вычета. Обычно лицензию можно найти на сайте образовательной организации, а проверить — на сайте Рособрнадзора.

Обычно лицензию можно найти на сайте образовательной организации, а проверить — на сайте Рособрнадзора.

Образовательная лицензия «АПОК»

Вот такую квитанцию получают клиенты «АПОК» при оплате в банке

Квитанцию обычно оформляют в кассе банка. Или в учебном центре — там могут выдать приходно-кассовый ордер. Если вы платите в рассрочку, платежки должны быть вместе, ничего терять нельзя.

Вот такой чек «АПОК» высылает при оплате по безналу. Тоже подойдет для вычета

Справку о доходах можно запросить в бухгалтерии на работе или оформить на портале ФНС. Онлайн выдают только справки за прошлые годы, за текущий можно смотреть не раньше июня, а то и позже. Чтобы никуда не ездить, сначала проверяйте

кабинет налогоплательщика

. Если там нет — обращайтесь к своему бухгалтеру. Раньше для возмещения налога на обучение оформляли 2-НДФЛ, теперь действует иная форма.

Такую справку оформляют вместо 2-НДФЛ

Шаг 2. Подать заявление в ФНС

Чтобы доказать, что вам положен налоговый вычет, нужно запросить в ФНС уведомление. Есть два пути — подать заявку онлайн через

портал ФНС

или отнести в инспекцию ногами. Вот

форма

заявления, если выбираете второй вариант. В электронной форме запросить справку сильно проще, но нужна цифровая подпись. Оформить ее можно прямо на сайте, но быстро получить не выйдет — уйдет от получаса до суток. Когда подпись готова, идем по такому пути на сайте: «Жизненные ситуации» → «Запросить справку и другие документы» → «Получить справку о подтверждении права на социальные вычеты». Откроется форма, в которой нужно указать: какие расходы и на что вы понесли, дать данные про работодателя, а также прикрепить сканы подтверждающих документов. Нужно, чтобы сканы не были слишком объемными — максимум можно прикрепить до 20 Мб.

Нужно, чтобы сканы не были слишком объемными — максимум можно прикрепить до 20 Мб.

Указываете в нужном поле стоимость обучения

Заполняете остальные части формы. Система сама формирует заявление о подтверждении права на налоговый вычет в электронной форме. Подписываете и отправляете

Шаг 3. Получить уведомление

Фрагмент уведомления, которое пришлет ФНС. С ним можно идти в бухгалтерию

У инспекции есть 30 дней на рассмотрение заявки. Отслеживать, как налоговая обрабатывает заявку, можно на портале ФНС. Когда инспекция все проверит, справка появится в личном кабинете. А еще из инспекции могут позвонить и предупредить, что все готово, готовьтесь получать налоговый вычет на обучение.

Шаг 4. Написать заявление и отдать работодателю

Когда уведомление готово, его можно скачать с портала, приложить к нему заявление и отнести вашему бухгалтеру. Все остальное он сделает сам. Заявление о возврате НДФЛ за обучение составляют в свободной форме, каких-то специальных требований не предусмотрено. Но лучше уточнить — вдруг у бухгалтерии есть своя форма и этот вопрос принципиальный, могут заставить переписывать. Но по идее, подойдет любая форма из интернета. Что-то еще прикладывать к заявке не нужно. Бухгалтер не будет проверять, насколько законно ваше требование о неудержании подоходного налога. Это уже сделала налоговая. Что указать в заявлении:

Заявление о возврате НДФЛ за обучение составляют в свободной форме, каких-то специальных требований не предусмотрено. Но лучше уточнить — вдруг у бухгалтерии есть своя форма и этот вопрос принципиальный, могут заставить переписывать. Но по идее, подойдет любая форма из интернета. Что-то еще прикладывать к заявке не нужно. Бухгалтер не будет проверять, насколько законно ваше требование о неудержании подоходного налога. Это уже сделала налоговая. Что указать в заявлении:

- название предприятия и имя директора;

- должность, имя и ИНН заявителя;

- год, в которой нужна льгота;

- сумма налога за обучение к возврату;

- реквизиты уведомления, полученного в инспекции;

- дату, имя, подпись.

Пример заявления в бухгалтерию в свободной форме

Шаг 5. Получить прибавку к зарплате

При расчете следующей зарплаты бухгалтерия примет во внимание сумму льготы и снизит размер НДФЛ к удержанию. Вы получите больше денег на руки. Допустим, в апреле при зарплате чистыми 56 985 ₽, сумма уплаченного в бюджет налога составила 8515 ₽, до удержания налога зарплата составила 65 500 ₽. В мае при том же размере зарплаты, но после перерасчета с учетом НДФЛ за обучение, на руки получаем 60 235 ₽: вместо 8515 ₽ платим налог 5265 ₽.

Вы получите больше денег на руки. Допустим, в апреле при зарплате чистыми 56 985 ₽, сумма уплаченного в бюджет налога составила 8515 ₽, до удержания налога зарплата составила 65 500 ₽. В мае при том же размере зарплаты, но после перерасчета с учетом НДФЛ за обучение, на руки получаем 60 235 ₽: вместо 8515 ₽ платим налог 5265 ₽.

Когда: через год или позже Сроки: 3–4 месяца Сложность: ❌❌❌❌ Через инспекцию оформляться сложнее, но этот вариант подойдет для двух случаев:

- Когда у вас нет официального места работы.

- Когда нужно получить льготу за прошедшие периоды.

Чтобы оформиться через ФНС, нужно ждать конца года, даже если документы уже собраны. Например, если вы заплатили за обучение в автошколе в 2022 году, готовить декларацию можно только в 2023-м. А еще придется ждать несколько месяцев, пока инспекция все проверит и одобрит.

А еще придется ждать несколько месяцев, пока инспекция все проверит и одобрит.

Шаг 1. Собрать пачку бумаг

А именно:

- Договор с учебным центром.

- Лицензия.

- Квитанции.

- Справка о доходах.

- Декларация.

- Заявление о возврате 13% за обучение.

- Паспорт — для галочки.

Если вы платили за близких, дополнительно попросят подтверждение родства. Например, если за детей — свидетельство о рождении, а за подопечных — решение об установлении опеки. Декларацию можно оформить самим, но проще сделать это на

портале ФНС

. Чтобы все правильно вписать, вам потребуются:

- данные из паспорта;

- данные из квитанций;

- данные из бухгалтерии о зарплате;

- информация про предприятие, коды и суммы доходов.

Что писать в декларации — тема для отдельной инструкции. Такая

уже есть у ФНС

, лучше воспользуйтесь ей. Заявление тоже можно оформить вручную или на портале в электронной форме. Теперь это часть декларации 3-НДФЛ, формы заполняются вместе. Важнее всего указать реквизиты — куда государству возвращать деньги из бюджета.

Образец заявления на возмещение налога

Шаг 2. Отнести документы в инспекцию

Если есть ЭП, отправить 3-НДФЛ можно онлайн. Если подписи нет или нет желания сильно морочиться, проще съездить в свою ФНС лично, квест на полчаса-час. Обычно обращаются в инспекцию по месту регистрации — постоянной или временной.

Шаг 3. Пройти проверку

Перед тем, как вернуть НДФЛ, инспекция будет проверять — все ли у вас честно и нет ли в декларации брехни. Это называется камеральная проверка. У инспекции есть 3 месяца, чтобы поднять все ваши выписки и транзакции, сверить данные с отчетами работодателя. Если будут ошибки, могут отменить возмещение налога. Тогда придется подавать документы повторно, все исправлять и корректировать. Если все в порядке, обычно проверка занимает около 1–2 месяцев. Статус проверки можно проверить в личном кабинете на сайте.

Это называется камеральная проверка. У инспекции есть 3 месяца, чтобы поднять все ваши выписки и транзакции, сверить данные с отчетами работодателя. Если будут ошибки, могут отменить возмещение налога. Тогда придется подавать документы повторно, все исправлять и корректировать. Если все в порядке, обычно проверка занимает около 1–2 месяцев. Статус проверки можно проверить в личном кабинете на сайте.

Статус проверки в личном кабинете на веб-портале налоговой

Когда проверка закончится, результат отобразится в личном кабинете. Если все хорошо, налоговый орган подтвердит льготу в полном объеме.

Шаг 4. Получить деньги

После окончания проверки у инспекции будет еще месяц на перевод денег. Всего с момента подачи заявки и до получения денег пройдет до 4 месяцев. Сумму возмещения пришлют на реквизиты карты, указанные в заявлении.

Коротко: как вернуть 13 процентов за обучение

- Чтобы получить возмещение, не забывайте сохранить договор на обучение, квитанции об оплате услуг учебного центра, получить справку о доходах и запросить данные про лицензию.

- Обратиться за льготой можно в течение 3 лет — в налоговой. Или сразу — по месту работы.

- На работе воспользоваться льготой проще всего. Оформите справку, отнесите ее в бухгалтерию, а все остальное сделает работодатель — сразу получите возмещение.

- Через инспекцию оформиться сложнее — нужно ждать конца года и готовить декларацию. Зато можно получить возмещение за 3 прошедшие года.

Как оформить вычет по НДФЛ по расходам на репетитора для ребенка

Как оформить вычет по НДФЛ по расходам на репетитора для ребенка – БУХ.1С, сайт в помощь бухгалтеруНовости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

21.09.2022

ФНС разъяснила, могут ли родители получить социальный налоговый вычет по расходам на обучение ребенка у репетитора.

В своем сообщении от 21.09.2022 ведомство напоминает, что к организациям, которые занимаются образовательной деятельностью, приравниваются и ведущие ее репетиторы-ИП. При этом, если предприниматель занимается обучением детей самостоятельно, то лицензия для указанной деятельности ему не требуется.

Соответственно, у родителей возникает право на получение социального вычета по НДФЛ по расходам на обучение ребенка у репетитора, который зарегистрирован в качестве ИП. Для получения такого вычета необходимы следующие документы:

- копия свидетельства о государственной регистрации ИП;

- лист записи из ЕГРИП, где в качестве вида экономической деятельности указана образовательная;

- копия свидетельства о рождении ребенка;

- копия договора на обучение ребенка, подтверждающая очную форму такого обучения;

- чеки ККТ, приходно-кассовые ордера, платежные поручения, которые должны содержать фамилию, имя, отчество налогоплательщика-родителя, оплатившего очное обучение ребенка, назначение платежа со ссылкой на дату и номер договора, наименование получателя платежа – индивидуального предпринимателя, размер уплаченной суммы, дату приема денежных средств.

ФНС также отмечает, что данный вычет может получить любой из родителей вне зависимости от того, кто указан в платежных документах (в случае заключения брака).

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Темы: социальный налоговый вычет, возврат НДФЛ, налоговый вычет на обучение, права родителей

Рубрика: Уплата, зачет, возврат налогов , Налог на доходы физических лиц (НДФЛ)

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Упрощенные требования к декларации по УСН, перенос имущественного вычета на проценты по ипотеке и скидки к НДФЛ для мигрантов: самые хорошие новости недели Как компании с иностранными работниками должны представлять уведомления об исчисленном НДФЛ ФНС уточнила, какой период следует указывать в платежках при уплате НДФЛ в 2023 году Мигрантам могут установить скидки к НДФЛ за хорошее знание русского языка Госдума может разрешить перенос имущественного вычета по расходам на проценты по ипотеке

Опросы

Изменение правил сдачи статистической отчетности для малого бизнеса

Нужно ли изменять правила сдачи статистической отчетности для малого бизнеса?

Да, я думаю, что правила сдачи отчетности в Росстат следует упростить.

Нет, я против каких-либо изменений.

Думаю, малый бизнес нужно полностью освободить от статистической отчетности.

Мероприятия

1 февраля – 15 мая 2023 года — Конкурс корпоративной автоматизации “1С:Проект года” 5 апреля 2023 года — ЕДИНЫЙ ОНЛАЙН-СЕМИНАР 1С для бухгалтеров и руководителей | 1C:Лекторий: 28 марта 2023 года (вторник) — Маркировка пива и слабоалкогольных напитков в программах “1С:Предприятие” 1C:Лекторий: 30 марта 2023 года (четверг, начало в 12:00) — Контролируемые сделки в программах “1С:ERP” и “1С:КА” |

Все мероприятия

Федеральные налоговые льготы на обучение*

Налоговые кредиты «Надежда» и «Обучение на протяжении всей жизни»

Если вы платите за свое собственное обучение или обучение в колледже вашего иждивенца, вам доступны два федеральных налоговых кредита: кредиты «Надежда» и «Обучение на протяжении всей жизни».

Что такое налоговая скидка

Налоговая скидка вычитается непосредственно из вашего федерального подоходного налога в соотношении доллар к доллару. Этот кредит сэкономит вам больше денег, чем вычет, который вы вычитаете из своего дохода до расчета налога, и который дает гораздо меньше, чем сбережения в долларах.

Кто может получить кредит?

Если кто-то заявляет, что учащийся является иждивенцем для целей налогообложения, этот учащийся, а не учащийся, может получить налоговый кредит, даже если учащийся подает налоговую декларацию. В противном случае, только студент может получить кредит.

Какая разница между кредитами?

Кредит HOPE можно запросить за каждый из первых двух лет обучения в колледже или профессионально-техническом училище для занятий, ведущих к получению степени или признанного сертификата. Студент должен быть зачислен как минимум на половину времени, чтобы претендовать на кредит HOPE. Кредит на непрерывное обучение доступен для любого послесреднего образования, включая аспирантуру и профессиональную школу, и, в отличие от кредита HOPE, кредит доступен для любого послесреднего образования, включая аспирантуру и профессиональную школу, и, в отличие от кредита HOPE, нет минимального набора. Если вы имеете право на оба кредита, обычно вам будет выгодно претендовать на кредит НАДЕЖДА.

Если вы имеете право на оба кредита, обычно вам будет выгодно претендовать на кредит НАДЕЖДА.

Какие расходы на колледж учитываются?

Квалифицируемые расходы включают плату за обучение и необходимые сборы за вычетом любых грантов и стипендий, которые не облагаются налогом. Расходы на книги и расходные материалы не включаются, если только они не оплачиваются учебному заведению в качестве условия зачисления. Расходы на проживание и питание, страховку, транспорт и медицинские расходы (включая оплату медицинских услуг) не являются квалифицированными расходами, даже если они требуются для зачисления.

Сколько стоит налоговая льгота «Надежда»:

Сумма кредита составляет 100% от первой 1000 долларов квалифицированных расходов плюс 50% от второй 1000 долларов, но не более 1500 долларов.

Сколько стоит налоговый кредит на обучение в течение всей жизни:

В настоящее время кредит будет составлять 20% от первых 10 000 долларов США за обучение и взносы, уплачиваемые каждый год, но не более 2000 долларов США.

Есть ли предел дохода?

Заявители единого налога с модифицированным скорректированным валовым доходом (MAGI) до 42 999 долларов США и лица, подающие совместные налоговые декларации с до 84,9 долларов США99 MAGI имеют право на налоговый кредит. Он постепенно прекращается для лиц, подающих одиночные заявки в диапазоне от 43 000 до 53 000 долларов США, и для лиц, подающих совместные документы, в диапазоне от 87 000 до 107 000 долларов США, и он недоступен для тех, чей доход превышает верхний предел этих диапазонов.

Получить кредит легко!

- Колледж направит студенту Форму IRS 1098-T Заявление об оплате обучения, в которой будет указана плата за обучение и сопутствующие расходы, уплаченные за студента.

- Лицо, претендующее на получение кредита, должно заполнить форму IRS 8863 и приложить ее к своей федеральной налоговой декларации. Вы можете позвонить (800) 829-3676, чтобы заказать форму. Это рабочий лист, который поможет рассчитать сумму кредита HOPE или Lifetime Learning, которая будет востребована при возврате.

- Дополнительную информацию см. в публикации IRS 970 — Налоговые льготы для образования.

* Источник: Департамент образования

Налоговые льготы на образование

Налоговые льготы на квалифицированные расходы на высшее образование

Податели федеральных и государственных подоходных налогов могут иметь право на налоговые льготы, налоговые вычеты и исключения из валового дохода, если вы поступаете в учебное заведение Министерства образования США, имеющее право на получение налоговой декларации. См. обзор основных положений о подоходном налоге на федеральном уровне и в штате Миннесота, предназначенных для оплаты обучения в колледже и других расходов на высшее образование.

Федеральные налоговые льготы

В публикации 970 Налоговой службы разъясняются пределы доходов, квалификационные требования, квалифицированные расходы и порядок получения пособий. Вы можете претендовать на налоговые льготы по одной или нескольким программам, но не по всем. Многие программы имеют ограничения по доходам.

Вы можете претендовать на налоговые льготы по одной или нескольким программам, но не по всем. Многие программы имеют ограничения по доходам.

- Американский налоговый кредит на возможности : до 2500 долларов США на квалифицированное обучение и сопутствующие расходы для каждого учащегося, имеющего право на участие.

- Налоговый кредит на обучение в течение всей жизни : Индивидуальный налоговый кредит в размере 20 процентов от первых 10 000 долларов квалифицированных и связанных расходов, которые оплачивает ваша семья.

- Вычет за обучение и сборы : Соответствующие требованиям расходы на обучение и связанные с ними расходы могут быть вычтены, даже если вы не указали вычеты в Приложении A формы 1040. кредиты могут быть вычтены из вашей федеральной декларации по индивидуальному подоходному налогу.

- Помощь в образовании, предоставляемая работодателем : Вы можете получать от своего работодателя не облагаемые налогом образовательные пособия в размере до 5 250 долларов в год.

Налоговые льготы штата Миннесота

- Вычет процентов по студенческому кредиту: Налоговый кредит в размере от 500 до 1000 долларов США в счет погашения основной суммы студенческого кредита или выплаты процентов, начиная с 2017 года. Дополнительную информацию можно получить в Налоговом управлении штата Миннесота.

- Greater Minnesota Internship Tax Credit Program: Отмененная налоговая льгота, которая предоставляла правомочным работодателям максимальную налоговую льготу в размере до 2000 долларов США на каждого подходящего студента-стажера. Программа была отменена на законодательной сессии Миннесоты в 2017 году, и только соглашения, подписанные до 1 июля 2017 года, имеют право на налоговый кредит.

Узнать больше.

Налоговые льготы со сберегательных счетов квалифицированного образования

Прибыль не облагается налогом при инвестировании и освобождается от налогообложения при снятии средств на расходы квалифицированного высшего образования.

Вычет ему не положен.

Вычет ему не положен.  Через год заявила возврат налога на обучение. ФНС посчитала сумму: 135 000 ₽ х 13% = 17 550 ₽. Сумма льготы превышена, Анастасия смогла вернуть лишь 15 600 ₽.

Через год заявила возврат налога на обучение. ФНС посчитала сумму: 135 000 ₽ х 13% = 17 550 ₽. Сумма льготы превышена, Анастасия смогла вернуть лишь 15 600 ₽.  Но они в браке с Настей, поэтому мать ребенка сможет оформить льготу на себя. По закону оплата обучения — общие расходы супругов. Анастасия смогла оформить вычет и вернуть из бюджета 5830 ₽ = 45 000 ₽ х 13%. Всего — 22 100 ₽.

Но они в браке с Настей, поэтому мать ребенка сможет оформить льготу на себя. По закону оплата обучения — общие расходы супругов. Анастасия смогла оформить вычет и вернуть из бюджета 5830 ₽ = 45 000 ₽ х 13%. Всего — 22 100 ₽. Допустим, вы ежегодно повышали квалификацию с 2019 по 2021 год. В 2022 году сможете запросить льготу за все эти три года.

Допустим, вы ежегодно повышали квалификацию с 2019 по 2021 год. В 2022 году сможете запросить льготу за все эти три года.