Сборник задач по налогам и налогообложению

Экономика » Скачать » Учебники – Книги » Сборник задач по налогам и налогообложению – Владыка М.В

|

Год выпуска: 2007 Автор: М.В. Владыка, В.Ф. Тарасова, Т.В. Сапрыкина Жанр: налоги/налообложение/учебник Издательство: Цена товара Формат: PDF Качество: Отсканированные страницы Количество страниц: 356 Описание: Курс «Налоги и налогообложение» является одним из важнейших при подготовке специалистов в области финансов, бухгалтерского учета и аудита, управления предприятиями и налогообложения. Изучение теоретических основ данной области целесообразно закреплять практическими расчетами. Необходимость систематизации материала для более квалифицированного проведения практических занятий, стремление приблизить процесс обучения к будущей сфере деятельности обучающихся стали основной задачей авторского коллектива предлагаемого учебного пособия. Налоговая система Российской Федерации, действующая с 1992 г., постоянно совершенствуется и изменяется. До 1 января 1999 г. общие принципы построения налоговой системы были установлены Законом Российской Федерации от 27 декабря 1991 г. №2118-1 «Об основах налоговой системы в Российской Федерации». Порядок исчисления и уплаты различных налогов определялся множеством законов и нормативных актов. Для этого периода характерны частые изменения в области налогообложения. С 1 января 1999 г. действует часть первая Налогового кодекса Российской Федерации (НК РФ), которая позволила решить многие назревшие к тому времени налоговые проблемы и значительно повысила защищенность добросовестных налогоплательщиков. Этим документом регулируются отношения между государством и его гражданами по вопросам взимания налогов и сборов. Частью первой НК РФ установлены система налогов, взимаемых на территории Российской Федерации, права и обязанности налогоплательщиков и налоговых органов, формы и методы контроля и ответственность за совершение налоговых правонарушений. В главе 9 приведены задачи по всем видам налогов. В описании решения указаны статьи НК РФ, которые необходимо использовать при исчислении и уплате налога, чтобы привить обучающимся навыки пользования законодательными актами. Заполнены фрагменты налоговых деклараций по отдельным видам налогов с целью приближения обучающего процесса к практике.

Это позволит преподавателям самостоятельно формировать объем изучаемого материала на каждое практическое занятие. Кроме того, тесты составлены так, чтобы при поиске правильного ответа возникало меньше затруднений при работе с НК РФ и другими законодательными и нормативными актами. В приложении указаны ставки по отдельным видам налогов, что окажет практическую помощь при решении задач. Дан список литературных источников, которые необходимы для изучения тем и выполнения заданий, приведенных в сборнике. Тесты и задачи могут быть использованы в процессе изучения курсов «Налоги и налогообложение», «Аудит», «Бухгалтерский финансовый учет» и при проверочной оценке знаний студентов, в том числе на семинарских занятиях, в системе подготовки и повышения квалификации бухгалтеров и аудиторов.  Авторский коллектив надеется, что разработанное им учебное пособие «Сборник задач по налогам и налогообложению» поможет изучить материал и получить знания в соответствии с государственным стандартом, а также что полученные навыки пригодятся обучающимся при практической работе и в повседневной жизни для принятия правильных решений. Содержание учебника Экономическая сущность налогов и основы налогообложения Налоговая система Российской Федерации Налогообложение юридических лиц

Налогообложение доходов физических лиц

Налоги, формирующие целевые бюджетные и социальные внебюджетные фонды

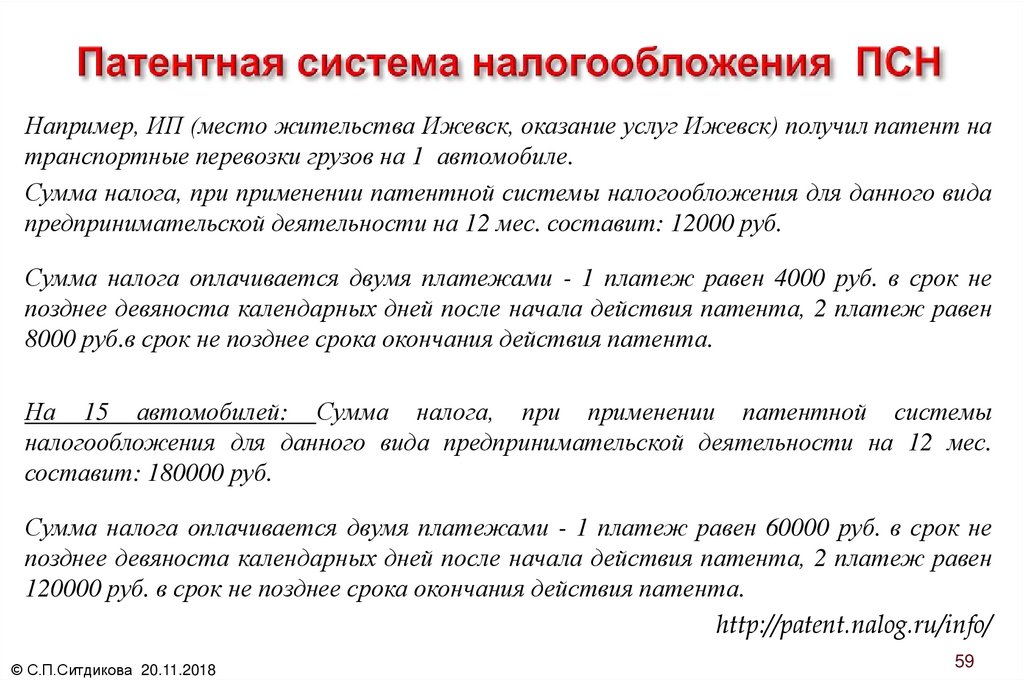

Специальные налоговые режимы

Таможенные пошлины Права и обязанности налогоплательщиков и налоговых органов

Варианты решения задач

ОТВЕТЫ НА ТЕСТЫ скачать учебник Сборник задач по налогам и налогообложению (1.95 Мбайт)

|

Налоги и налогообложение (НиНО) | Контрольные, курсовые, решение задач для студентов

Налоги и налогообложение (НиНО)

НиНО БГУИР на заказ недорого

Задача 1

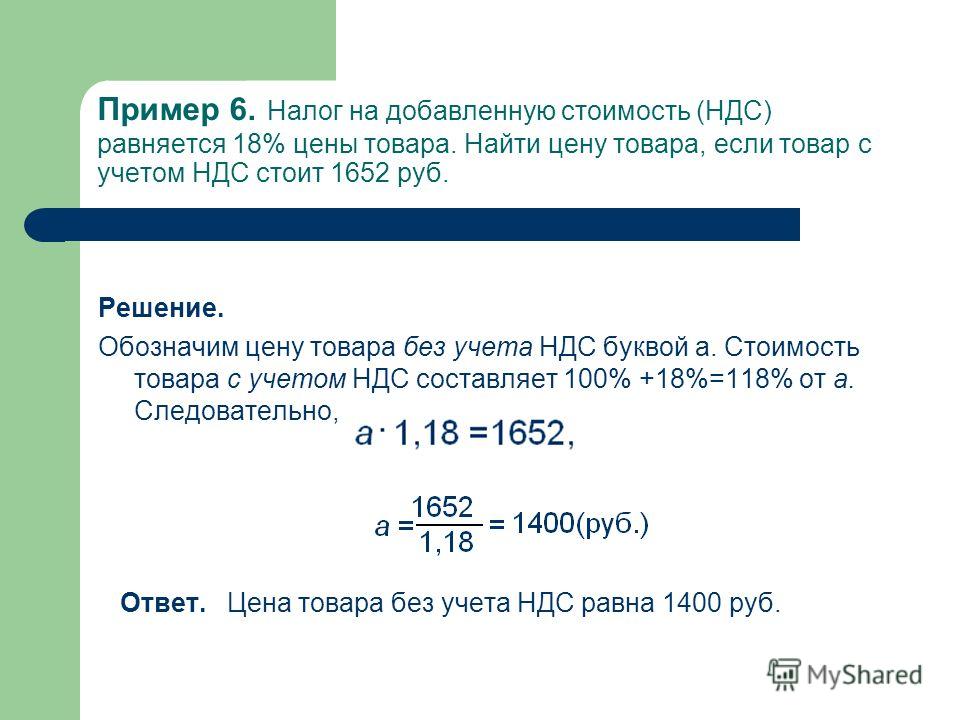

Определить налог на добавленную стоимость, начисленный и к уплате на основе данных о работе предприятия за месяц.

№ п/п | Показатели | Сумма (тыс.руб) |

1 | Организацией реализована произведенная готовая продукция (телевизоры), по свободным отпускным ценам. | 1 800 200 |

2 | Реализована готовая продукция(приборы медицинского назначения) | 96 800 |

3 | Реализована готовая продукция по регулируемым розничным ценам (ставка НДС 20%) | 60 900 |

4 | Реализована готовая продукция(продукция пчеловодства) по свободным отпускным ценам | 22 000 |

5 | Получено в виде санкций за нарушение условий, предусмотренных договорами, реализация по которым облагается по ставке 20%. | 400 |

6 | Получено в виде санкций за нарушение условий, предусмотренных договорами, реализация по которым облагается по ставке 10%. | 300 |

7 | Суммы НДС, уплаченные по приобретению основных средств, нематериальных активов, материалов и других материальных ресурсов, подлежащих вычету. | 286 800 |

Номер варианта | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

Увеличение | 20 | 50 | 80 | 110 | 140 | 170 | 200 | 230 | 260 |

Номер варианта | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 |

Увеличение | 290 | 320 | 350 | 380 | 410 | 440 | 470 | 500 | 530 |

Номер варианта | 19 | 20 | 21 | 22 | 23 | 24 | 25 | 26 | 27 |

Увеличение | 560 | 590 | 620 | 650 | 680 | 710 | 740 | 770 | 800 |

Номер варианта | 28 | 29 | 30 | 31 | 32 | 33 | 34 | 35 | 36 |

Увеличение | 830 | 860 | 890 | 920 | 950 | 980 | 1010 | 1040 | 1070 |

Задача 2

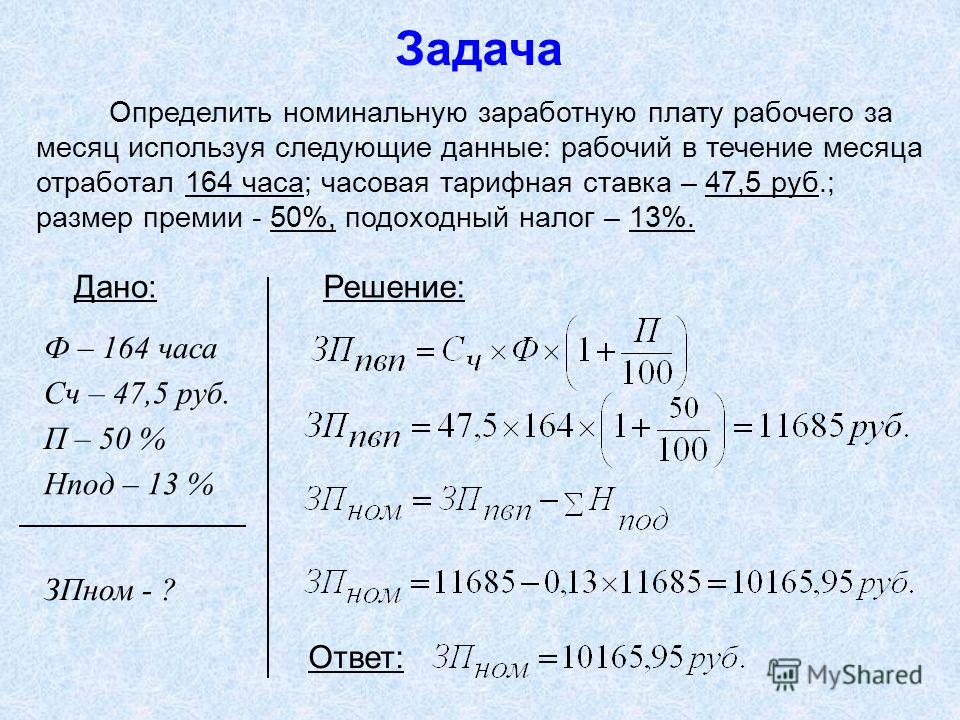

Рассчитать сумму подоходного налога за месяц по каждому работнику и по предприятию по основной работе и по совместительству в другой организации. Определить сумму налога для перечисления в бюджет (по основной работе и по совместительству отдельно). Все итоги расчетов свести в одну таблицу.

Определить сумму налога для перечисления в бюджет (по основной работе и по совместительству отдельно). Все итоги расчетов свести в одну таблицу.

Количество детей | Фамилия И.О. | Заработная плата по основной работе | В том числе материальная помощь | Оплата за обучение | Пособие по временной нетрудоспособности | Заработная плата по совместительству по договору с ПВТ |

1 | 2 | 3 | 4 | 5 | 6 | 7 |

1 | Касперович В.А. | 4090 | 250 |

| 250 | 850 |

3 | Фирсов К.И. | 4050 | 300 | 250 | 300 | 960 |

2 | Калякин Е. | 4450 | 120 |

|

| 840 |

4 | Тютьчев И.И. | 4420 | 210 | 420 |

| 650 |

2 | Ирисов В.В. | 3940 | 150 |

| 400 | 860 |

– | Подоляк К.В. | 6550 | 330 |

|

|

|

3 | Холопов П.С. | 7550 | 400 | 240 |

| 460 |

4 | Курганов П.А. | 4580 | 170 |

| 450 | 660 |

2 | Сидорович И. | 5580 | 200 |

|

| 960 |

– | Трифонов К.К. | 4280 | 320 |

|

|

|

2 | Терехов С.С. | 4380 | 200 |

| 650 | 680 |

3 | Свистунов А.Г. | 3280 | 240 | 520 |

| 880 |

Номера | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

Добавление | 89 | 96 | 120 | 130 | 140 | 150 | 160 | 170 | 180 | 190 | 200 |

Номера | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 |

Добавление | 230 | 250 | 270 | 290 | 300 | 350 | 380 | 400 | 420 | 450 | 490 |

Номера | 23 | 24 | 25 | 26 | 27 | 28 | 29 | 30 | 31 | 32 | 33 |

Добавление | 500 | 530 | 550 | 590 | 600 | 650 | 680 | 700 | 730 | 750 | 800 |

Примечание. Цифры по соответствующему варианту увеличить по столбцам 3, 6 и 7 на число под номером варианта. Например. Вариант 1,столбец 3,строка 1(4090+ 89), столбец 6, строка1(250 + 89), столбец 7, строка 1(850 + 89), столбец 3, строка 2(4050 + 96)и так далее. Если вариант более 33, то число добавления определяется по аналогии с задачей №1.

Цифры по соответствующему варианту увеличить по столбцам 3, 6 и 7 на число под номером варианта. Например. Вариант 1,столбец 3,строка 1(4090+ 89), столбец 6, строка1(250 + 89), столбец 7, строка 1(850 + 89), столбец 3, строка 2(4050 + 96)и так далее. Если вариант более 33, то число добавления определяется по аналогии с задачей №1.

Задача 3. Налог на недвижимость

На основании данных о первоначальной стоимости и амортизации определить остаточную стоимость, учесть действующие льготы и определить сумму налога на недвижимость за каждый квартал.

№ п/п | Показатели | На 1 января текущего года |

1 | 2 | 3 |

1 | Стоимость основных производственных фондов организации | 158600 |

1.2 | Стоимость производственных зданий и сооружений законсервированных в порядке, установленном СМ РБ | 10400 |

1. | Сооружения, предназначенные для охраны окружающей среды и улучшения экологической обстановки | 20600 |

1.4 | Объекты, введенные с 1 июля текущего года | 15800 |

1.5 | Объекты, введенные с 1 июня предыдущего года | 32000 |

1.6 | Стоимость незавершенного строительства, осуществляемого хозспособом | 5200 |

2 | Стоимость зданий и сооружений социально – культурного назначения | 63500 |

3 | Доля амортизированной части зданий и сооружений (%): |

|

3.1 | производственного назначения; | 30 |

3.2 | социально-культурного назначения. | 40 |

Варианты.

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

5600 | 10600 | 11600 | 12600 | 15600 | 14600 | 16600 | 17000 | 17500 | 18000 | 19000 |

12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 |

19500 | 19800 | 20000 | 20500 | 21000 | 21500 | 22000 | 23000 | 24000 | 25000 | 26000 |

23 | 24 | 25 | 26 | 27 | 28 | 29 | 30 | 31 | 32 | 33 |

26500 | 27000 | 27500 | 28000 | 28500 | 29000 | 29500 | 30000 | 30500 | 31000 | 31500 |

Примечание. Удельный вес стоимости производственных зданий и сооружений в общей стоимости основных производственных фондов составляет 85 процентов. Значения в соответствии с вариантом увеличить по всем кварталам только по строке 1 и по строке 2.

Удельный вес стоимости производственных зданий и сооружений в общей стоимости основных производственных фондов составляет 85 процентов. Значения в соответствии с вариантом увеличить по всем кварталам только по строке 1 и по строке 2.

Задача 4.

На основании фактических данных об объемах добываемых природных ресурсах и установленных ставках рассчитать сумму налога за добычу природных ресурсов за каждый квартал и в целом за год.

Задача 4. 1. Организация добывает камень строительный. Объем добычи, указанный в документах, на основании которых осуществляется их добыча камня строительного, – 9400 м. куб. Фактически за год добыто—10 000 м.куб.

Задание: исчислить налог за добычу (изъятие) природных ресурсов к уплате за каждый квартал и произвести перерасчет за год.

Задание 4.2. Организация занимается строительством и ремонтом автомобильных дорог. Объем добычи песчано-гравийной смеси, указанный в документах, на основании которых осуществляется добыча, — 1500 м. куб. Добыто за текущий год(м.куб.):

куб. Добыто за текущий год(м.куб.):

январь—60; февраль—120; март—200; апрель—100; май—200; июнь—170; июль—150; август—300; сентябрь—300; октябрь—100;ноябрь—100; декабрь—70.

Задание: исчислить налог за добычу (изъятие) природных ресурсов двумя методами.

Первый – за фактический объем за каждый квартал с пересчетом в конце года.

Второй—за объем добычи, указанный в документах, не позднее 20 апреля календарного года. Уплата налога осуществляется ежеквартально в размере одной четвертой исчисленной суммы налога за добычу (изъятие) природных ресурсов.

Номера | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

Добавление | 20 | 30 | 40 | 50 | 60 | 70 | 85 | 90 | 95 | 105 | 110 |

Номера | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 |

Добавление | 120 | 130 | 140 | 159 | 160 | 165 | 170 | 180 | 190 | 200 | 210 |

Номера | 23 | 24 | 25 | 26 | 27 | 28 | 29 | 30 | 31 | 32 | 33 |

Добавление | 215 | 220 | 225 | 230 | 240 | 250 | 260 | 270 | 280 | 290 | 295 |

Задача 5.

Определить налог на прибыль на основе данных о работе предприятия за период.

№ п/п | Показатели | Сумма (тыс.руб) |

1 | Выручка от реализации продукции (работ, услуг) основных средств и прочих активов с НДС | 3 850 400 |

2 | Налог на добавленную стоимость( 20%) |

|

3 | Затраты на производство и сбыт товаров, продукции (работ, услуг), основных средств и прочих активов без налогов, относимых на себестоимость | 2 250 000 |

4 | Сальдо доходов и расходов от внереализационных операций | 650 |

5 | Прибыль от дивидендов и приравненных к ним доходов. | 265 |

6 | Прибыль, освобождаемая от налогов | 480 |

7 | Валовая прибыль( сумму определить) |

|

8 | Уменьшение налога на прибыль по пониженным ставкам | 65 |

9 | Налог на прибыль исчисленный для уплаты ( сумму определить) |

|

10 | Налог на недвижимость | 60 |

11 | Земельный налог | 20 |

12 | Налог за загрязнение окружающей среды | 55 |

Номера | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

Добавление | 20 | 30 | 40 | 50 | 60 | 70 | 85 | 90 | 95 | 105 | 110 |

Номера | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 |

Добавление | 120 | 130 | 140 | 159 | 160 | 165 | 170 | 180 | 190 | 200 | 210 |

Номера | 23 | 24 | 25 | 26 | 27 | 28 | 29 | 30 | 31 | 32 | 33 |

Добавление | 215 | 220 | 225 | 230 | 240 | 250 | 260 | 270 | 280 | 290 | 295 |

Задача 6

Определить налог за выбросы загрязняющих веществ в окружающую среду, хранение и захоронение отходов на основе данных о работе предприятия за месяц.

Показатели | Всего | Ставка налога за выбросы | Ставка налога за захоронение | Приме-чание |

1 | 2 | 3 | 4 | 5 |

Выбросы загрязняющих веществ в атмосферу |

|

|

|

|

Азота диоксида, т | 40 |

|

|

|

Озона, т | 50 |

|

|

|

Свинца и его соединений, т | 40 |

|

|

|

Бензола, т | 11 |

|

|

|

Сероводорода, т | 91 |

|

|

|

Пыли древесной, т | 13 |

|

|

|

Толуола, т | 32 |

|

|

|

Аммиака, т | 17 |

|

|

|

Метана, т | 25 |

|

|

|

Сброс сточных вод в недра, куб. | 7 |

|

|

|

Захоронение неопасных отходов, т | 12 |

|

|

|

Захоронение опасных отходов третьего класса, т | 9 |

|

|

|

Хранение неопасных отходов, т | 17 |

|

|

|

Хранение отходов первого класса опасности, т | 41 |

|

|

|

Номера | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

Добавление | 20 | 30 | 40 | 50 | 60 | 70 | 85 | 90 | 95 | 105 | 110 |

Номера | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 | 22 |

Добавление | 120 | 130 | 140 | 159 | 160 | 165 | 170 | 180 | 190 | 200 | 210 |

Номера | 23 | 24 | 25 | 26 | 27 | 28 | 29 | 30 | 31 | 32 | 33 |

Добавление | 215 | 220 | 225 | 230 | 240 | 250 | 260 | 270 | 280 | 290 | 295 |

Категории:

Tax & Accounting U.

S. Hub

S. HubПравильные решения для ваших потребностей в области налогообложения и бухгалтерского учета

Выберите из полного спектра решений, разработанных для повышения производительности, управления изменениями и повышения эффективности. Найдите динамичные облачные программные решения для налогообложения и бухгалтерского учета, чтобы стандартизировать, автоматизировать и оптимизировать процессы, а также исследовательские инструменты нового поколения, которые помогают предприятиям применять практические решения в реальных ситуациях.

Налоговые и бухгалтерские фирмы

В облаке или локально выделите больше времени для высокоэффективной работы с отмеченными наградами решениями в области налогообложения и бухгалтерского учета.

CCH Axcess™

CCH® ProSystem fx ®

ATX™

Решения XCMПодробнее →

Отделы подготовки налоговых деклараций

Файлы возвращаются быстро благодаря экономичному программному обеспечению для подготовки налоговых деклараций и банковским продуктам для вашего бизнеса по подготовке налоговых деклараций.

TaxWise® и TaxWise® Online

Решения для бюро обслуживанияПодробнее →

Корпорации

Поддержите свои налоговые обязательства, отчетность и рабочие процессы с помощью наших комплексных налоговых решений для корпораций.

CCH® SureTax®

CCH Axcess™ TaxДополнительные налоги с продаж и использования →

Дополнительные решения по корпоративному налогообложению →

Учреждения

Мы гордимся тем, что сотрудничаем с государственными учреждениями, университетами, ассоциациями и специалистами по финансовому и имущественному планированию.

Посмотреть все учреждения →

Уже клиент?

Поддержка, когда вам это нужно

СОБОТА СОПРОСПЕРЖКА

СОБЫТАЯ СОПРАВЛЕНИЯ

ОБУЧЕНИЯ

ОБУЧЕНИЯ ПРОДУКЦИИ и Консультация

Обновление

Обновление налогового программного обеспечения

на переднем крае налога и учетной технологии

Small, у нас есть решение для вас

От сезонной налоговой отчетности до международных бухгалтерских фирм — у нас есть решение, адаптированное к вашим потребностям.

Начните изучать различные категории решений, которые мы предлагаем ниже!

Налоговые и бухгалтерские решения

Налоговое программное обеспечение

Управление фирмой и рабочий процесс

Программное обеспечение для бухгалтерского учета и аудита

Исследования и обучение

Программное обеспечение для налогообложения

Отмеченные наградами решения для подготовки налоговых деклараций, как в облаке, так и локально.

Программное обеспечение для управления фирмой и рабочего процесса

Программное обеспечение для бухгалтерского учета и аудита

Налоговые и учебные исследования

Смотрите видео

Видео: Партнеры в поисках решений

Видео: Партнеры в поисках решений

Партнеры в Wolters Kluwer Community

Вольтерс Клувер, мы считаем, что сотрудничество способствует инновациям, поэтому мы ценим наши отношения с клиентами превыше всего. Ваш успех — это наш успех, и для нас большая честь называть вас нашими партнерами в поиске новаторских решений.

Ваш успех — это наш успех, и для нас большая честь называть вас нашими партнерами в поиске новаторских решений.

Архив красных флагов бизнес-модели

Этот красный флаг может появиться в модели структуры затрат и доходов компании.

Что ценит уважение

Последние ресурсы

RED FLAG # 24

Агрессивные стратегии по минимизации налогообложения , особенно в отношении операций в развивающихся странах.Например,

Неправомерное использование следующего, что правительства могут быть лишены ресурсов, необходимых для борьбы с бедностью и финансирования программ, направленных на защиту и реализацию прав:

- Трансфер (неправильная) цена

- Переговоры о налоговых каникулах

- (не) налогообложения

- Оффшорные инвестиции

- 123.

Secter

Secter- 1111111111111111111111111111112SIST

- 111111111111111111111111111111111111111111111111118ENSTERNIST

- 1111111111111111111111111118ER

- 1111018 Диз. промышленность и другие высокоцифровые бизнес-модели

- Добывающая промышленность в контексте приобретения и использования природных ресурсов

- Различные отрасли, работающие в странах, особенно уязвимых к последствиям низких налоговых поступлений

Вопросы руководителям

- Как компания оценивает, соответствует ли ее налоговая стратегия ее обязанностям и обязательствам по соблюдению прав человека и не подрывает ли их?

- Публикует ли компания налоговую стратегию? Раскрывает ли компания сведения о принадлежащих ей предприятиях, общую налоговую ставку и налоги, уплачиваемые там, где она ведет бизнес?

- Приняла ли компания Принципы ответственного налогообложения команды B?

Как использовать этот ресурс.Группа 33Создано с помощью Sketch. (Нажмите на знак «+», чтобы развернуть каждый раздел. Вы можете использовать боковое меню, чтобы вернуться к полному списку красных флажков, загрузить этот красный флаг в формате PDF или поделиться этим ресурсом.)

(Нажмите на знак «+», чтобы развернуть каждый раздел. Вы можете использовать боковое меню, чтобы вернуться к полному списку красных флажков, загрузить этот красный флаг в формате PDF или поделиться этим ресурсом.)

Понимание рисков и возможностей

Риски для людей

- Институт прав человека Международной ассоциации юристов (IBA-HRI) пришел к выводу, что в условиях развивающегося мира налоговая практика считается наиболее значимой для потенциального воздействия на права человека включают трансфертное ценообразование и другие трансграничные внутригрупповые операции (см. Липсетт). Многонациональные предприятия могут «воспользоваться пробелами во взаимодействии различных налоговых систем для искусственного уменьшения налогооблагаемого дохода или перемещения прибыли в юрисдикции с низким налогообложением, в которых экономическая деятельность осуществляется незначительно или вообще не осуществляется» (см. ОЭСР). Целевая группа также определила следующие области, вызывающие наибольшую обеспокоенность: переговоры о налоговых каникулах и льготах, налогообложение природных ресурсов, использование оффшорных инвестиционных счетов и, наконец, секретные юрисдикции из-за их роли в содействии налоговым злоупотреблениям.

(См. Липсетт).

(См. Липсетт). - Бизнес-модели с высокой степенью оцифровки были связаны с вызовами для существующих систем налогообложения, в том числе там, где бизнес активно участвует в экономической жизни юрисдикции без какого-либо значительного физического присутствия, а также там, где большое количество нематериальных активов (например, алгоритмы и программное обеспечение). (См. ОЭСР).

- Агрессивная налоговая практика, подобная указанной выше, может «лишать правительства ресурсов, необходимых для реализации программ, реализующих экономические, социальные и культурные права, а также для создания и укрепления институтов, защищающих гражданские и политические права». (См. Липсетт). Потеря доходов от налогообложения может привести к уменьшению средств, доступных для расходов на «такие услуги, как здравоохранение, образование, жилье, доступ к воде и другие права человека». Было отмечено, что страны глобального юга теряют гораздо больше денег из-за уклонения от уплаты налогов и незаконных финансовых потоков, чем получают в виде международной помощи.

- Связь между налогами и неравенством была исследована IBA-HRI, которая отметила, что «глобальная теневая экономика способствует росту глобального неравенства, что также оказывает большое влияние на демократию».

Риски для бизнеса

- Репутационные риски: «В последние годы налоговые дела крупных предприятий стали предметом беспрецедентного контроля, дебатов и споров». FT отмечает, что, несмотря на «сухой и сложный характер корпоративного налогового планирования», участники кампании начали «усердно» сосредотачиваться на проблемах.

- Регуляторные риски: Обеспокоенность по поводу размывания налоговой базы и перемещения прибыли из-за неравномерного законодательства привела к многосторонней инициативе в области международной налоговой политики в рамках ОЭСР, результатом которой стала многосторонняя конвенция, обмен информацией между налоговыми администрациями, раскрытие ранее секретных налоговые постановления и «законодательные изменения, внесенные для изменения / отмены 110+ [«вредных льготных налоговых режимов»]».

- Операционные риски : Общественное возмущение налоговым неравенством «способствовало значительной политической нестабильности во многих развивающихся странах», что также нанесло ущерб компаниям, работающим в этих областях. Такой протест не ограничивается развивающимися странами: в Великобритании несколько компаний предстали перед Комитетом по государственным счетам или их магазины на центральных улицах были оккупированы протестующими, а американские компании стали предметом крупных новостных расследований.

- Юридический, финансовый и операционный : Риски также возникают, когда общественный резонанс приводит к пересмотру налоговых расчетов. Calvert Investments, ссылаясь на Совет по международным стандартам финансовой отчетности, отмечает: «Ущерб репутации [из-за представления о том, что компания не платит свою справедливую долю налога принимающей стране] может привести к обязательствам по возмещению внешних затрат, связанных с деятельностью компании, более значительным трудности с разрешением, которые могут привести к задержке или отмене проекта или потере благоприятного налогового статуса или других форм государственной финансовой помощи».

Что говорят Руководящие принципы ООН

*Объяснение того, как компании могут участвовать в воздействии на права человека, и их соответствующих обязанностей, см. здесь.

- «Корпоративная ответственность за уважение», второй столп UNGP, «существует независимо от способности и/или готовности государств выполнять свои собственные обязательства в области прав человека и… существует помимо соблюдения национальных законов и правил. защиты прав человека». (Принцип 11, Комментарий). Другими словами, «все коммерческие предприятия несут одинаковую ответственность за соблюдение прав человека, где бы они ни осуществляли свою деятельность» (Принцип 23, Комментарий), независимо от того, несут ли они такое обязательство по национальному законодательству. Таким образом, неправомерное или агрессивное использование стратегий налогообложения может привести к нарушению ответственности компаний , даже если действия являются законными в соответствии с местным законодательством о налогообложении.

- В UNGP отмечается, что компании должны «стремиться к согласованности между своей обязанностью уважать права человека и политикой и процедурами, которые регулируют их более широкую деловую деятельность…» (Принцип 16, Комментарий), что будет актуально, когда агрессивные налоговые стратегии подрывают усилия по соблюдению прав человека. в юрисдикциях деятельности.

- Если компания извлекает выгоду из чрезмерно агрессивной налоговой стратегии или необычайно щедрой налоговой сделки в определенном месте, это может быть напрямую связал с последствиями, вызванными отсутствием государственных услуг для местного населения. Если он знает об этой ситуации и ничего не предпринимает, можно судить, что он способствует таким воздействиям. Это может быть вкладом параллельно с другими компаниями, пользующимися аналогичными налоговыми механизмами, так что они коллективно истощают государственные доходы, необходимые для соблюдения прав человека людей.

Если компания лоббирует налоговые сделки, которые подрывают государственные доходы с аналогичными результатами, это может рассматриваться как вклад, побуждающий правительство отдавать предпочтение корпоративным льготам, а не правам человека населения.

Если компания лоббирует налоговые сделки, которые подрывают государственные доходы с аналогичными результатами, это может рассматриваться как вклад, побуждающий правительство отдавать предпочтение корпоративным льготам, а не правам человека населения. - Связь между налоговым планированием и правами человека сложна, но ей уделяется повышенное внимание. Маурисио Лазала, заместитель директора Ресурсного центра по вопросам бизнеса и прав человека, отметил, что «обязанность государства защищать права человека в своей корпоративной налоговой политике, обязанность бизнеса уважать права человека и проявлять должную осмотрительность в своей налоговой практике, и потребность в эффективных средствах правовой защиты от налоговых злоупотреблений — все это актуальные, но все еще формирующиеся аспекты Руководящих принципов ООН в области предпринимательской деятельности в аспекте прав человека».

Возможный вклад в достижение ЦУР

Налоговая политика является ключевым элементом, способствующим достижению ЦУР. Таким образом, этот предупреждающий индикатор актуален для целого ряда ЦУР, в том числе:

Таким образом, этот предупреждающий индикатор актуален для целого ряда ЦУР, в том числе:

ЦУР 1: Ликвидация бедности , включая Задача 1.2 : К 2030 году сократить как минимум вдвое долю мужчин, женщин и детей в людей всех возрастов, живущих в нищете во всех ее проявлениях в соответствии с национальными определениями. IBA-HRI отмечает, что « больших налоговых поступлений могут сократить бедность при условии, что они должным образом расходуются на программы, способствующие развитию инфраструктуры, развитию и правам человека». (см. IBA-HRI стр. 89).

ЦУР 10: Сокращение неравенства , в частности Задача 10.4 : Принять политику, особенно фискальную политику, политику заработной платы и социальной защиты, и постепенно добиваться большего равенства. Перераспределение доходов через налогообложение может способствовать сокращению неравенства и стимулированию инклюзивного роста.

ЦУР 17: Партнерство для достижения Целей , в частности Задача 17. 1 : Усилить мобилизацию внутренних ресурсов, в том числе посредством международной поддержки развивающихся стран, для повышения внутреннего потенциала по сбору налогов и других доходов.

1 : Усилить мобилизацию внутренних ресурсов, в том числе посредством международной поддержки развивающихся стран, для повышения внутреннего потенциала по сбору налогов и других доходов.

Принятие мер

Линии для проведения комплексной проверки

- Есть ли у нас политика налогового планирования, учитывающая аспекты прав человека? Есть ли у нас взвешенная и раскрытая позиция по использованию «налоговых убежищ»?

- Насколько прозрачна наша налоговая стратегия, в том числе в отношении нашей деятельности в развивающихся странах? Раскрываем ли мы информацию о том, как наш подход к налоговому планированию согласуется с нашей деловой целью и стратегией устойчивого развития?

- В какой степени мы рассматриваем структуры и методы налогового планирования через призму нашей ответственности за соблюдение прав человека (а не просто сумму уплаченного налога в размере т, которая является результатом этой практики).

- Участвуем ли мы в проектах, для которых создаются налоговые правила? Соответствует ли наш подход к этим переговорам нашим обязательствам/обязанностям в области устойчивого развития?

- Насколько значимым является взаимодействие между нашими отделами и внешними консультантами, отвечающими за налоговую стратегию, и нашими командами по корпоративной ответственности/устойчивому развитию/правам человека с точки зрения внутреннего согласования?

Примеры смягчения

*Примеры смягчения являются текущими или историческими примерами для справки, но не дают представления об их относительной зрелости или эффективности.

- Allianz заявляет, что «стремится быть ответственным налогоплательщиком… Наша позиция заключается в том, что налоговое планирование не является самоцелью, а должно осуществляться для поддержки бизнес-стратегии, будучи одновременно налогово-эффективным и юридически совместимым». ( Ральф Чалупник, Директор по налоговой политике, Allianz, в команде B: «Новая планка ответственного налогообложения»). Компания сообщает, что она «не занимается агрессивным налоговым планированием или искусственным структурированием, лишенным деловой цели или экономического содержания», не использует налоговые убежища и «воздерживается от дискреционных налоговых соглашений». У Allianz есть всеобъемлющий «Стандарт управления налогами», который требует, чтобы налоговое планирование основывалось на веских деловых причинах.

- Unilever сообщает об «общей налоговой ставке» в своем годовом отчете, «которую они рассматривают как ключевой показатель того, что они платят налог на 100% своей прибыли в соответствии со странами, в которых они ведут бизнес».

Vodafone с 2013 года публикует ежегодный налоговый отчет, в котором указывается их общий вклад в государственные финансы по странам на основе фактической оплаты наличными; Компания Maersk начала включать налогообложение в свой отчет об устойчивом развитии в 2016 году и провела анализ пробелов в отношении Принципов ответственного налогообложения группы B с целью внедрения в 2020 году. (От команды B: «Новая планка ответственного налогообложения»).

Vodafone с 2013 года публикует ежегодный налоговый отчет, в котором указывается их общий вклад в государственные финансы по странам на основе фактической оплаты наличными; Компания Maersk начала включать налогообложение в свой отчет об устойчивом развитии в 2016 году и провела анализ пробелов в отношении Принципов ответственного налогообложения группы B с целью внедрения в 2020 году. (От команды B: «Новая планка ответственного налогообложения»). - Инициатива прозрачности в добывающих отраслях (ИПДО) представляет собой коалицию правительств, компаний и гражданского общества, работающих «для повышения открытости и подотчетного управления доходами от природных ресурсов».

Альтернативные модели

В 2012 году Starbucks объявила, что после «громких и четких» сообщений от клиентов компания внесет «изменения, которые приведут к тому, что Starbucks будет платить более высокий корпоративный налог в Великобритании — сверх того, что в настоящее время требуется по закону. ”

”

Другие инструменты и ресурсы

- Принципы ответственного налогообложения Группы B были разработаны в ходе диалога с группой ведущих компаний, созванного Командой B при участии гражданского общества, институциональных инвесторов и представителей международных организаций.

- Институт прав человека Международной ассоциации юристов опубликовал отчет за 2013 год, озаглавленный «Налоговые злоупотребления, бедность и права человека». В докладе рассматриваются налоговые злоупотребления с новой точки зрения права и политики в области прав человека. Он основан на обширных консультациях с разных точек зрения и дает представление о связях между налоговыми злоупотреблениями, бедностью и правами человека.

- Портал Ресурсного центра по вопросам бизнеса и прав человека, посвященный уклонению от уплаты налогов.

- Oxfam (2017) Исчезновение налогов: как практика потребительских товаров ТНК РБ показывает, что международная налоговая система не работает .

Налоговый контроль

Налоговый контроль В. – Учебник< Назад

В. – Учебник< Назад

Г.

Г. Г.

Г. 3

3 м.

м. Secter

Secter (См. Липсетт).

(См. Липсетт).

Если компания лоббирует налоговые сделки, которые подрывают государственные доходы с аналогичными результатами, это может рассматриваться как вклад, побуждающий правительство отдавать предпочтение корпоративным льготам, а не правам человека населения.

Если компания лоббирует налоговые сделки, которые подрывают государственные доходы с аналогичными результатами, это может рассматриваться как вклад, побуждающий правительство отдавать предпочтение корпоративным льготам, а не правам человека населения. Vodafone с 2013 года публикует ежегодный налоговый отчет, в котором указывается их общий вклад в государственные финансы по странам на основе фактической оплаты наличными; Компания Maersk начала включать налогообложение в свой отчет об устойчивом развитии в 2016 году и провела анализ пробелов в отношении Принципов ответственного налогообложения группы B с целью внедрения в 2020 году. (От команды B: «Новая планка ответственного налогообложения»).

Vodafone с 2013 года публикует ежегодный налоговый отчет, в котором указывается их общий вклад в государственные финансы по странам на основе фактической оплаты наличными; Компания Maersk начала включать налогообложение в свой отчет об устойчивом развитии в 2016 году и провела анализ пробелов в отношении Принципов ответственного налогообложения группы B с целью внедрения в 2020 году. (От команды B: «Новая планка ответственного налогообложения»).