Контрольные вопросы по финансовому менеджменту с ответами. Примеры решений задач по финансам и финансовому менеджменту

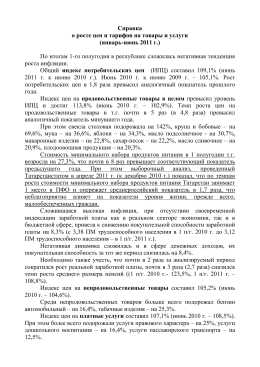

Контрольные вопросы по финансовому менеджменту с ответами. Примеры решений задач по финансам и финансовому менеджменту

1. Для каких целей анализируется мультипликатор собственного капитала?

Эффективная деятельность менеджмента характеризуется относительно высокой рентабельностью инвестиций и создает условия для получения акционерами хороших прибылей на акции. Однако даже те, кто управляет не столь продуктивно, могут увеличивать чистую прибыль за счет наращивания заемных средств. Финансовый риск от этих заемных средств можно оценить мультипликатором акционерного капитала.

|

ROE = |

Чистая прибыль |

|

Акционерный капитал |

Расширим формулу так, как это сделала фирма “Du Pont”:

|

ROE = |

Чистая прибыль |

´ |

Активы |

, или |

|

Активы |

Акционерный капитал |

|||

|

= |

Рентабельность активов |

´ |

Долг + Акционерный капитал |

, или |

|

Акционерный капитал |

||||

|

= |

Рентабельность активов ´ (1 + Долг / Собственность) |

|||

где (1 + Долг / Собственность) носит название мультипликатора акционерного капитала.

Для ранее рассматриваемой фирмы в 19х7 году:

|

|

48 |

´ 100 % = 13,5 % или |

|

356 |

||

|

RROE = |

48 |

´ (1 + 431 / 356) = 6,1 % ´ 2,21 = 13,5 % . |

|

787 |

Если бы фирма привлекала только акционерный капитал, то рентабельность собственного капитала (ROE) и рентабельность активов (ROA) были бы одинаковыми и составили по 6,1 %.

2. Какие инструменты управления структурой капитала Вы знаете? Приведите примеры.

Первым инструментом управления структурой капитала является метод «EBIT–EPS». Он помогает оценить альтернативы финансирования проектов, учитывая EPS в зависимости от уровня EBIT. Основной целью такого анализа является нахождение точек равновесия, в которых EPS будет иметь одно и то же значение, независимо от выбранной схемы финансирования.

Точка равновесия вычисляется из следующего равенства:

|

(EBIT – I)(1 – T)- Dp |

= |

(EBIT – I)(1 – T) – Dp |

|

n1 |

n2 |

где n1 – число акций в обращении после принятия плана финансирования 1; n2 – число акций в обращении после принятия плана финансирования 2.

Пример задачи по финансовому менеджменту с решением.

Фирма в качестве источника долгосрочного финансирования имеет акционерный капитал 5 000 тыс. ден. ед. Она собирается приобрести специальное оборудование, которое требует дополнительного финансирования в 2 000 тыс. ден. ед. Рассматриваются три альтернативы:

1) дополнительная эмиссия простых акций 40 000 шт. по 50 ден. ед. каждая;

2) облигационный заем с купонным доходом 10 % годовых;

3) привилегированные акции под дивидендный доход 8 %.

Текущая величина EBIT составляет 800 тыс. ден. ед. Налог на прибыль Т=50%. В настоящее время в обращении находятся 100 000 простых акций. Планируемая величина EBIT=1 000 тыс. ден. ед.

|

Показатели |

(1) |

(2) |

|

|

EBIT |

1 000 |

1 000 |

1 000 |

|

Расходы по проценту, I |

– |

200 |

– |

|

Прибыль до уплаты налога |

1 000 |

800 |

1000 |

|

Налог на прибыль, Т |

500 |

400 |

500 |

|

Прибыль после уплаты налога |

500 |

400 |

500 |

|

Дивиденды по привилегированным акциям |

– |

– |

|

|

Чистая прибыль простых акционеров |

500 |

400 |

340 |

|

Количество простых акций |

140 000 |

100 000 |

100 000 |

|

EPS, ден. ед. на акцию |

3,57 |

4,0 |

3,4 |

(1) и (2):

|

(EBIT1 – 0)(1 – 0,5) – 0 |

= |

(EBIT1 – 200)(1 – 0,5) – 0 |

|

140 000 |

100 000 |

EBIT1 = 700 тыс. ден.ед.

Рассматриваем 1-ю и 3-ю альтернативы.

(1) и (3):

|

(EBIT2 – 0)(1 – 0,5) – 0 |

= |

(EBIT2 –0)(1 – 0,5) – 160 |

|

140 000 |

100 000 |

EBIT2 = 1120 тыс. ден. ед.

Выводы:

При любом уровне EBIT долговые обязательства лучше, чем привилегированные акции, из-за более высокого EPS.

При уровне EBIT выше 700 тыс. ден. ед. долговые обязательства лучше, чем простые акции. Для EBIT ниже 700 тыс. ден. ед. будет действовать обратная зависимость.

При уровне EBIT выше 1120 тыс. ден. ед. привилегированные акции лучше простых. Если EBIT ниже 1120 тыс. ден. ед., то наоборот.

Метод «EBIT-EPS» позволяет оценить эффект финансового рычага в целях приумножения прибыли.

Вторым инструментом управления структурой капитала служит анализ денежных потоков. Различают 2 метода расчета показателей денежного потока: прямой и косвенный. Прямой метод заключается в группировке и анализе данных бух. учета, отражающих движение денежных средств в разрезе указанных видов деятельности. Косвенный метод заключается в перегруппировке и корректировке данных баланса и отчета о фин. результатах с целью пересчета фин. потоков в денежные потоки за отчетный период.

Анализ денежных потоков построен на анализе всех притоков, вычитании всех расходов (оттоков). Полученный результат свидетельствует о наличии либо о дефиците денежных средств. В первом случае денежные средства могут быть вложены в ценные бумаги, если же обнаружен дефицит, то возникает необходимость в привлечении кредитов. Все это оказывает на структуру капитала.

Задача по финансовому менеджменту с решением. Пример решения

Отчет о движении денежных средств предприятия “Д”.

|

Операционная деятельность |

||

|

Операционная прибыль |

35 000 |

|

|

Неденежные расходы: |

||

|

Амортизация |

14 000 |

|

|

Чистый прирост текущих активов без ден. средств |

(5 000) |

|

|

Чистый прирост текущих обязательств |

8 000 |

17 000 |

|

Чистый приток от операционной деятельности |

52 000 |

|

|

Инвестиционная деятельность |

||

|

Продажа недвижимости, завода, оборудования |

91 000 |

______ |

|

Чистый приток от инвестиционной деятельности |

91 000 |

|

|

Финансовая деятельность |

||

|

Облигационный заем |

72 000 |

|

|

Погашение долгосрочного кредита |

(170 000) |

|

|

Расходы по проценту |

(9 000) |

|

|

Выплата дивидендов |

(33 000) |

________ |

|

Чистый приток от финансовой деятельности |

(140 000) |

|

|

Рост денежных средств |

3 000 |

Третьим инструментом управления структурой капитала является коэффициент покрытия процента.

|

Коэффициент покрытия процента = |

Операционная прибыль |

|

Расходы по проценту |

Допустим, что операционная прибыль в отчетном году составила 100 д.е., а расходы по проценту – 25 д.е. Тогда коэф-т покрытия процента составит 100 / 25 = 4.

3. В чем заключается сущность и польза метода “прибыль до уплаты процентов и налога – чистая прибыль на акцию”?

Принято считать, что привлечение заемных средств сопряжено с выбором такой структуры капитала, которая была бы наиболее эффективной в условиях конкурентной борьбы.

Первым инструментом управления структурой капитала является метод “EBIT–EPS”. Он помогает оценить альтернативы финансирования проектов, учитывая EPS в зависимости от уровня EBIT. Основной целью такого анализа является нахождение точек равновесия, в которых EPS будет иметь одно и то же значение, независимо от выбранной схемы финансирования. Решение по структуре капитала тесно связано с точкой равновесия по двум причинам:

1) при значении EBIT, превышающем точку равновесия, финансирование с высокой долей заемных средств позволит получить более высокий EPS;

2) при значении EBIT ниже точки равновесия, например, при минимуме заемных средств, также можно получить высокий EPS.

Точка равновесия вычисляется из следующего равенства:

|

(EBIT – I)(1 – T) – Dp |

= |

(EBIT – I)(1 – T) – Dp |

|

n1 |

n2 |

где n1 – число акций в обращении после принятия плана финансирования 1;

n2 – число акций в обращении после принятия плана финансирования 2.

Польза этого метода заключается в том, что метод “EBIT-EPS” позволяет оценить эффект финансового рычага в целях приумножения прибыли, а также, как уже было сказано, он помогает оценить альтернативы финансирования проектов, учитывая EPS в зависимости от уровня EBIT.

Пример задачи по финансам с решением.

Фирма в качестве источника долгосрочного финансирования имеет акционерный капитал 5 000 тыс. ден. ед. Она собирается приобрести специальное оборудование, которое требует дополнительного финансирования в 2 000 тыс. ден. ед. Рассматриваются три альтернативы:

1) дополнительная эмиссия простых акций 40 000 шт. по 50 ден. ед. каждая;

2) облигационный заем с купонным доходом 10 % годовых;

3) привилегированные акции под дивидендный доход 8 %.

Текущая величина EBIT составляет 800 тыс. ден. ед. Налог на прибыль Т=50%. В настоящее время в обращении находятся 100 000 простых акций. Планируемая величина EBIT=1 000 тыс. ден. ед.

|

Показатели |

(1) |

(2) |

(3) |

|

EBIT |

1 000 |

1 000 |

1 000 |

|

Расходы по проценту, I |

– |

200 |

– |

|

Прибыль до уплаты налога |

1 000 |

800 |

1000 |

|

Налог на прибыль, Т |

500 |

400 |

500 |

|

Прибыль после уплаты налога |

500 |

400 |

500 |

|

Дивиденды по привилегированным акциям |

– |

– |

160 |

|

Чистая прибыль простых акционеров |

500 |

400 |

340 |

|

Количество простых акций |

140 000 |

100 000 |

100 000 |

|

EPS, ден. ед. на акцию |

3,57 |

4,0 |

3,4 |

(1) и (2):

|

(EBIT1 – 0)(1 – 0,5) – 0 |

= |

(EBIT1 – 200)(1 – 0,5) – 0 |

|

140 000 |

100 000 |

EBIT1 = 700 тыс. ден.ед.

Рассматриваем 1-ю и 3-ю альтернативы.

(1) и (3):

|

(EBIT2 – 0)(1 – 0,5) – 0 |

= |

(EBIT2 –0)(1 – 0,5) – 160 |

|

140 000 |

100 000 |

EBIT2 = 1120 тыс. ден. ед.

Выводы:

При любом уровне EBIT долговые обязательства лучше, чем привилегированные акции, из-за более высокого EPS.

При уровне EBIT выше 700 тыс. ден. ед. долговые обязательства лучше, чем простые акции. Для EBIT ниже 700 тыс. ден. ед. будет действовать обратная зависимость.

При уровне EBIT выше 1120 тыс. ден. ед. привилегированные акции лучше простых. Если EBIT ниже 1120 тыс. ден. ед., то наоборот.

4. Какой показатель характеризует темпы развития (упадка) бизнеса? Роста (снижения) рыночной стоимости фирмы? Какие модели для этого анализа привлекаются?

Модель хигинса

Развитие экономического потенциала предприятия имеет главный ограничитель – темп роста собственного капитала ВТР. При нулевом эффекте финансового рычага (долгосрочного заемного капитала нет) рост экономического потенциала будет равен ROE. Однако на практике редко реинвестируется вся сумма прибыли, оставшейся в распоряжении предприятия.

Устойчивый внутренний темп роста собственного капитала ВТР можно вычислить с помощью развернутой модели следующего вида (А.Д. Шеремет):

(1) и (2):

|

ВТР = |

Валюта баланса |

´ |

Текущие пассивы |

´ |

Текущие активы |

´ |

Чистая выручка |

´ |

|||||

|

СК |

Валюта баланса |

Текущие пассивы |

Текущие активы |

||||||||||

|

´ |

Чистая прибыль |

´ |

Прибыль на накопления |

. |

|||||||||

|

Чистая выручка |

Чистая прибыль |

||||||||||||

|

Если свернуть расширенную модель в исходную, то получим |

|||||||||||||

|

ВТР = |

Чистая прибыль |

´ Коэффициент накопления = ROE´ Коэффициент накопления. |

|||||||||||

|

СК |

|||||||||||||

Многофакторная модель дает обобщенную характеристику различных сторон деятельности предприятия:

– производственной и маркетинговой – рентабельностью продаж;

– финансовой – структурой источников средств;

– дивидендной политики – долей прибыли на накопления.

Любое предприятие, стабильно работающее в течение определенного периода, имеет сложившиеся значения рассмотренных факторов и тенденции их изменения. Если ориентироваться на их текущие значения, то темп роста предопределен. Если же владельцы и менеджер намерены наращивать экономический потенциал более высокими темпами, то они могут варьировать одним или несколькими факторами в следующих областях:

– в части дивидендной политики, уменьшая долю прибыли на дивиденды;

– в части финансовой политики, наращивая долю заемных средств;

– в области политики управления оборотным капиталом, повышая оборачиваемость запасов и других элементов оборотных активов;

– в области производственной политики, снижая себестоимость.

Практическое применение моделей темпов устойчивого роста при планировании развития фирмы должно учитывать риск банкротства. Например, если финансовые коэффициенты текущей ликвидности, обеспеченности собственными оборотными средствами принять на нормативном уровне, а норму прибыли на накопления равной 1, то оптимальная величина устойчивого темпа роста составит 0,5 рентабельности текущих активов или 0,05 рентабельности собственного оборотного капитала (А.Д. Шеремет).

В то время, как круп и устойчивые предприятия могут привлекать собств капитал извне, для других предприятий такая возможность сильно ограничена. В этих условиях определение ВТР, достигаемое за счет внутр источников, можно определить по модели Р. Хиггинса:

|

ВТР или g = |

m * (1 – d) * (A/E) |

|

(A/S) – m * (1-d)* (A/E) |

Где m– норма чистой прибыли в продажах или рентабельность продаж по чистой прибыли;

d– плановая норма выплаты дивидендов в чистой прибыли;

A/E – коэффициент Активы/Собств капитал;

A/S – коэффициент Активы/ Выручка.

В период финансового оздоровления кризисных предприятий мы наблюдаем отрицательное значение рентабельности продаж, поэтому в условиях финансовой реструктуризации предприятий возникает потребность в поиске такого показателя, кот выполнял бы функцию временного ВТР. Федеральная служба финансового оздоровления (ФС ФО) РФ в качестве показателя были предложены чистые активы предприятия за минусом собственности, исчисляемой специфическим образом по балансу. Критерием эффективности финансовой реструктуризации в этом случае служит максимум роста чистых активов. Действительно, по мере реструктуризации кредиторской задолженности можно добиться положительной динамики роста чистых активов. В то же время, этот показатель ничего не говорит о том, что происходит с динамикой финансового результатов. Поскольку при оценке эффективности результатов финансовой реструктуризации предпочтительнее относительный показатель, то м/б полезен показатель:

|

Д = |

Изменение фин результата |

|

|Изменение чистых активов| |

ecstudent.ru

Расчет показателей по финансовому менеджменту (решение задач)

Расчет показателей по финансовому менеджменту (решение задач)

За отчетный период:

1. Расходы = Себестоимость проданных товаров + коммерческие, управленческие и др. расходы.

Расходы = 2090+703=279;

За предыдущий период:

Расходы = 1630+460=2090;

2. Прибыль до уплаты % и налога = выручка – расходы;

За отчетный период:

Прибыль до уплаты % и налога = 3502-2793=709;

За предыдущий период:

Прибыль до уплаты % и налога = 2604-2090=514;

3. Оборачиваемость запасов = себестоимость реализации / средние запасы;

Средние запасы = (Запасы на начало года + Запасы на конец года) / 2 = =(590+641)/2 = 615,5

Оборачиваемость запасов = 2090/615,5=3,40. Эта оборачиваемость считается высокой по сравнению со среднеотраслевой в 2,7. Высокая оборачиваемость характеризует жесткую политику менеджмента по управлению запасами. 4. Оборачиваемость дебиторов в днях. Данный показатель показывает сколько дней наши продажи фигурируют в счетах дебиторов.

1) Среднедневные продажи = чистая выручка (в кредит)/365 = 3502/365 = =9,595.

2) Оборачиваемость дебиторов в днях = среднедневная дебиторская задолженность / среднедневные продажи = ((79+84)/2)/9,595=10 (дней).

Чтобы оценить уровень этого показателя, необходимо оборачиваемость дебиторов рассматривать в динамике. Вычислим рассматриваемый показатель на начало и конец года.

Среднедневные продажи на начало года = 2604/365=7,134.

Оборачиваемость дебиторов на начало года = 84/7,134=11,78=12 (дней).

Среднедневные продажи на конец года = 3502/365=9,594.

Оборачиваемость дебиторов на конец года = 79/9,594=8,23=8 (дней).

За отчетный год произошло увеличение в сборе денег с дебиторов, количество дней уменьшилось с 12 до 8. Поэтому не ожидается недостатка наличности у фирмы, менеджер осуществлял разумную политику относительно работы отдела, занимающегося кредитованием покупателя и сбором денег с дебиторов.

5. Коэффициент текущей ликвидности.

Коэффициент текущей ликвидности (уточненный вариант)= (строка 290 баланса – å строк 220, 244, 252 баланса) / å строк 610, 620, 630, 660 баланса

Начало года:

КТЛ=(800-(10+0+0))/(81+155+0+0)=790/236=3,35.

Конец года:

КТЛ=(943-(12+0+0)/ (169+277+0+0)=831/ 446=1,86

Рекомендуемый КТЛ=2.

Коэффициент уменьшился к концу года, однако он выше среднеотраслевой величины 1,8.

6. Чистый оборотный капитал

Начало года

Чистый оборотный капитал = оборотные активы – краткосрочные обязательства =800 -257 = 543;

Конец года

Чистый оборотный капитал = 943 – 471 = 472;

7. Инвестированный капитал

Начало года

Инвестированный капитал = чистый оборотный капитал + внеоборотные активы = 543 + 1137 = 1680.

Конец года

Инвестированный капитал = 472 + 1304 = 1776.

8. Активы

Начало года

Активы = Инвестированный капитал + Краткосрочные обязательства = 1680+257=1937.

Конец года

Активы =1776+471=2247.

9. Коэффициент оборачиваемости активов =Строка 010 формы №2 / (0,5 * å строк 300 н.г., 300 к.г. баланса)

За отчетный период:

Коэффициент оборачиваемости активов=3502/(0,5*(1937+2247))=1,67.

За предыдущий период:

Коэффициент оборачиваемости активов=2604/(0,5*(1937+2247))=1,24.

10. Оборачиваемость (в днях) всех оборотных активов за период (год)= (0,5 * (å строк 290 н.г., 290 к.г. баланса)* 360) / строка 010 формы №2

За отчетный период:

Оборачиваемость (в днях) всех оборотных активов за период (год)= (0,5*(800+943)*360)/3502=89,59.

За предыдущий период:

Оборачиваемость (в днях) всех оборотных активов за период (год)= (0,5*(800+943)*360/2604=120,48.

11. Рентабельность общих активов, ROA=(Чистая прибыль + расходы по проценту) / Средние активы.

За отчетный период:

ROA=(60+2)/((1937+2247)/2)=0,030, или 3%

Величина 3% нашей фирмы ниже средней по отрасли 4,9%

За предыдущий период:

ROA=(50+6)/(( 1937+2247)/2)=0,027, или 2,7%.

Величина 2,7% нашей фирмы ниже средней по отрасли 4,9%

Этот коэффициент оценивает меру успеха фирмы при использовании ее всех своих активов для получения прибыли.

www.goodstudents.ru

Решение задачи по финансовому менеджменту 1

Documents войти Загрузить ×- Математика

- Алгебра

Related documents

поэзия Петрова, состоящая в основном из похвальных од

___________________ районный суд адрес __________________________ Истец: Петров Иван Владимирович

Конференция «Ломоносов 2015» Секция «Музыкальное и сценическое искусство»

КОМСОМОЛЬСКАЯ ПРАВДА 13.09.11 Дарья Варламова

заявление о возбуждении уголовного дела

Георгий Гречко

18230_forma predstavleniya bazy dannyh

Конкурсная работа регионального конкурса «Виват, учитель!

Лидия КУКУЛЕВИЧ … В НЕМ ВСЕ БЫЛО НЕГРОМОГЛАСНЫМ

ТОО «Полимер Продакшн», 060005, город Атырау,… телефон/факс: 8 (7122) 308303 объявляет конкурс на занятие вакантной должности:

ситуаций

Схема: формы юридических лиц

Алена Яворская – Всемирный клуб одесситов

studydoc.ru

Задача с решением по финансовому менеджменту 5

Documents войти Загрузить ×- Бизнес

- Бухгалтерский учёт

Related documents

Контрольная работа . Финансовый менеджмент

Барабаш_Резюмеx – Международный банковский институт

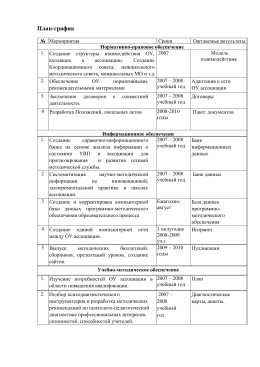

План-график

Построить заветный дом

Программа по экологии Звериноголовской ЦРБ 2014

АПРЕЛЬ Вновь апрель зазвенел серебром, Буд-то песню нам спел о былом.

Тема урока «Обработка информации»(скачать)

Приложения Приложение 1 Прокуроры Российской Империи

Цены и тарифы в РТ июнь 2011 года

Ответы Олимпиады по робототехнике 8-9 класс 1 2

4 – 100balov.com

Скачать advertisement StudyDoc © 2018 DMCA / GDPR Пожаловатьсяstudydoc.ru